Climate | ~ 7 min read

再生可能エネルギーの最大の機会はどこに?

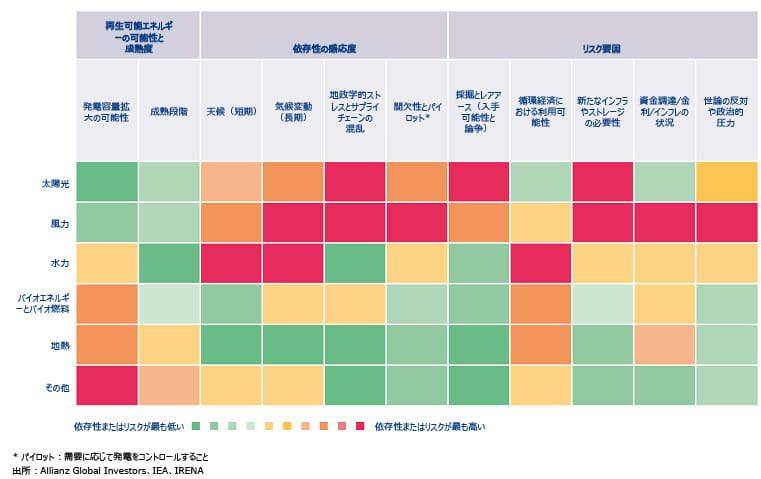

再生可能エネルギーの発電容量は2022年に急増しましたが、全ての再生可能エネルギーの供給源が投資家にとって同じレベルの機会を提供しているわけではありません。弊社のヒートマップは、再生可能エネルギー全般にわたる潜在的なリスクと機会を示しています。

未来の再生可能エネルギーの構成比を明確化する

現在の再生可能エネルギーの構成比はどのようになっているのでしょうか。自然の水流を利用してエネルギーを生み出す水力発電は、世界最大の再生可能な電力の発電源です。しかし、IEAのデータは、2030年までに太陽光発電(PV)および風力エネルギーが水力を上回り、世界の再生可能エネルギーにおける支配的な発電源になることを示しています。1

太陽光および風力は、いずれも比較的成熟しており、速やかに拡張できる態勢にあるため、投資家の視線は、成長機会を求め、それらの方向に向けられているかもしれません。

しかし、それぞれのエネルギー源の将来的な進展、および機会とリスクを検討することは非常に重要です。その概要を、以下のヒートマップに示しています。これは、それぞれの成熟度および成長の可能性を、主要な依存性およびリスク要因と対比することによって、再生可能エネルギーをマッピングしたものです。

例えば、地熱エネルギーは、拡大の可能性や成熟度の面で、最下層にあるため、一見すると投資機会としてはあまり魅力がないように思えるかもしれません。しかし、その依存性とリスクを検討してみると、太陽光や風力と比較し、地熱エネルギーは、天候、気候変動および地政学による影響を受ける可能性が低いのです。

弊社は、このような方法でさまざまな再生可能エネルギー源を評価することにより、投資家の皆さまにポートフォリオエクスポージャーの影響に関する、より包括的な理解を提供することを目指しています。

図表:再生可能エネルギー源の可能性および成熟度と、それらの主要なリスクおよび依存性

投資家は、再生可能エネルギーのどの部分に機会を求めるべきか?

公開市場と私募市場の両方からの投資の増加に依存する部分が大きいため、このような方法でさまざまな再生可能エネルギー源を評価できることは重要なことです。クリーンエネルギーに向けた進展を加速するために迅速な行動が求められていますが、現状の投資額と必要な投資額の間には極めて大きな乖離があります。この乖離を埋めるには、どうするべきでしょうか。弊社は、その答えは、以下の方法を含め、必要とされる投資の奥行きと幅に対応するための様々な方法を検討することにあると考えています。

- 私募市場のプロジェクトへの直接投資、または再生可能エネルギーインフラを大幅に拡張しようとしている企業への投資を通して、再生可能エネルギーに資金を供給する。

- 私募市場と公開市場の両方を通して、基盤となるインフラに投資し、再生可能エネルギーの拡大を間接的に促進する。これには、再生可能エネルギーインフラにおいて主要な役割を果たすプライベートエクイティ投資が含まれます。

- 太陽光および風力エネルギー向けの大容量蓄電ソリューション、グリッド適合性、重要な鉱物や金属の調達など、(エネルギー供給者だけでなく)エネルギーの実現要因における機会を検討する。

今後数十年間にわたり、再生可能エネルギーがエネルギー構成全体において優勢になる状況であるため、機会を評価し、それらに対して資本をどのように振り向けられるかを理解することが、投資家の優先事項となるでしょう。

再生可能エネルギーの未来に関する詳細については、弊社の最近のリサーチ記事:再生可能エネルギー:2050年へのエネルギーミックスの移行でご覧いただけます。

1 IEA World Energy Outlook 2022