Five themes for 2024

テーマ2:気候変動から気候インパクトへ

弊社はこのほど、2024年にサステナビリティの議論に大きく影響する可能性がある5つのテーマを発表しました。本稿ではその第2のテーマ、つまり気候変動の実世界へのインパクトを理解、定量化することが透明性の高い情報に基づいたアプローチをどのように後押しするかについて考察します。

熱帯暴風雨や熱波、干ばつなど、気候に関わる有害事象がますます頻繁に発生し、その深刻度も増しています。また、今後エルニーニョ現象が再発すれば、記録が更新される可能性があります。このような状況を受け、気候変動における焦点は、2050年という遠い未来の概念から近い将来の優先課題へと移行すると思われます。

学術研究では気温と排出量増加のモデル化が行われていますが、それらは排出量増加のインパクトを見極めるのにはあまり有効ではありません。

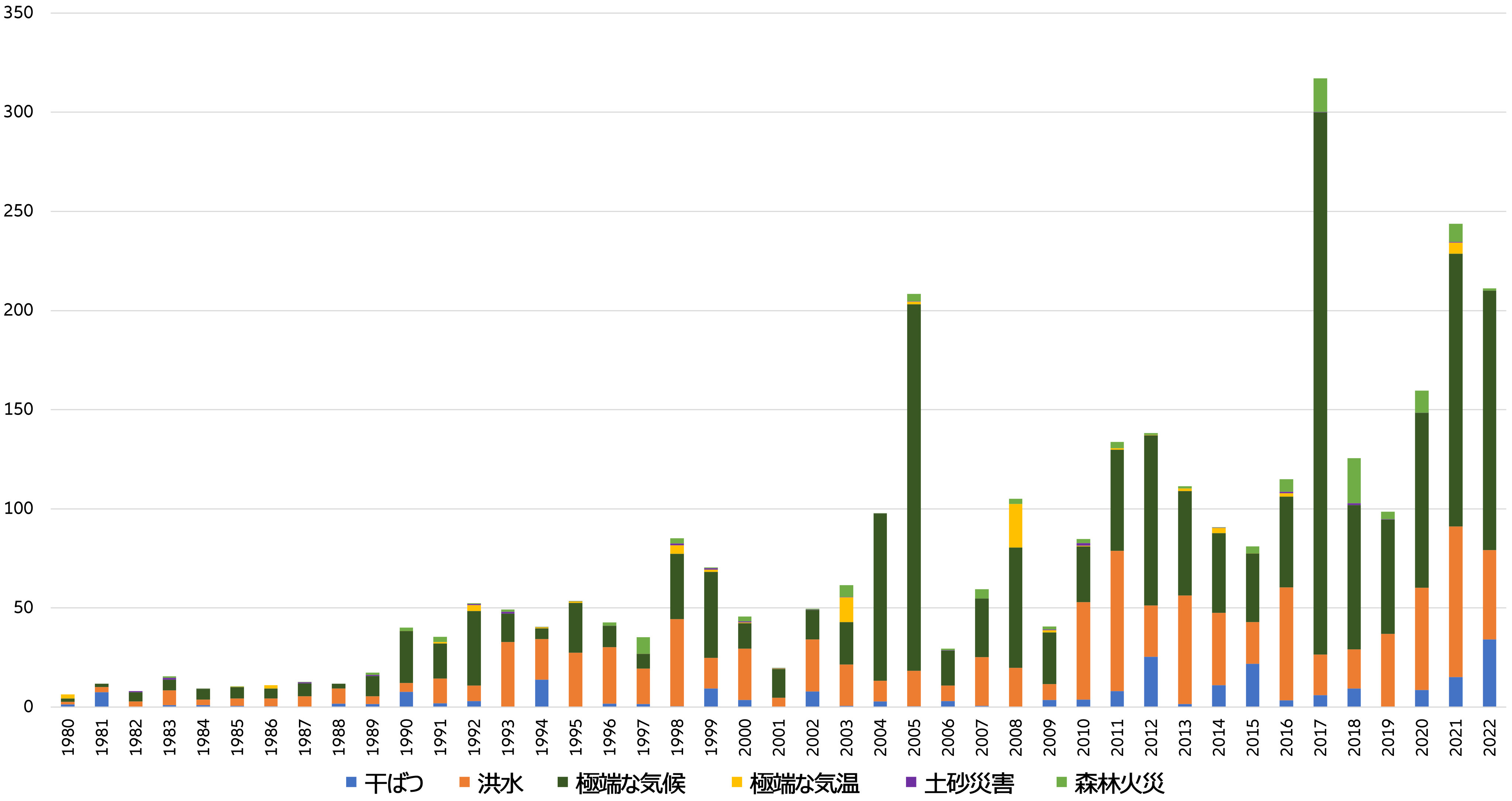

再保険会社スイス・リー の試算によると、気候変動に起因する自然災害がもたらす資産損失は2040年までに60%超増加するおそれがあります。また、気候変動が原因の災害という点で2023年は決定的な年となりましたが、こうした事象に対する保険による保護には依然として大きな格差が存在していますi。

気候関連の自然災害が世界にもたらした損害のコスト(1980~2022年、10億米ドル)

出所: World in Data, 2023年12月

水に関わる物理的リスクのうち、水の過剰・不足、水の汚染、真水の給水システムの途絶は、最も広範囲に影響が及ぶものですii。世界水源研究所 は2040年までに44カ国が「極めて高レベル」または「高レベル」の水ストレスに直面すると推定しており、住民や企業に対するリスク重要性が高まります。

このような動向を背景に気候インパクトへの注目が高まり、幾つかの変化が起こる可能性があります。

- ポートフォリオにおける気候リスクまたは物理的リスクの評価の公式化:物理的リスクの方法論フレームワーク(気候変動に関する機関投資家団体 など)、気候リスク・機会に関する指針(米国環境保護庁 など)、外部提供機関からの気候変動リスク固有データ(Trucost社の気候変動物理的リスク 分析論や、生物多様性総合評価ツール )は、開発の比較的初期の段階にありますが、今後その進展、導入が急速に進むと弊社は予測しています。

- 気候・物理的リスクの情報開示の改善:気候変動開示プロジェクト 下の気候と水に関するアンケートに対して、企業から質の高い回答が寄せられています。弊社は、企業がこのレベルの詳細な情報開示を顧客から求められることで、徐々にその一般向け開示が改善していくと予測しています。

- 国の財務計画および情報開示のより綿密な検証:気温の上昇は既に逼迫している医療サービスの負担をさらに大きくしiii、グローバルサプライチェーンにおける生物多様性リスクを高めていますiv。パリ協定の規定により締約国には国が決定する貢献(NDC) vを更新する義務があり、今後数年は気候インパクトの増大が政策形成に影響する可能性があります。

- エネルギー効率およびエネルギー転換に関わる規制の役割の増大:世界経済フォーラムは、エネルギー強度を低下させることがリスク軽減と成長促進に重要になると指摘しており、規制が果たす役割が大きくなる可能性があります。

弊社の投資先企業とのエンゲージメントにおいて、気候リスクと物理的リスクは中心的要素になっています。弊社は、物理的リスクのデータおよび方法論を弊社独自のサステナビリティ・データ・エンジン、スージー(SusIE)に発展させる方法を継続して調査しています。SusIEは弊社の投資アドバイザリー・ツールに情報を提供し、フロントオフィスの意思決定を支援します。

- 本シリーズの最初のブログをご覧ください:2024年、政治が気候変動対応のリスクに?

- 弊社の5つのテーマの概要はこちらをご覧ください:サステナブル投資:2024年に向けた5つのテーマ |アリアンツ・グローバル・インベスターズ(allianzgi.com)

i Aon, Q3 Global Catastrophe Recap, page 8, October 2023

ii OECD, The Water Challenge, December 2023

iii Allianz Global Investors, Health is wealth?, October 2023

iv Allianz Global Investors, Defining the rules of engagement to protect biodiversity, June 2023

v UN, All About the NDCs, December 2023