Navigating Rates

オフィス不動産―中期的な逆風?

欧米の多くのホワイトカラー労働者にとって、新型コロナのパンデミック(世界的大流行)がもたらした最も持続的な変化の一つが働く場所の変化でした。「勤務体制・態度に関する調査」の結果によると、パンデミック前の米国では、在宅勤務が勤務日全体に占める割合は5%未満でした。この割合は、パンデミック初期に60%にまで増え、その後はだいたい30%で推移しています。このような勤務形態の劇的な変化は、オフィススペースに対する需要に大きな変化をもたらしています。

要点

- パンデミックがもたらした勤務形態の変化を受け、オフィス不動産が大きく再評価されています。

- 資金調達コストが急上昇していることを考えると、商業用不動産(CRE)が米国の金融システム、特に銀行に大きなリスクを生み出す可能性があるかどうかを検討すべきといえます。

- 過去の不動産危機とは異なり、今回は米国の大手銀行のエクスポージャーは低水準にとどまっています。リスクは、規模の小さい銀行に集中しているように思われますが、この点に関する詳細な開示は限られています。

クッシュマン・アンド・ウェイクフィールドのレポートによると、2023年第2四半期には米国のオフィススペースの5分の1近くが空室となり1、約13%だったパンデミック前の水準から劇的に上昇しました。この空室率の上昇が和らぐ兆しは全く見えず、さらに上昇する可能性が高くなっています。賃貸契約が終了を迎えるにつれ、企業はこのような勤務形態の変化に対応するために、借りているオフィススペースを調整すると思われます。

空室率の上昇と高金利環境が相まって、オフィスを中心とする商業用不動産(CRE)の価値は、大幅に低下しています。米国のオフィスCREの総額はおよそ5兆ドルと推定されていますが、一部のアナリストは今後数年間でこの価値が3分の1以上減少しかねないと見ています。これまでの危機とは異なり、今回の損失は広範に及ぶ可能性があります。米国のオフィス不動産の最終的な所有者に関する情報開示は十分ではありません。商業用不動産の大規模所有者はREITやプライベートエクイティ会社ですが、そのエクスポージャーの大半は、オフィス以外の分野にあります。2000年前後は、REIT資産の4分の1がオフィスでしたが、その割合は2021年には約5%に縮小しました。同様に、世界最大手のプライベートエクイティ会社であるブラックストーンは最近、同社の不動産ポートフォリオに占める米国のオフィスの割合は2%未満1で、2007年時点から60%以上も減少2したと報告しました。

こうした資産の多くは、年金基金や大学基金、財団によって取得されており、不動産の大部分が彼らによって所有されていると思われます。これらの機関投資家は資産の10%前後を不動産に配分していることが多く、最大手の中には、市場の低迷を受けて所有する不動産の評価減を計上し始めているところもあります。しかし、株式やオルタナティブ資産からのリターンが長年好調だったことと、目先の現金ニーズが限られていることから、これらの機関投資家にとって、このような評価減は大きな問題にはならないでしょう。以前は、銀行が貸し手として大きなエクスポージャーを抱えていました。銀行はしばしば、不動産ブームの重要な担い手となり、担保となる不動産の一時的な評価額に基づいて融資額を膨らませた挙げ句、大きな打撃を被ることも少なくありませんでした。2007~2009年の世界金融危機は、近年におけるその最も顕著な例です。しかし、今回はそのようなことになる可能性は低いと思われます。米国の大手銀行はエクスポージャーを低く抑えており、ほぼすべての大手銀行が、融資残高に占めるオフィス不動産へのエクスポージャーの割合は4%未満であること、また、これらの融資の引受けは世界金融危機前に実行されたCREローンに比べて保守的に行われており、融資比率は60%未満で、元利金返済カバー率も良好であることを報告しています。これまでのところ、銀行へのインパクトは小さく、公表されているオフィスCREローンの損失額は最小限にとどまっています。とはいえ、ローンの延滞率は、低水準だった2022年後半に比べると3倍近く上昇しています。

大手銀行がリスクを抱えているのでなければ、リスクはどこにあるのでしょうか。金融業界において、不動産向けの大規模融資によるリスクが最も高い分野が2つあります。一つ目は、資産規模が1,000億ドル未満の小規模銀行です。こうした小規模銀行は、米国内に4,000行以上存在しており3、米国の銀行システムの総資産に占める割合は約4分1であるにもかかわらず、オフィスや繁華街の小売業向けのCREへの銀行ローンの7割以上を保有していると推定されています4。これらのローンの多くは、比較的最近に、高い不動産価格に基づいて行われたものです。当時、これらの銀行は、パンデミックに対応するために実施された異例の金融緩和と財政刺激策によって流入した多額の預金の活用先を探していました。ムーディーズによれば、CREローンへの集中度が金融当局の2006年のCRE指針の水準を超える米銀の数は、この2年で300行から700行に増えています。これは、米銀の10行に1行以上で、CREローンへの集中度が監督指針を超えていることを意味します。こうした小規模銀行は、さらに2つの課題に悩まされることになります。第1に、これらの銀行のオフィスローンは多くの場合、少数の市場に集中しています。全米のオフィス空室率は20%近くですが、サンフランシスコやニューヨーク、シカゴ、ロサンゼルスなどの主要都市と一部の地方市場の空室率は、さらに高い水準に上っています。重要なのは担保となるビルの所在地であり、一部の銀行は、特に厳しい状況にある市場に大規模なエクスポージャーを有しています。第2に、多くの場合、これらの銀行が実行したローンは規模が小さすぎて、ノンバンクの貸し手の目に留まりにくいため、問題のあるローンを手放すことがなかなかできません。この問題に関する開示は、企業によって大きなばらつきがあることから、これらの4,000行のうち、どの銀行が大規模なエクスポージャーを抱えているかを見極めることが投資家にとっての課題となります。

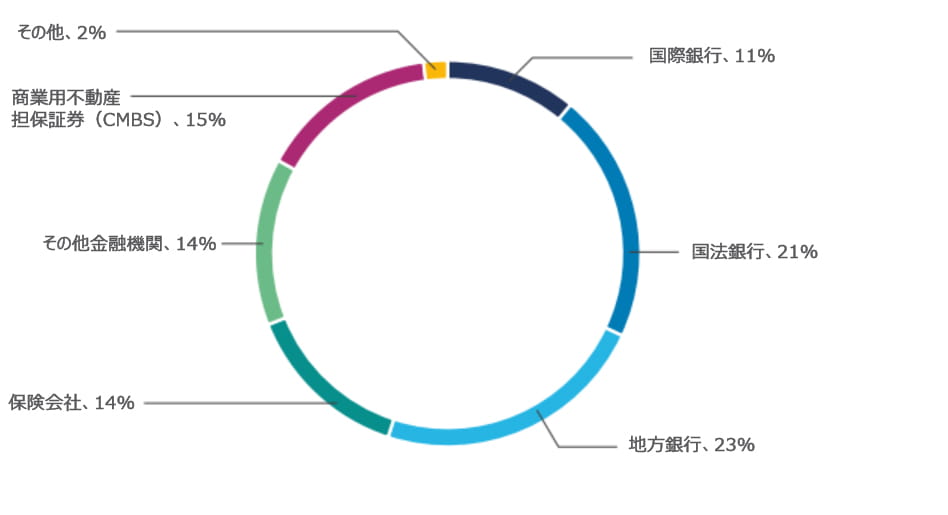

オフィスCREローンの貸し手のシェア

出所:Morgan Stanley (March 16, 2023), Real Capital Analytics

2番目にリスクの高いセクターは、生命保険会社です。資産クラスとしての不動産は、この種の投資家には魅力的です。というのも、顧客から預かった多額の長期資金を有する保険会社にとって、不動産と不動産ローンは、資産の裏付けのある長期の資産クラスとなるからです。ジェフリーズの推定に基づくと、大手生命保険会社は投資資産のおよそ6分の1をCREに投資しています。しかし、生命保険会社のビジネスモデルには高いレバレッジが組み込まれているため、不動産のエクスポージャーは法定資本の200%近くに上ります。大手銀行と同様、大手生命保険会社は、リスクは低いと見ており、オフィスローンの融資比率は50~60%ほどで、賃貸収入によってローンが十分にカバーされていると報告しています。こうした指標は今後、悪化の一途をたどると予想されますが、生命保険会社にとってのリスクは低いように見受けられます。

損失は大規模になる可能性があるものの、広く分散すると思われます。また、不動産ローンの大半は2025年以降に満期を迎えるため、損失が実現するまで何年もかかりそうです。借り手と貸し手には、不良債権を解決するための時間があり、これからの数年はそれが多くの金融機関にとって重要な焦点となるでしょう。

2 SDC conference 2023 transcript

3 FDIC data

4 Estimate from barclays