市場展望インサイト

変動の激しい市場でリターンを狙う5つの方法

先行きが不透明な市場環境では、柔軟な対応力がこれまで以上に重要です。市場の分断や常識の変化、価格の歪みが続く中で、マルチアセット運用においてリターンを引き出すためのアクティブ運用の5つのアプローチをご紹介します。

要点

-

経済や企業の間での格差拡大、債券と株式の従来の関係の崩れ、米国株式市場における価格の歪みなどが、アクティブ運用の重要性を改めて浮き彫りにしています。

-

債券のデュレーションを調整し、利回り曲線上の利回り格差の拡大を活用することで、金利変動によるポートフォリオの経済的リスクを軽減することが可能です。デュレーションはリスクと利回りを左右する重要な要素です。

-

為替市場(最近の米ドルの下落など)や市場の変動に対しては、ヘッジによる対応が有効です。また、株式市場では、状況に応じて投資スタイルを柔軟に切り替えることに価値があると考えています。

-

ポートフォリオのリバランスを行うことで、投資家の目標に沿った運用を維持できるほか、安全資産の将来に疑問が生じる中で、新たな分散投資の手段を加えることが付加価値につながります。

アクティブ運用の利点は広く知られていますが、現在の市場環境は、リスク調整後のリターンを追求するうえで、アクティブ運用の価値を再認識させるものです。不安定な市場においてマルチアセット・ポートフォリオを運用する際に、アクティブ運用が不可欠である3つの主な理由は以下です。

経済と企業の間で広がる格差

第一に、多くの国や企業が今後、それぞれ異なる道を歩む可能性が高まっている点です。こうした分岐の一因となるのが、貿易協定の影響です。米国と各国が合意した関税率の違いが、インフレや経済成長の傾向にばらつきをもたらす可能性があります。その結果、各国は異なる経済的な課題に直面し、それぞれ独自の財政・金融政策を採用することになるでしょう。同様に、多くの企業の収益性や業績見通しも、関税の影響やその波及効果、さらには一部の米国企業における政府との収益分配契約の可能性などにより、ますます不透明になっています。つまり、世界経済や企業の長期的な見通しに対する不確実性が高まることで、今後の展開の幅が広がっているのです。こうした環境では、積極的にリスクを取る投資家が報われる可能性があります。

投資の常識の崩壊

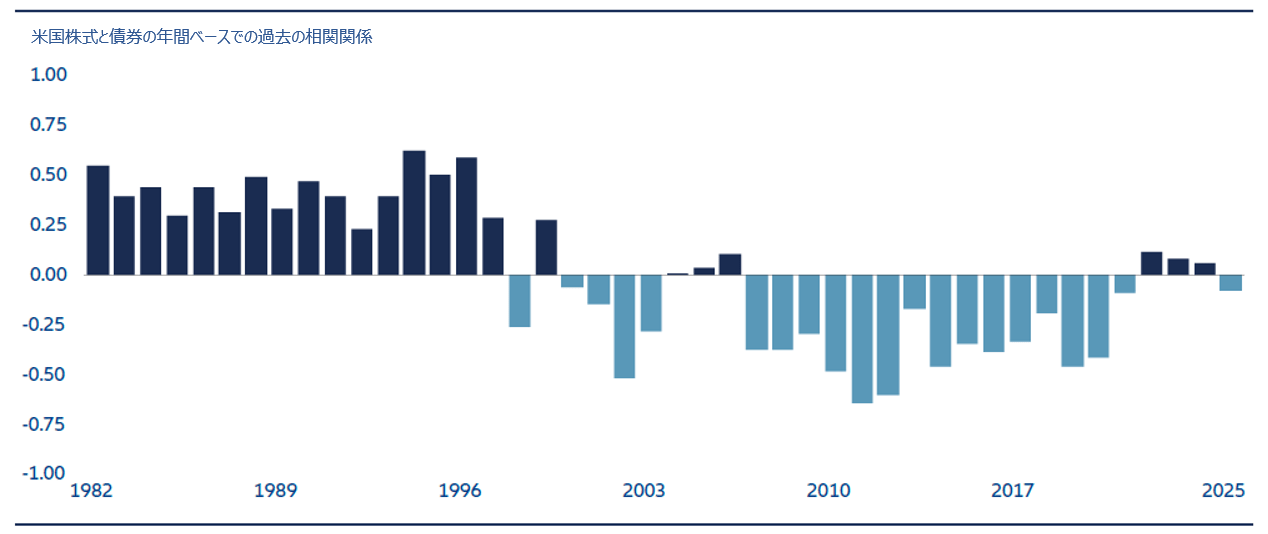

第二に、債券と株式の間にある「逆相関」が崩れつつある点です。

これまで、ポートフォリオに国債と株式を組み合わせることで、リスク調整後のリターンを高めることができるとされてきました。過去数十年にわたり、債券と株式は逆の動きをする傾向があり、一方が好調なときはもう一方が不調になることで、ポートフォリオ全体のバランスが保たれてきました。しかし、2022年以降、両者が同じ方向に動く兆候が増えており(図表1参照)、両資産を保有することによる分散効果が薄れる可能性があります。また、現在の市場環境は「安全資産」に対する従来の考え方にも疑問を投げかけています。2025年には米ドルが軟調に推移しており、米国債の先行きも不透明感が増しています。

群集心理による価格の歪みリスク

第三に、現在の株式市場の動向はアクティブ運用の重要性を改めて示している点です。

S&P500をはじめとする米国の時価総額加重型指数は、いわゆる「マグニフィセント・セブン」と呼ばれる大型テック企業群によって、過度に牽引される状況が続いています。近年、米国株式のパッシブ運用への資金流入が急増したことで、時価総額加重型指数の価格が押し上げられ、特にその構成比率の高い企業(マグニフィセント・セブン など)の株価が大きく上昇しています。このような「ハロー効果」によって、他のセクターの銘柄が過小評価されるリスクが生じています。

アクティブ運用では、こうした市場の偏りに対して柔軟に対応し、ベンチマークを上回る成果を目指すことが可能です。また、特定の銘柄やセクター、市場への過度な集中による損失リスクを抑えるために、資産配分を調整することも可能です。

図表1

株式と債券の逆相関は、これまでほど明確ではなくなってきている可能性があります。

出所:Allianz Global Investors, Bloomberg Finance, US-Equities via ES1 Index, ie, generic first S&P 500 E-mini Future and US-Treasuries via US1 Comdty, ie, generic first US Treasury Bond Futures, daily rolling 63-days-correlations of daily returns, own calculations、2025年7月末時点。

過去の実績や予測、予想、見込みは将来の実績を示すものではなく、また、将来のパフォーマンスを示唆するものではありません。

アクティブ運用の実践例

では、マルチアセット投資家はどのように新たな投資機会を捉えるべきでしょうか。当社は、少なくとも以下の5つの方法があると考えています。

1. 債券を活用したマクロリスクへの対応

経済環境の変化に対応する一つの方法は、ポートフォリオ内の債券のデュレーション(期間)を調整することです。債券のデュレーションは、金利変動に対するポートフォリオの感応度を左右します。ファンドマネージャーは、金利見通しに応じてデュレーションを選択します。短期デュレーションはリスクが低い一方で利回りも控えめ、長期デュレーションはリスクが高まるものの利回り向上が期待できます。当社の一部戦略では、デュレーションを0〜9年の範囲で柔軟に調整できるほか、金利先物やスワップなどのデリバティブを活用して、金利上昇時の資本保全を図ることも可能です。現在の環境では、長期デュレーションのポジションは避け、利回り曲線の格差を活用する「スティープナー取引」を選好しています。

2. 株式エクスポージャーの調整

市場環境の変化に応じて、株式の保有比率を柔軟に調整することが求められます。ファンドマネージャーは、セクター、地域、個別銘柄の選定を通じて対応します。例えば、欧州の防衛関連株は、軍事支出の増加が見込まれる中で魅力が高まっています。また、投資スタイルの切り替えも重要です。当社の運用チームは、定量的な分析と企業の基礎的な情報をもとに、複数の投資スタイルに対して最適な投資配分を導き出しています。

・グロース株:売上や利益の成長が市場平均を上回ると期待される銘柄

・バリュー株:割安に取引されている成熟企業で、安定した成長が見込まれる銘柄

・リビジョン株:アナリストによる業績予想が最近上方または下方修正された銘柄

・モメンタム株:株価が最近大きく上昇している銘柄

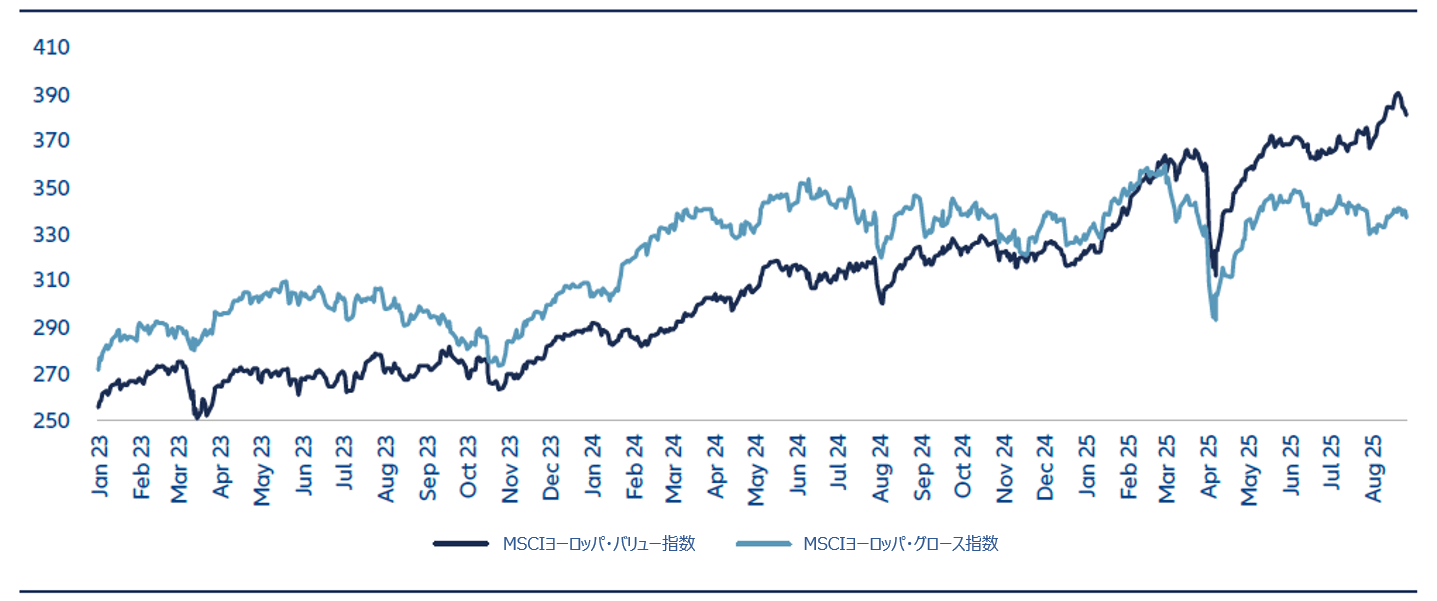

最近では、欧州株式市場でグロース株の弱さが目立ち、バリュー株への関心が高まっています(図表2参照)。一方、米国では過去10年にわたりグロース株がバリュー株を大きく上回るパフォーマンスを示してきました。しかし、金融・財政政策の変化や欧州でのリスク選好の回復により、欧州のグロース株にも再び注目が集まる可能性があります。当社の戦略は、地域・スタイル・セクターごとに柔軟に対応できる設計となっています。

図表2

欧州のグロース株は、ここ数ヶ月でバリュー株に比べて劣後しています。

出所:Bloomberg、2025年8月29日時点。

過去の実績や予測、予想、見込みは将来の実績を示すものではなく、また、将来のパフォーマンスを示唆するものではありません。

3. リスクヘッジの活用

今年は米ドルが主要通貨に対して下落し、ユーロが上昇するなど、欧州や非米国の投資家にとって厳しい状況が続いています。

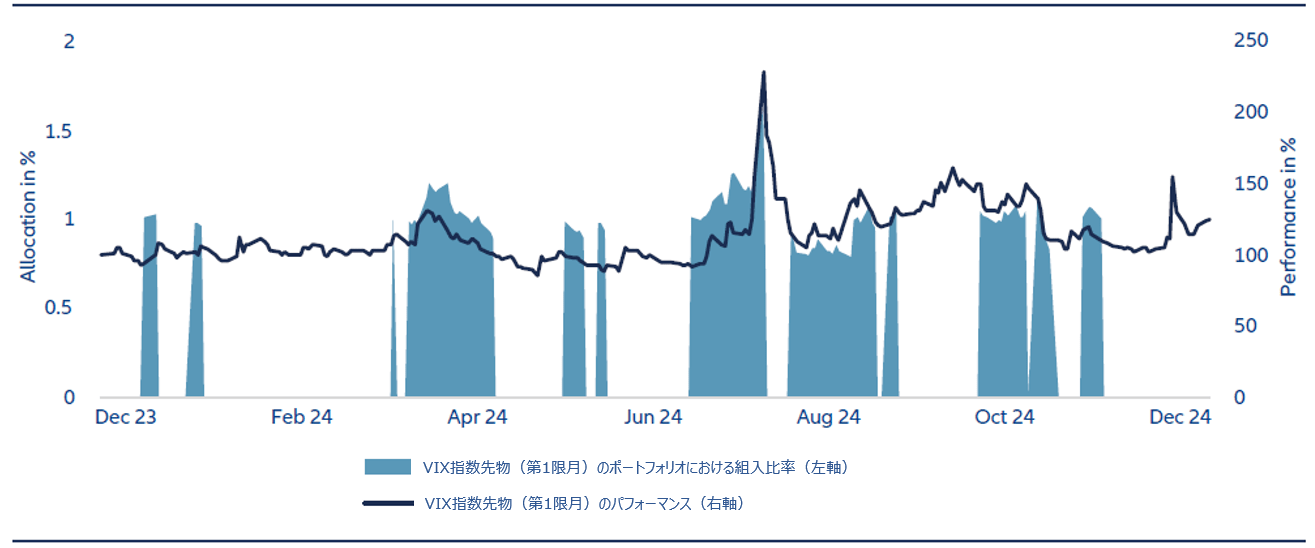

ドル安は、ドル建て資産の価値を押し下げ、特に為替ヘッジが不十分な株式保有に影響を与えます。当社のファンドマネージャーは、ドルの見通しに応じてヘッジ比率を調整します。また、市場のボラティリティもポートフォリオに悪影響を及ぼす可能性があります。VIX指数で測定される株式市場のボラティリティは、トランプ前大統領の「解放の日」発言後に、コロナ禍以来の高水準に達しましたが、その後は大きく低下しました。ファンドマネージャーは、VIX先物を安値で購入し、ボラティリティが急上昇した際に高値で売却することで、ポートフォリオへの影響を緩和することができます(図表3参照)。さらに、株式市場の急落に備えて、プットオプションを戦略的に購入することもあります。プットオプションは、対象銘柄の市場価格が下落しても、あらかじめ決められた価格で売却できる権利を保有者に与えるものです。

4. ポートフォリオの調整

一部のマルチアセット戦略では、ダイナミックな資産配分手法を用いてポートフォリオ構成を調整します。より静的なポートフォリオでは、リバランス(資産配分の見直し)を行うことで、投資目標やリスク許容度に沿った運用を維持しつつ、ボラティリティを抑えることができます。市場の変動により、資産の比率が当初の配分から逸脱することがあるため、定期的なリバランスが重要です。当社では、戦略的なタイミングでリバランスを実施し、ポートフォリオの目標達成を支援しています。リバランスの「タイミング」は、実施そのものと同じくらいパフォーマンスに影響を与える可能性があります。例えば、株式市場で月末に価格が回復する「月末効果」を活用することで、リバランスの効果を高めることができます。適切なタイミングでのリバランスは、ポートフォリオのボラティリティを大きく変えることなく、パフォーマンスを向上させる可能性があります。

5. 新たな分散投資先の確保

従来の安全資産の将来性に疑問が生じる中で、「価値の保存手段」としての金への信頼は依然として根強いものがあります。金は、当社が最も強く確信を持つコモディティであり、中央銀行による旺盛な需要や世界的なマクロ不確実性の中で、引き続き高い支持を得ています。当社のファンドマネージャーは、従来とは異なる分散投資先も積極的に探究しています。たとえば、新興国債券や「キャットボンド(災害債)」などです。新興国では経済・財政指標の改善が進んでおり、当社ではポートフォリオへの組み入れを増やしています。キャットボンドは、保険会社や政府が自然災害などの極端なリスクへの備えとして発行する債券で、かつてはニッチな存在でしたが、今では急成長中の資産クラスとなっています。また、相場全体との相関が低いリターンを狙う「相対価値戦略」によって、追加的なアルファ(超過収益)を得ることも可能です。こうした戦略では、ロング/ショートの構造を活用し、例えば同じセクター内である銘柄を買い持ちし、別の銘柄を売り持ちすることでリスクを調整します。さらに、一部のポートフォリオではプライベート市場への投資も検討されます。こうした資産クラスは、流動性プレミアムを提供するほか、長期的な性質と公開市場との低い相関により、分散効果も期待できます。

図表3

ボラティリティの急上昇に備えて、VIX先物を活用してポートフォリオの資産配分をヘッジすることは有効な手段となり得ます。

出所:Allianz Global Investors, IDS, Bloomberg、2024年12月30日時点。

ポートフォリオのウェイト配分とパフォーマンスは、一般的な第1限月のVIX指数先物に基づいています。 この『一般的な第1限月VIX指数先物』とは、流動性が最も高い第1限月の契約に自動的にロールオーバーされるインデックスです。過去の実績は将来のリターンを保証するものではありません。本資料に記載されている証券はあくまで参考情報であり、特定の証券の売買を推奨または勧誘するものではありません。これらの証券は、本資料の発行時点またはその後に、当社のポートフォリオに必ずしも組み入れられているとは限りません。

アクティブ運用で築く変化に強いポートフォリオ

経済や市場の変化に対応できるポートフォリオを構築するには、さまざまなアクティブ運用手法を組み合わせることが有効だと当社は考えています。株式、債券、為替、経済の各分野に精通した専門家の知見と、高度なデータ分析を融合することで、より安定性が高く、長期的な成果が期待できる、強靭なポートフォリオが実現します。

¹ 出典: Refinitiv Eikon, 2025年9月