Interpreting China

生みの苦しみ?中国経済の過渡期を示す不動産部門の課題

不動産部門は中国経済の重要な原動力であり、その先行きの不透明感が市場心理にとって大きな重石となっています。しかし、これらの課題は、中国経済がより消費主導型のモデルに移行する際の生みの苦しみであると弊社は考えます。この移行にはどのような機会があるのでしょうか。

- 多額の負債、空き住宅、弱い消費者心理が、中国経済の重要なけん引役である不動産部門に影を落としています。

- 弊社は、広範囲に及ぶシステミックな危機のリスクは抑制されており、政策当局は不動産部門および経済全般を支援するために、最終的に大規模な財政出動を行うと考えます。

- 世界経済にとって、中国の抱える課題はインフレ圧力の抑制に役立つかもしれませんが、世界の成長見通しを低下させる可能性もあります。

- 弊社の見解では、人工知能(AI)からビッグデータに至るまで、中国における投資機会は依然として存在しています。また、強力な政策支援が行われた場合は地方債が買われる可能性があります。

中国は世界第2位の経済大国であり、その成長の主要な原動力である不動産部門が直面する困難は、当然ながら金融市場を不安定にしています。一部の開発業者が巨額の負債と販売不振に苦しむ中、数年続いた不動産ブームは下火になりました。消費者信頼感の低下も当部門にとっての重石です。中国の消費者は、住宅を富の貯蔵庫であると長年考えてきましたが、新型コロナウイルス関連の規制解除後も、信頼感は依然として低いままです。

中国にとって今が正念場です。世界経済は減速しており、中国政府としては、新たな好不況の波を生み出すリスクを回避するために、課題対応には慎重に臨みたいと考えています。足元で政策当局は一連の成長支援策を発表しており、弊社はさらなる措置が今後も続くと予想します。市場に過度のストレスがかかるのを防ぐために、最終的には大規模な財政出動が行われると弊社は考えます。

短期的には、中国の金融市場はかなり不安定な状態が続く可能性があります。しかし、特にAIやビッグデータ、その他のテクノロジーなどの分野では、中国への長期投資環境は引き続き変わらないと考えます。

国内成長主導型経済への移行に伴う痛み

全体的に見て、中国の不動産市場の問題は、不動産と輸出がけん引する経済から消費とテクノロジーにより重点を置いた経済モデルへと、中国が移行する際の生みの苦しみであると弊社は考えます。

この変化は2008年の世界金融危機後に始まり、主に借り入れにより加速されてきました。その結果、中国の全国的な債務の水準は国内総生産(GDP)の300%にまで急増しました1。地方政府に加え、不動産やインフラ開発の資金調達を目的とした地方政府の資金調達事業体(LGFV)も多額の借り入れを行い、住宅価格は何倍にも跳ね上がりました。

しかし、中国経済にシステミックな危機が発生するリスクは、短期的には依然として低いと弊社は考えます。地方政府の財政は、債務返済期限の延長や債券の借り換えなどの措置により下支えされてきました。中国政府はまた、開発業者に対してレバレッジの解消を求め、インフラ投資の承認に関してより慎重なアプローチを採っています。

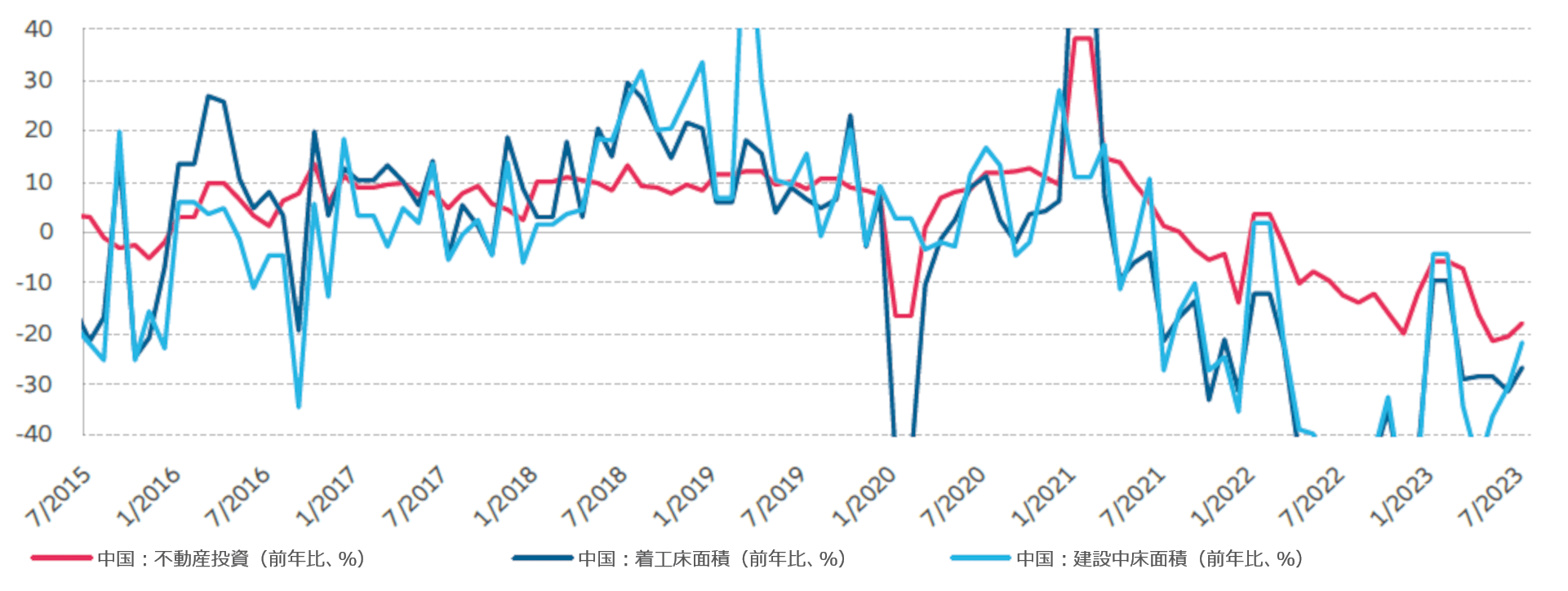

不動産部門の活動は鈍化しています(図表1を参照)。中国国家統計局によると、2023年1月~7月の不動産開発投資は、全体で前年同期比8.5%減少しました。

弊社の見解では、中国政府はこれまで、不動産部門および経済全般を支援するための強力な刺激策を打ち出すことには消極的でした。これはおそらく、モラルハザード(失敗した場合の保険金や政府の救済措置などを見込んで企業がリスクを取ること)のリスクを回避するためと考えられます。

図表1:中国不動産市場の動きは劇的に鈍化

出所:State Council, Wind, Barclays Research, AllianzGI Global Economics & Strategy. 2023年7月現在

決定的な政策対応の可能性は短期的には低い

当面の間、政府による大規模な介入は考えられないため、経済成長は少なくとも中国の歴史的な水準から見て緩やかなペースで安定推移するものと弊社は考えます。

中国政府の態度が明らかに消極的な理由の1つは、経済の不動産への依存度を下げる取り組みなのかもしれません。つまり、過渡期にこの種の調整は付き物なのです。米国との地政学的な競争の激化により、経済成長における内需比率の向上が緊急の課題となっています。

その代わりに中国政府は、税控除や、民間企業を国営企業と同等に取り扱うといったその他の措置を通じて、民間部門における起業家精神の育成に注力してきました。

これまでのところ民間部門からの反応は鈍いものでした。強力な景気刺激策の実施に消極的な政府の姿勢が、中国の成長見通しに対する企業の景況感を悪化させたものと思われます。政府が民間部門に対してさらなる支援策を講じれば、センチメントは好転する可能性があります。そのような措置は、経済全般の成長にとって引き続き重要な原動力となるでしょう。

ストレスが高まれば中国政府が介入を迫られる可能性も

中国経済にとって悲観的なニュースばかりではありません。たとえば、8月の製造業購買担当者景気指数は、過去4カ月間で3回目の景気拡大を示す水準となりました2。

しかし、これまでに政府が発表した措置が、不動産部門の状況を好転させ、経済成長を回復させるのに十分なものかどうかは疑問です。新型コロナウイルス関連規制が解除されたにもかかわらず、消費者が現金をため込み、企業は投資に消極的なために支出が不足しており、リスク資産のさらなる悪化につながる可能性があります。

弊社は、循環的な成長の勢いが低下し、債務不履行リスクが高まる中、たとえ全国的な債務の水準を高める結果になったとしても、中国政府が成長を回復させるためのより強力な刺激策を発表するであろう「痛みの閾値」が存在すると考えます。

この刺激策は、不動産部門のさらなる支援や積極的なインフラ投資の形を取るかもしれません。その他の成長支援策としては、国外からの投資誘致策、地政学問題への現実的なアプローチ、政策立案の迅速化などが挙げられます。

その結果、経済見通しが改善する可能性があります。

長期的な投資環境に焦点を当てる

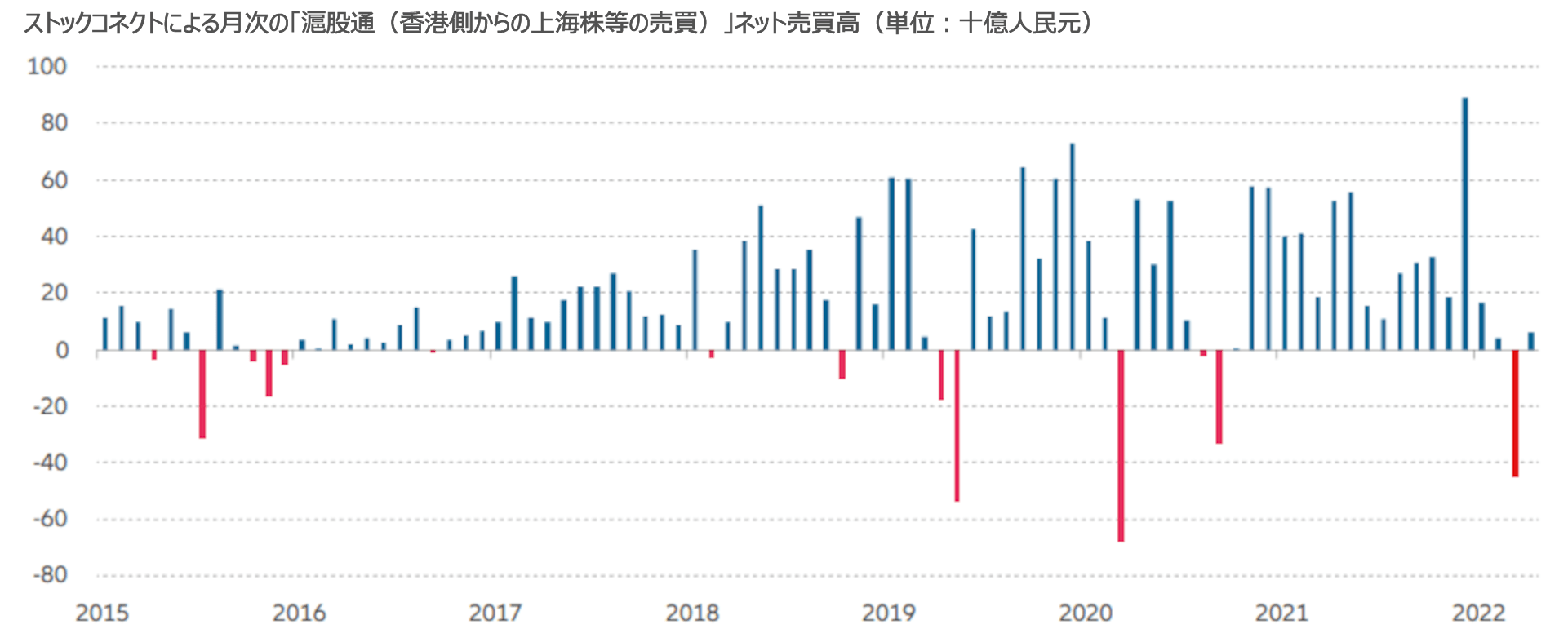

これまでのところ、市場は経済情勢と政府の対応に失望感を示しています(図表2を参照)。中国の株式、債券、為替の各指標は、2022年の安値かそれに近い水準で取引されています。しかし、特に現在のバリュエーションでは、主要な資産クラス全体にわたって、考慮すべき次のようなプラスの要因があると弊社は考えます。

- 株式の長期トレンドに注目する—名目GDP成長率が最近のトレンドを下回っている場合、ほぼ株式のパフォーマンスはさえないものとなっています。現在の成長率は約5%ですが、5年移動平均は約7.5%でした3。したがって、持続的な市場の上昇は考えにくいかもしれません。しかし、一部の海外投資家の中国株離れや最近の市場の下落を考えると、景気刺激策などの好材料が出れば、比較的迅速かつ急激に反発する可能性があります。現在の環境では銘柄選択が重要になります。政府がどの部門に政策の重点を置くかによって、パフォーマンスが違ってくる可能性があります。たとえば、中国政府によるテクノロジー企業に対する規制措置は今のところ終了した模様で、インターネット・プラットフォーム企業の収益が改善するかもしれません。同じことが、中国が主要なグローバルプレーヤーとしての地位を確立するのに貢献している、AIやビッグデータの関連部門にも当てはまるかもしれません。

- 国債の投資機会をチェックする—中国経済の弱含みを受け、国内投資家の一部が株式に代わる投資対象を検討したことで、国債の需要が高まりました。この需要により、利回りは新型コロナウイルスのパンデミック以来の最低水準に押し下げられました。弊社は、10年物の中国国債利回りが足元の2.5%4をさらに下回ることもあり得ると考えます。しかし、政府の景気対応が強力なものとなった場合、債券利回りは徐々に上昇する可能性があります。そうしたシナリオでは、10年物の中国国債利回りは2023年末までに2.6%から2.7%のレンジに達すると弊社は予想します。LGFVを対象とする積極的な財政政策により、LGFVの発行債券が魅力的な固定利付資産として見直されるかもしれません。

- 人民元の長期的な役割を考える—人民元には引き続き圧力がかかると弊社は予想します。中国人民銀行は引き続き通貨を下支えしてボラティリティを管理するものの、その主目的は、さらなる資本流出を引き起こしかねない過度な変動を避けることにあると考えます。しかし、下落のペースが適切に管理されていれば、輸出増加につながる可能性もあり、政策当局は通貨安を歓迎するかもしれません。長期的に人民元は、世界の決済取引において徐々に市場シェアを拡大していく見通しです。政策当局は人民元の国際化を推進していますが、そのプロセスには時間がかかります。

図表2:中国株を手放しつつある外国人投資家

出所:Wind, Allianz Global Investors, 2023年8月31日現在

世界経済への影響は?

中国経済が直面している課題は、より広範に影響を与える可能性が高いでしょう。中国は世界経済の重要なエンジンとして台頭しており、中国の景気低迷が世界の成長を阻害する恐れがあります。中国は商品市場の重要なけん引役でもあります。中国のGDP統計がさらに悪化すると、産業用金属やエネルギーの価格下落につながる可能性があります。たとえば、中国経済および世界経済の健全性を示す指標とされる銅の価格は、中国および世界の需要低迷を受けて、今年すでに下落しています5。それでも銅価格は、中国の在庫水準が低い中で、電気自動車(EV)や再生可能エネルギーなどの「グリーン」な用途による需要増加から恩恵を受ける可能性があります。

短期的に、中国における課題は世界的なインフレ圧力を幾らか緩和する効果があるかもしれません。しかし、世界の他の地域では、依然としてインフレの後退には時間がかかると弊社は考えます。米国と欧州における現在の価格圧力の主な要因はコアインフレ(変動が激しい商品価格を除外したもの)であり、景気減速が続かない限り緩和されない可能性があります。それでも、世界の投資家は、中国経済の移行の行方について手掛かりを得ようと、中国が不動産危機をいかにして解決するかを注意深く見守ることでしょう。

短期的には、このような困難のため、期待された卯年(うさぎ年)の繁栄は実現しないかもしれません。しかし投資家は、うさぎのもう1つの象徴である「長寿」も心にとどめておくべきでしょう。そして、弊社の中国に対する長期見通しは強気を維持します。

1 出所:BIS Statistics Explorer: Table F1.1, Bank for International Settlements. Data as at Q4 2022.

2 出所:Caixin China General Manufacturing PMI Press Release, August 2023

3 出所:China's frail Q2 GDP growth raises urgency for more policy support, Reuters, 17 July 2023; GDP growth (annual %) - China | Data, World Bank. Data as at 2022.

4 出所:AMBMKRM-10Y | China 10 Year Government Bond Overview, MarketWatch. Data as at August 2023

5 出所:MarketWatch. Data as at 6 September 2023