地理経済の時代

現代は、地理経済の時代です。しかし、地理経済の基本理念——政治的目標を達成するための手段として経済政策を用いる——には歴史的な先例があるとはいえ、外交政策、安全保障政策、経済政策に関わる出来事がこれほど集中的に重なったことは、ほとんどないと言えます。これは必然的に、経済と市場に影響を与えることになります。

たとえば、米国に端を発し、世界各国に影を落としている貿易摩擦について考えてみましょう。欧州連合(EU)をはじめとする米国の貿易相手国は初期の合意に達し、さらなる合意も視野に入っています。したがって、この問題は近いうちにトップニュースから姿を消しそうです。とはいえ、その経済的影響ははるかに長期にわたって続き、少なくとも2008年以降顕著になっているリショアリングやフレンドショアリングの台頭を特徴とする脱グローバル化の流れをさらに強めるでしょう。米国の輸入品に適用されようとしている関税率の平均は、第2次世界大戦前の時代、つまり今日の世界貿易機関(WTO)の前身である関税貿易一般協定(GATT)創設以前をほうふつとさせます。

さらに、世界的に再軍備への転換が起こっています。たとえばロシアは、現在国内総生産(GDP)の7%を軍事費に割り当てています。一方、NATOは最近、防衛費目標をGDP比5%とすることで合意しました。

いずれも各国の国家債務への影響は避けられません。ユーロ圏への加盟条件を示した当初のマーストリヒト収斂基準には債務上限をGDP比60%にするという内容も盛り込まれていましたが、現在では「昔の60%は今の100%」になっているように見受けられます。米国、日本、そして一部のユーロ圏諸国はすでに、この新たな基準を超過しています(米国は超過寸前)。ユーロ圏の最大経済国であるドイツは、今後10年以内に急速にGDP比80%に近付く可能性がありますが、その道筋は経済成長だけでなく、膨らむ債務返済コストにも左右されることになります。 少なくとも米国で金融政策が政治議論の中心となっている理由は、ここにあります。低金利は経済を支える一方、公的債務の借り換え負担を軽減することになります。また、中央銀行の責務の一つは物価安定の維持であり、米連邦準備制度理事会(FRB)の場合は労働市場の活性化も含まれることも忘れてはなりません。この二重(あるいは三重)の責務は、ティンバーゲン・ルールに反しています。これは、ノーベル賞を受賞したオランダの経済学者ヤン・ティンバーゲン氏にちなんで命名されたルールで、単一の政策手段(たとえば、金融政策)が効果的に実現できるのは、一つの目標に限られるというものです。ここから浮かび上がるのが、金融政策は何を目指すべきかという根本的な問いです。物価安定なのか、経済と労働市場の刺激なのか、それとも公的債務の借入れコストの抑制なのでしょうか。 こうした展開と時を同じくして、世界経済は勢いを失いつつあります。弊社独自のマクロ指数は低下の一途をたどっており、主要国は軒並み、弱含みの兆候を見せています。米国はいまや5カ月連続で指標が悪化しており、最近の指標はユーロ圏、日本、英国、中国でも景気悪化を示しています。同時に、世界的なインフレ率はさらに小幅に低下しています。ただし、この流れは夏の間、関税引き上げの影響が遅れて価格に反映され始めるにつれ逆転する可能性があります。金融政策にとっても投資家にとっても、とうてい穏やかな環境とは言えません。

欧州中央銀行(ECB)は7月の会合で、政策金利を据え置くことを決定しました。賃金上昇率はECBの予測を下回っており、インフレ率は2026年まで目標の2%未満で推移すると見られます。こうした状況は、ECBに追加の利下げ余地を与えるでしょう。 FRBも同様に、より緩和的なスタンスを取ることが予想されます。米国の労働市場は間違いなく軟化しており、FRBに追加利下げを促すことになりそうです。輸入業者は、関税の影響、たとえば米国とEUとの貿易摩擦に起因する影響を一部吸収するかもしれませんが、残りのコスト上昇分が最終的にアメリカの消費者に転嫁されることは間違いありません。

冷戦後の「平和の配当」が枯渇した現在、防衛費の再拡大と大規模なインフラ投資は経済活動を押し上げています。これを特に反映しているのが、ドイツにおける公的債務ルールの緩和とNATO加盟国の防衛費目標の大幅な引き上げです。 市場は、FRBの金融政策の信頼性を注視し続けるでしょう。FRBが政治的な思惑に巻き込まれるほど、その信頼性は損なわれ、インフレ期待に影響を与える可能性があります。いったん信頼性が損なわれると、FRBの政策が裏目に出る可能性があります。最近、パウエルFRB議長の解任をめぐる臆測が流れ、米国債の利回りの急上昇を招いたことは、そうしたリスクを強く印象付ける出来事となりました。この場合、政策金利が低下すると債券利回りが上昇し、ひいては政府の借入コストが上昇しかねません。これが自国通貨への下押し圧力にもつながると、拡大する財政赤字を賄うための借換債は、外国人投資家にとってさらに魅力を失うことになります。金融政策、あるいはその信頼性の低下は必然的に米ドルに影響を与えるでしょう。最近のドル安は、こうしたダイナミクスを雄弁に物語っています。

現状を踏まえると、次のような株式と債券への戦術的な配分が考えられます。 ・株式市場は、悪材料が浸透しにくく、相場の重しにならない状況が続いています。市場は中期的にはリスクを無視できるかもしれません。特に、貿易協定は当面の間、ポジティブなセンチメントを下支えするでしょう。しかし、戦術的な観点から見ると、米国で成長鈍化とインフレ上昇が同時に進みつつあることから、株式に対してより慎重なスタンスを取るのが賢明です。このような環境では、投資家は事実上、高いリスクを取っていることになります。

・米国株はバリュエーションが割高な水準にあるため、下落リスクに対するバッファがほとんどありません。

・インフレリスクの高まり、特に貿易関税の引き上げ、さらにはFRBの独立性をめぐる不確実性を踏まえると、投資家は主要先進国におけるイールドカーブのスティープ化に備える必要があると思われます。

厳しい地理経済的環境の中でも好調なリターンが得られることを願っています。 今後の主な経済イベント 8月7日:イギリス 中央銀行(イングランド銀行)政策会合 8月25日:ブラジル 2026年度予算案の提出期限(大統領府) 8月25日:アメリカ ジャクソンホール経済シンポジウム開催

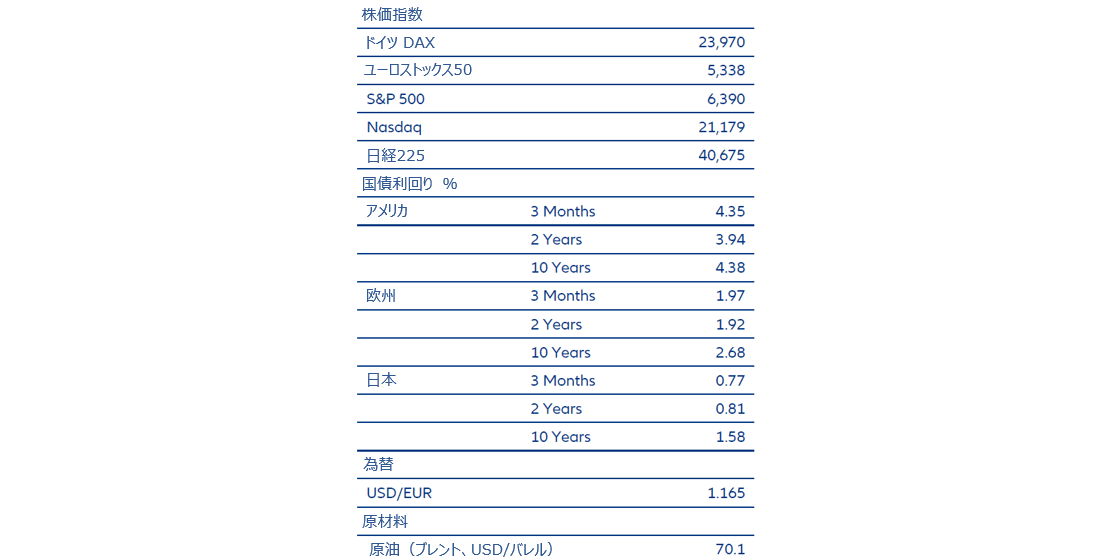

マーケット概況(2025年7月28日時点)

出所:LSEG Datastream。

過去の実績や予測、予想、見込みは将来の実績を示すものではなく、また、将来のパフォーマンスを示唆するものではありません。

投資テーマ:投資のマルチバース

- 世界は前例のないスピードで変容しつつあります。この変容がもたらすディスラプションには、4つの側面があります。ネットゼロ排出量の達成に向けた世界経済の脱炭素化、貿易戦争による脱グローバル化の進行、人口構造の変化による労働力の縮小、そして驚異的なデジタル化の加速です。

- 投資家にとってこれは、絶え間なく変化する複数の投資領域にわたって幅広く分散投資を行い、ポートフォリオを進んで調整する、あるいは調整に備える必要があることを意味します。

- 難しいのは、こうした変化を反映させるためポートフォリオをリバランスする(あるいは、リバランスに備える)ことだけではなく、分散投資を見失わないということです。ここで生きてくるのが、ポートフォリオ理論に深く根差した格言「卵は一つのカゴに盛るな」です。

- 投資にあたっては、自身のリスク・リターンプロファイルに沿って行わなければなりません。ここでの基本ルールは、高いリターンを望むなら、より大きなリスクを受け入れる用意をしなければならないということです。それが、リスクプレミアム、つまりより高いリターンを得る唯一の方法なのです。それ以外の方法はありません。

- そこで関わってくるのが、マルチアセットソリューションです。その理屈はシンプルで、投資家の個々のリスクアペタイトに合わせ、さまざまな資産クラスを組み合わせたポートフォリオを構築することにあります。また、組み入れる資産は、株式や債券に限りません。

- ポイント:マルチアセットソリューションは、定期的な投資収入を得たいというニーズと組み合わせることもできます。