Navigating Rates

米選挙モニター:政策の影響

11月の米選挙に注目が集まりますが、勝者が誰かによって市場への影響が大きく異なる可能性があります。党指名獲得を確実にした2候補の政策を分析した結果では、分割政府(ねじれ議会のこと)を前提にした場合、トランプ氏が勝利したケースの方が短期的に市場の反応は大きくなると思われます。

要点

- バイデン氏とトランプ氏の政策が市場に影響を及ぼす主なチャネルは、経済成長、インフレ、安全資産への需要の3つであると考えます。

- トランプ氏が当選した場合、米国を含め世界の株式市場は弱含む可能性があります。また、米ドルと金には支援材料となり得る一方、米国債への影響は明確ではありません。

- 現職大統領であるバイデン氏の2期目が資産評価に及ぼす影響はより中立的であり、米国株式やコモディティにとって下支えとなる可能性があります。

- トランプ氏が2017年に推し進めた減税措置の多くが期限切れ後に更新されない可能性があるため、どちらが勝者かにかかわらず、財政政策による市場への影響は限定的と予想します。

民主党のジョー・バイデン氏および共和党のドナルド・トランプ氏の両大統領候補は、11月の米選挙に向けて準備を進めています。一体、彼らの政策提案は市場にとってどのような意味を持つのでしょう。国内および国際問題に対する両者の考えは対照的であり、その政策によって市場が異なる方向に導かれる可能性があります。弊社は、さまざまな資産クラスにおける反応を分析しています。

この分析では単純化のため、1つの政党が大統領、下院、上院のすべてを支配できていない「分割政府」下における、短期(12カ月)の主要な影響に焦点を当てます。弊社は、どちらの候補がホワイトハウスの主になるかにかかわらず、「分割政府」が最も可能性の高い結果であると考えます。なお、「統一政府」下では、また長期的には市場の反応が大きく異なる可能性があることは認識しています。

また、81歳の年齢と大統領としての職務遂行能力が懸念される中、バイデン氏が選挙戦から撤退し、別の候補者に取って代わられる可能性がまだあることも認識しています。しかし、バイデン氏は依然として民主党の大統領候補指名獲得の最有力候補です。

大きく異なる政策がさまざまな市場の反応を生む可能性

全体的に見て、政策は経済成長、インフレ、安全資産への需要という3つの主要なチャネルを通じて金融市場に影響を与えると考えます。

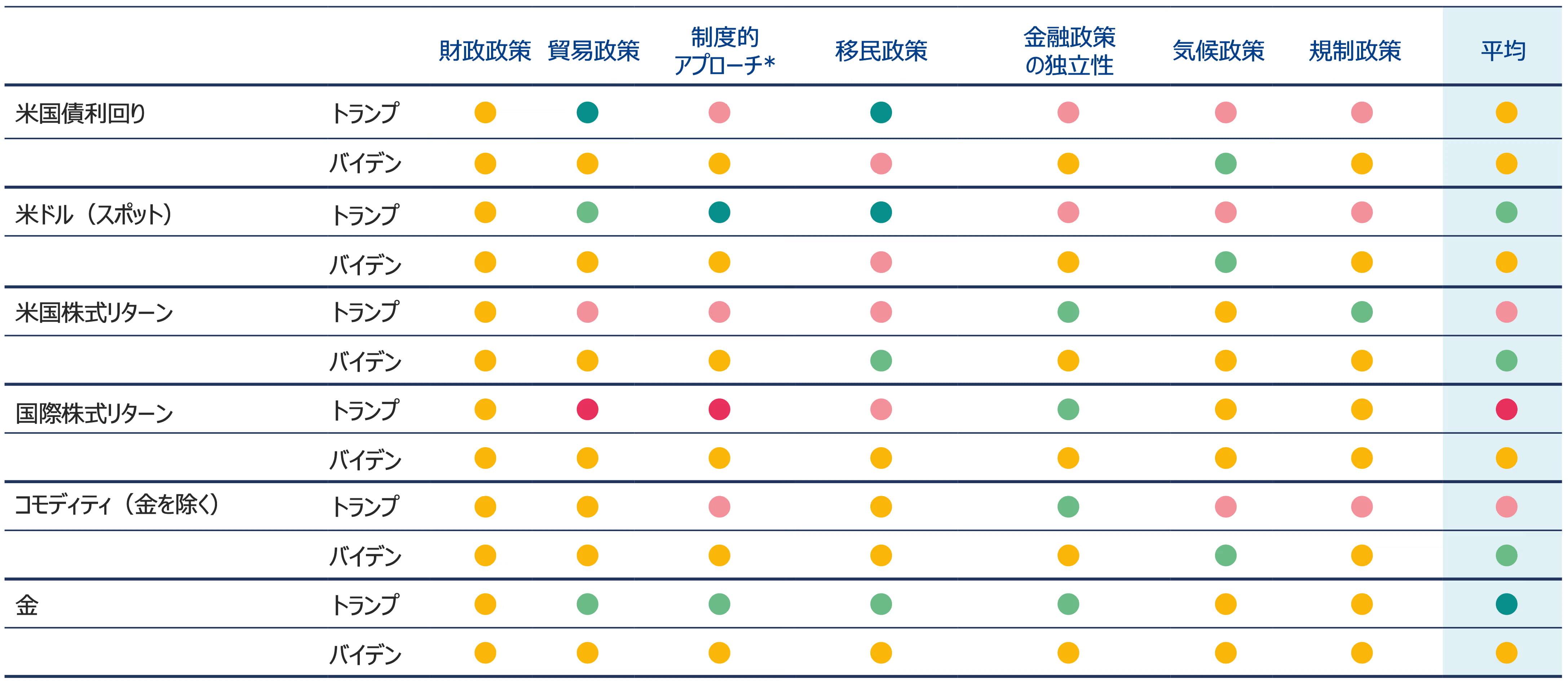

弊社は、影響が最も顕著と考えられる7つの政策分野において、市場への影響を分析しました(下記および図表1を参照)。

財政政策:分割政府下での大規模な景気刺激策は期待薄

バイデン大統領とトランプ前大統領はともに財政計画をぶち上げています。バイデン氏は、5.1兆米ドルの増税(その一部は新たな支出に使われる)を提案し、2034年までに純額で3.3兆米ドルの赤字削減を行うとしています。トランプ氏は、2017年の減税措置を恒久化し、法人税率を21%から20%にさらに引き下げることを目指しています。トランプ氏の税制計画の推定総コスト6.1兆ドルは、関税引き上げで部分的に相殺される可能性はあるものの、赤字純減の実現はかなり不確実です。確かなことは、2017年の減税措置の大半は2026年1月1日に期限切れとなり、分割政府下の議会が減税措置の全面延長を承認する可能性は低いということです。とはいえ、政府における政策立案者の大多数が、財政の崖を防ぎたいと考えている可能性はあります。その結果、どちらが大統領になったとしても、市場への影響は中立的となるかもしれません。

貿易政策:関税が市場にとっての焦点に

大統領は、関税を通じて議会の承認を経ることなく貿易政策に影響を与えられます。これは、成長、インフレ、市場に影響を与え得る一方的な行動を可能とするものです。バイデン氏とトランプ氏はいずれも、特に中国に対する貿易障壁を高めることで米国産業の援助に努めてきました。今後も同様の措置が続く可能性があります。ただし、トランプ氏の「アメリカ・ファースト」アプローチは、米国の全輸入品に対する一律10%の関税や、中国製品への60%の関税など、相対的に強硬と思われます。もしこれが実施されれば、米国以外の株式市場には逆風となるとともに、米国のインフレが高まり、初期段階で米国債利回りが上昇する可能性があります。米国経済がインフレと利回りの上昇に耐えられるかどうかが問題となり、その後の景気後退と利回り低下のリスクが浮上してきます。

制度的アプローチ:トランプ氏の下で地政学的背景が変化する可能性

バイデン氏が再選されれば、NATOなどの諸機関や、ウクライナ、台湾、イスラエル・パレスチナの2国家解決策など諸問題への米国の支持が続くことを市場は期待できます。しかし、トランプ氏の制度的アプローチは、一部の投資家からは歓迎されないかもしれません。トランプ氏のアプローチには、NATO弱体化に向けた動き、同盟国との協議の縮小、ウクライナ支援の打ち切りなどが考えられます。米国内に目を向けると、トランプ氏はおそらく、自身に対する残りの訴訟の終結と、2021年1月6日に起きた連邦議会議事堂襲撃事件の関係者に対する有罪判決の赦免を求める可能性が高いと思われます。度を超せば、このような動きは安全資産に対する世界的な需要を高め、世界の株式市場にとっては重しとなる可能性があります。

移民政策:労働力の供給に注目

アメリカ大統領は、(少なくとも一時的に)移民政策に一方的に影響を与える一定の権限を持ちます。これは、トランプ氏の比較的厳しい移民政策が労働力の供給を鈍化させかねないことを意味し、賃金と消費者物価の上昇加速、米国債利回りの上昇、米国企業の利幅縮小を示唆するものです。比較的緩やかなバイデン氏の移民政策は、トランプ氏とは逆の効果をもたらす可能性があります。

金融政策の独立性:FRBはトランプ氏からの攻勢にさらされると予想

市場の関心はすでに、米連邦準備制度理事会(FRB)の利下げの可能性に集中しています。しかし、トランプ政権下では、単純な利下げだけでは不十分かもしれません。トランプ氏は、パウエルFRB議長の2期目の任期満了(2026年5月)に伴う交代人事に先立ち、公然かつ強引に景気刺激策を要求し、そのことがFRBの独立性を損なう可能性があると弊社は考えます。米国債は、長引くインフレ懸念のため、影響は長期金利よりも短期金利に大きく現れる可能性があると考えます。米国とそれ以外の国々の利回り格差が縮小すれば米ドルは下落する可能性があります。一方で株式やコモディティは金融刺激策の見通しから恩恵を受けるかもしれません。

気候政策:エネルギー政策がインフレや資産評価に波及

トランプ氏は、前任者による気候政策の多くを覆し、化石燃料の生産拡大を目指すことになるでしょう。こうした動きは、当初はエネルギーコストの低下を通じ米国経済を押し上げ、ディスインフレと米国債利回りの低下を促す可能性があります。もちろん、長期的な影響は違ったものになる可能性はあります。バイデン氏の場合、グリーンエネルギーへの移行支援が石油・ガスの供給減につながり、インフレ、米国債利回り、米ドル、金以外のコモディティの潜在的な上昇要因となる可能性があります。

規制政策:トランプ氏の規制緩和計画が米国株式を押し上げる可能性

トランプ氏は、エネルギー、金融、消費者セクターにおける規制障壁の撤廃によるビジネス環境の改善に一層重点を置くと予想されます。これらの措置が効果的であれば、短期的にはインフレ上昇圧力が緩和され、米国債利回りの低下とドル安につながる可能性があります。他の条件が変わらなければ、これは米国株式を下支えする可能性もあります。バイデン氏の規制アプローチは、2期目に入ったとしても大きく変わらないはずであり、市場への影響はおおむね中立的でしょう。

図表1:主要2候補の政策に対し予想される市場の反応(分割政府下における12カ月の投資期間に基づく)

濃緑色 = 非常にプラスの影響、薄緑色 = プラスの影響、黄色 = 中立または不確定、薄赤色 = マイナスの影響、濃赤色

注:評価は分割政府となる予想を前提にしています。両主要候補の正確な政策課題はまだ明らかになっておらず、弊社予想には大きなリスクが存在します。

出所: AllianzGI Global Economics & Strategy. Allianz of America, Bloomberg, Washington Post; Whitehouse.gov, Associated Press, Politico; 2024年6月時点

市場にとってより良い候補者は?

以上を総合すると、トランプ氏の政策は米ドルと金の支援材料になる可能性があると考えます。トランプ氏は、大統領在任中にさまざまな問題に対して強硬な姿勢をとりました。再選された場合も同様のアプローチをとることが予想され、上記の安全資産が上昇する可能性があります。

1期目のトランプ政権時代、減税を追い風に米国株式は力強い上昇を見せました。ただし、株価上昇が再現するとの期待は、分割政府による財政引き締めや、トランプ氏の貿易・移民政策がインフレに及ぼす影響とは相容れないように思われます。米国以外の株式にも同じダイナミクスが当てはまりますが、米国市場へのアクセスが縮小し、旧来の米同盟国に対する制度的支援が減少すれば、影響が増幅される可能性があります。

全体として、バイデン氏の2期目続投による市場への影響はより中立的になるであろうと考えます。現職であるバイデン氏の物の見方や政策を市場はよく知っています。また、バイデン氏の行動は分割政府によって制約されることでしょう。

大事な点は、弊社の分析が市場への短期的影響に焦点を当てる一方で、2次的、3次的効果が生じる可能性も認識していることです。将来の政策変更に対する市場の織り込み度合いにもばらつきが生じる可能性があります。すでに織り込み済みの影響もあれば、顕在化するまでに時間がかかるものもあります。

選挙期間中も投資し続けることが重要

直近の市場のオッズは、1回目の大統領討論会におけるバイデン氏のお粗末な結果を受け、トランプ氏勝利の可能性が高まったことを示しています1。しかし、どちらの候補者も政策綱領をまだ完全に明らかにしておらず、バイデン氏が民主党の候補者指名争いにとどまるかどうかを巡る問題もあり、市場は11月に向けて引き続き警戒を怠らないでしょう。

市場は不確実性を好まず、選挙の年には投票前にボラティリティが上昇するのが通例です。一部の投資家は様子見に徹する傾向があります。しかし、結果が判明すれば、市場の注目は再び経済成長と金利に向けられることでしょう。つまり、多くの投資家にとって重要なことは、ボラティリティを見極めつつ投資を続けることです。

1 出所: fivethirtyeight.com; ABC News; Predictit.org; 2024年6月28日