Navigating Rates

米国投資適格クレジット:質の高さには(依然として)利回りが伴う

高水準の金利が今後数カ月のうちに低下し始めるとの予想が広がる中、米国の投資適格社債のような質の高い市場における健全な利回りは、インカムを狙うタイムリーな機会となる可能性があります。

要点

- 金利と債券利回りが高い今日の環境では、米国の投資適格社債のような質の高い債券セグメントは、魅力的なインカムとトータルリターンのポテンシャルをもたらします。

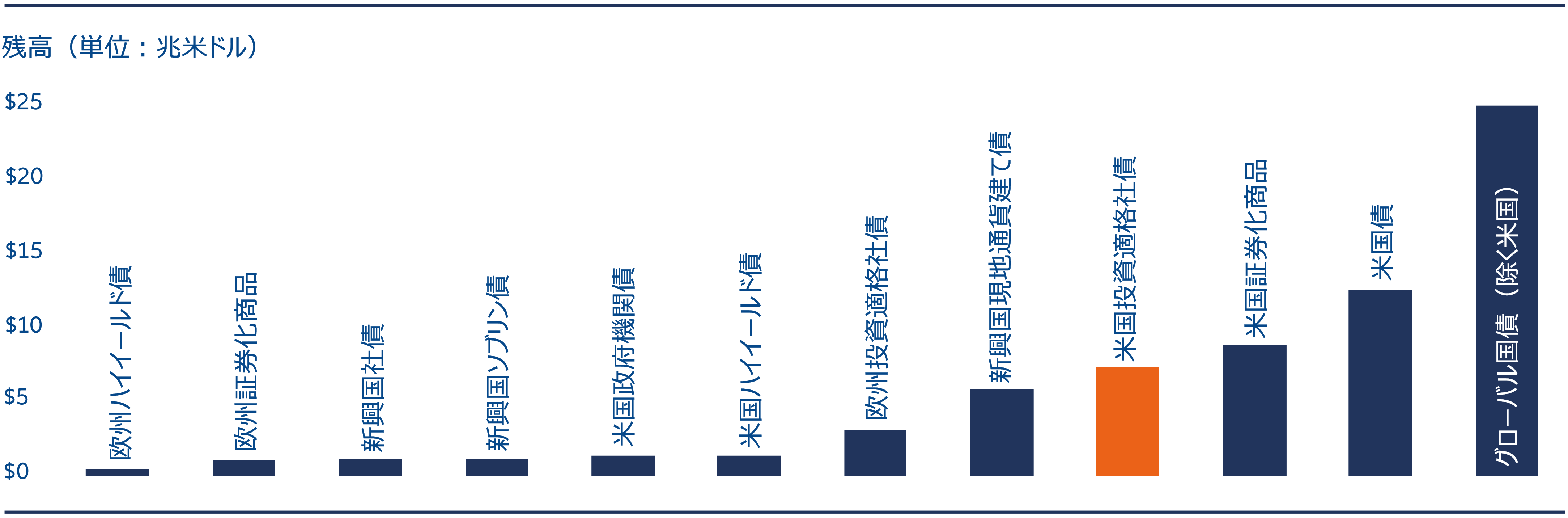

- 米国の投資適格クレジットは、世界で最も規模が大きく、かつ最も流動性の高い資産クラスの一つ1であり、アクティブなポートフォリオ運用を通じて相対価値投資の機会を狙うことができます。

- 米国の投資適格社債は、株式、米国債、高リスクの債券セグメントとの相関性が低いことが歴史的に実証されており2、効果的な分散ツールになりえます。

- この資産クラスはまた、危機の際に他のリスク資産、さらには米国債よりも全般的に資本を効果的に保全してきた実績があり3、下振れリスクの緩和にも役立ちます。

弊社は、足元の市場環境において、米国の投資適格社債は魅力的な資産クラスであると考えます。

米国内外でソフトランディングへの期待が高まる中、マクロ的な見通しは、近年の金利上昇を背景に依然として高水準の利回りを提供しているこうした質の高い債券に有利に働いています。好調な経済指標からは、企業のファンダメンタルズが引き続き堅調に推移することがうかがえます。また、米連邦準備制度理事会(FRB)は、経済成長が鈍化すれば、利下げによって経済成長を下支えできることを示唆しています。

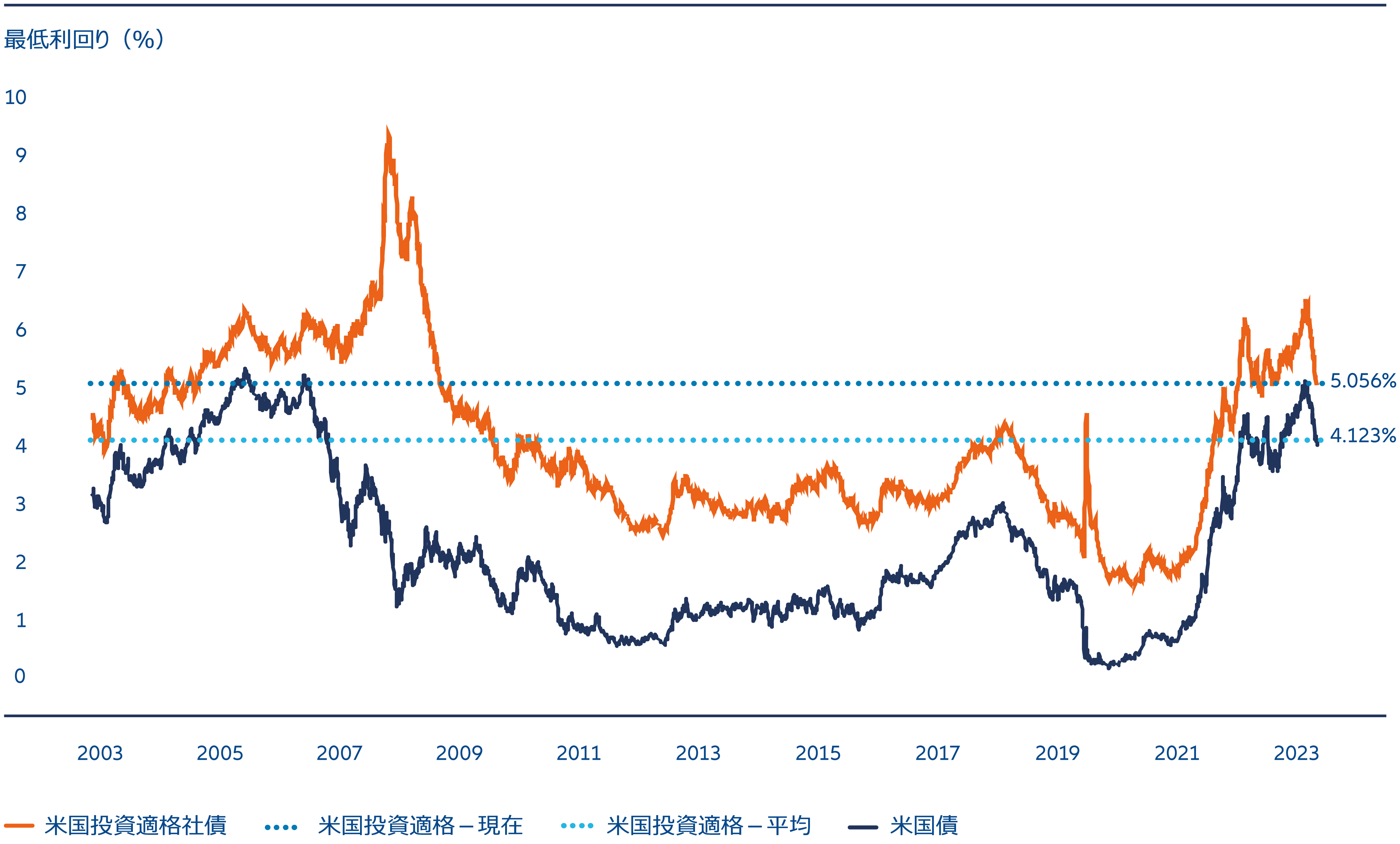

足元のスプレッドはタイトな水準ですが、米国の投資適格社債の利回りはまだ5%を超えており、10年平均を160bp近く上回っています。早ければ6月にも利下げが始まるとの観測が広がる中、米国の投資適格社債は、長期的なインカムとトータルリターンのポテンシャルを狙う魅力的な機会を投資家にもたらす可能性があります。

今、米国の投資適格社債に注目すべき理由

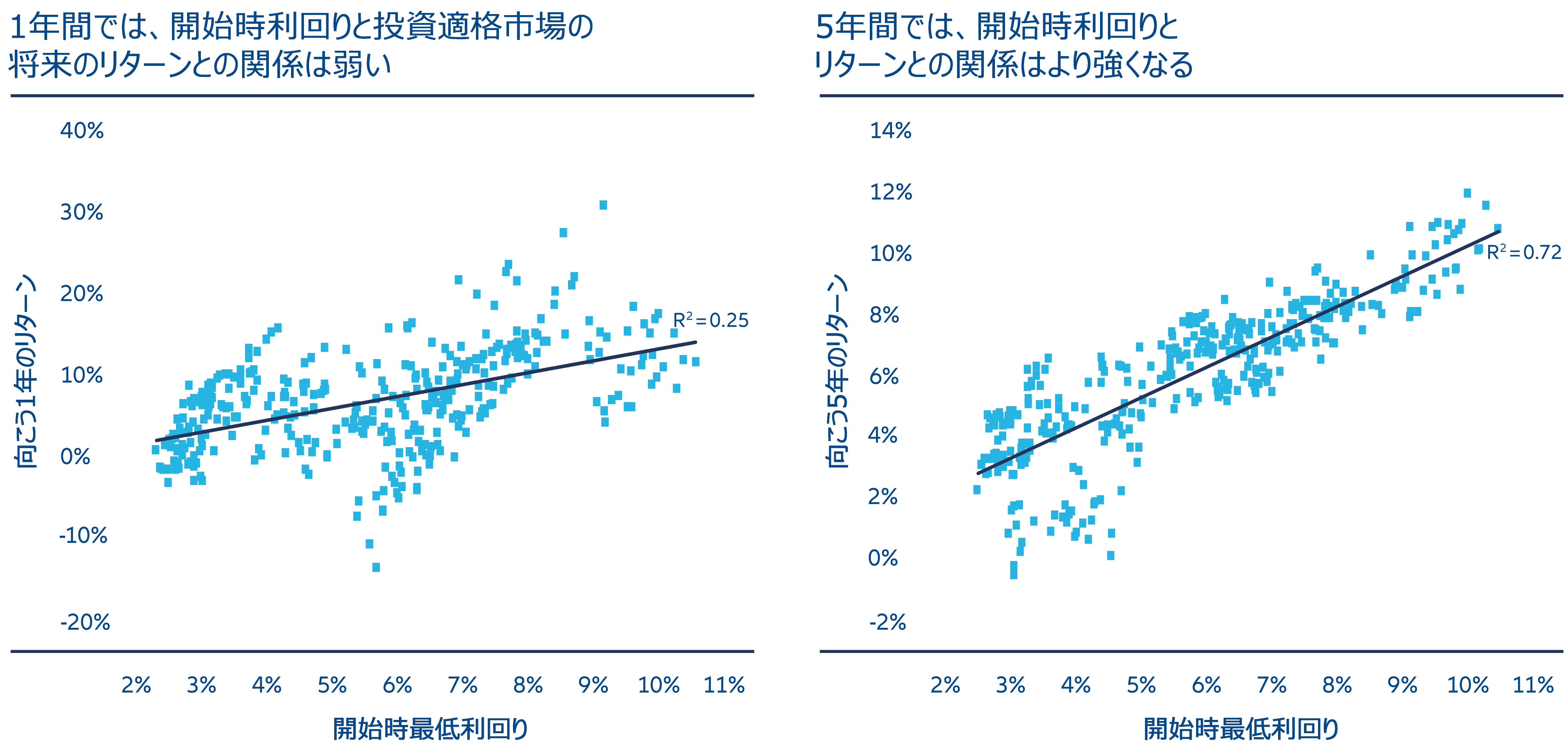

米国の投資適格社債市場の現在の利回り水準を分析すると、開始時利回りと将来のリターンとの間に強い相関関係があることが見てとれます。金利が長期にわたり歴史的に低い水準にあったことを考えると、債券の長期トータルリターンにおいてインカムが重要な役割を果たしていることを忘れがちです。図表1が示すように、米国の投資適格インデックスの開始時利回りは歴史的に、長期リターンの良い指標となってきました。

足元の成長が堅調であることとFRBが2024年中に利下げを行うとの強い期待を踏まえ、投資適格社債のスプレッド(米国債に上乗せされる超過利回り)は比較的タイトな水準にあり、同インデックスのオプション調整後スプレッド(OAS)は、2月末時点で96bpでした4。一方で、今日の高利回りは、スプレッドが拡大した場合に余分のクッションの役割を果たすことによって、ポートフォリオを守るのに役立ちます。このクッションはまた、さらなる金利上昇から投資家を守る役目も果たします。金利がより正常な水準まで上昇すると、それ以上の金利の動きがもたらすマイナスの影響は弱まり始めるからです。

図表1:期間が長くなるほど、開始時利回りはリターンをより正確に反映している

出所:Bloomberg. データは2023年12月31日現在の数値で、1989年から2023年までの期間をローリングベースで示しています。表示しているデータは、ブルームバーグ米国社債インデックスのものです。なお、インデックスに直接投資することはできません。

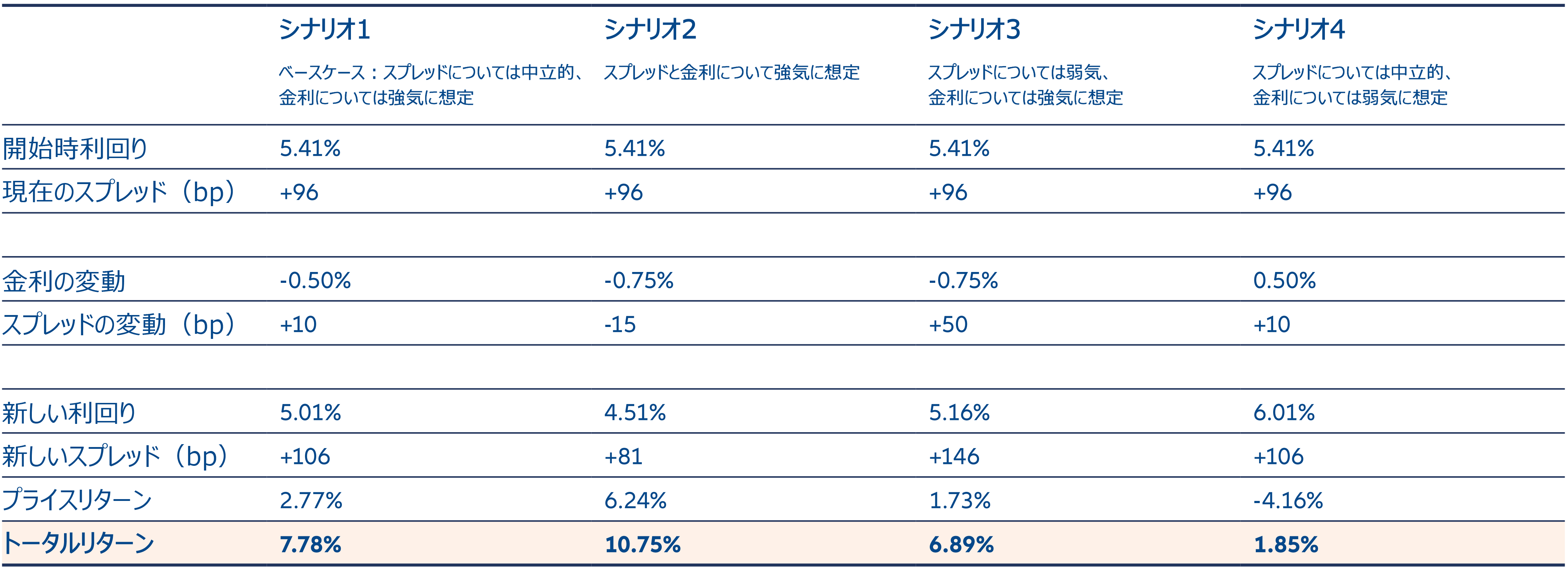

実際、ブルームバーグ米国社債インデックスに投資した場合、利回りが85bp上昇しても、損益はプラスマイナスゼロとなります。つまり、得られるインカムによって価格の低下を完全に相殺することができます。米国の投資適格社債が異なるスプレッド環境や金利環境でどのようなパフォーマンスを見せるかを示すために、さまざまなシナリオを分析した結果を図表2にまとめました。

- 2024年の弊社のベースケースは、スプレッドが比較的タイトなレンジにとどまり、FRBの利下げが年後半に始まるというシナリオです。この場合、トータルリターンは7.78%となります(シナリオ1)。

- スプレッドがさらにタイト化し、金利の上昇が続いた場合、米国投資適格社債のトータルリターンは10%を超えます(シナリオ2)

- 経済成長が予想以上に減速し、スプレッドが大きく広がった場合でも、金利の低下はスプレッド拡大によるマイナスの影響を上回り、トータルリターンは6.89%になります(シナリオ3)。

- そして、金利の上昇とスプレッドの拡大の両方が生じた場合でも、1.85%のトータルリターンを得られます(シナリオ4)。

図表2:弊社のベースケースシナリオでは、投資適格社債の推定トータルリターンは魅力的な水準が予想される

出所:Bloomberg. 開始時利回り、現在のスプレッド、デュレーションは、2024年2月28日現在の数値。計算においては、ブルームバーグ米国社債インデックスの現在のデュレーション6.9年をベースとし、金利がイールドカーブ全体にそのまま反映されると仮定した上で、新しい利回りが12カ月間得られると想定しています。なお、インデックスに直接投資することはできません。

投資適格社債を保有する主な理由は、株式と低格付の信用リスクの分散です。この前提は、2022年はあまり当てはまらなかったものの、債券投資家にとっての良いニュースは、金利の正常化によってインカムが再びリターンを構成する重要な要素になりうるということです。

さらに、米国の成長率が世界の成長率を上回ることが見込まれる中、米国の投資適格社債市場は、強固なファンダメンタルズの恩恵を受けられる質の高い資産クラスを求める投資家に魅力的な機会をもたらします。2023年のリセッション予想を受け、企業の経営陣はバランスシートを強化しました。その結果、2024年に入って景気見通しが上向く中、企業のファンダメンタルズは堅固になっています。

さらに、年初の債券発行額が過去最高を記録する一方、質の高い利回りを求める投資家が米国の投資適格社債に対して極めて旺盛な需要を示していることから、スプレッドは若干タイト化しています。こうした状況を背景に、現在の市場においては、米国の投資適格社債は引き続き、投資家のポートフォリオに長期にわたる高水準のリスク調整後リターンと分散効果を提供できる魅力的な資産クラスになると考えます。

米投資適格クレジットに長期投資すべき理由

株式、債券、キャッシュ、オルタナティブ投資で構成される分散ポートフォリオでは、債券への資産配分はほとんどの投資家にとって、不安定な局面で投資資金を保護するのに役立つとともに、長期的に信頼できるインカムの源泉をもたらします。

10年以上に及んだ低金利時代には、元本の保護と十分な利回りを生み出す必要性とのバランスを取ることは、難しい課題でした。金利が著しく上昇したことで現在、米国の投資適格社債のような高格付け低リスクの債券セグメントは、より高水準のオールイン利回りを提供しています。つまり投資家は、リターンを追求するために信用の質を犠牲にする必要が少なくなっています。

米国の投資適格社債は、市場規模が欧州の投資適格社債の2倍以上あり、構成もデュレーションも異なるため、同市場への資産配分は潜在的な分散効果もあります。たとえば、米国市場ではハイテク企業の割合は9.4%ですが、欧州ではわずか3.0%です5。また、米国市場は欧州市場よりも長期債の割合がはるかに高いのも特徴であり、平均デュレーションは欧州の4.38年に対し、6.93年となっています6。

2022年初めから先進国市場全体で利回りが大幅に上昇していますが、米国の投資適格社債は歴史的に、欧州の投資適格社債よりも高いヘッジなしベースのオールイン利回り(名目利回り)を提供してきました。これは現在も変わらず、平均最低利回りは、欧州の投資適格社債インデックスが3.86%であるのに対し、米国の投資適格社債インデックスは5.41%です7。

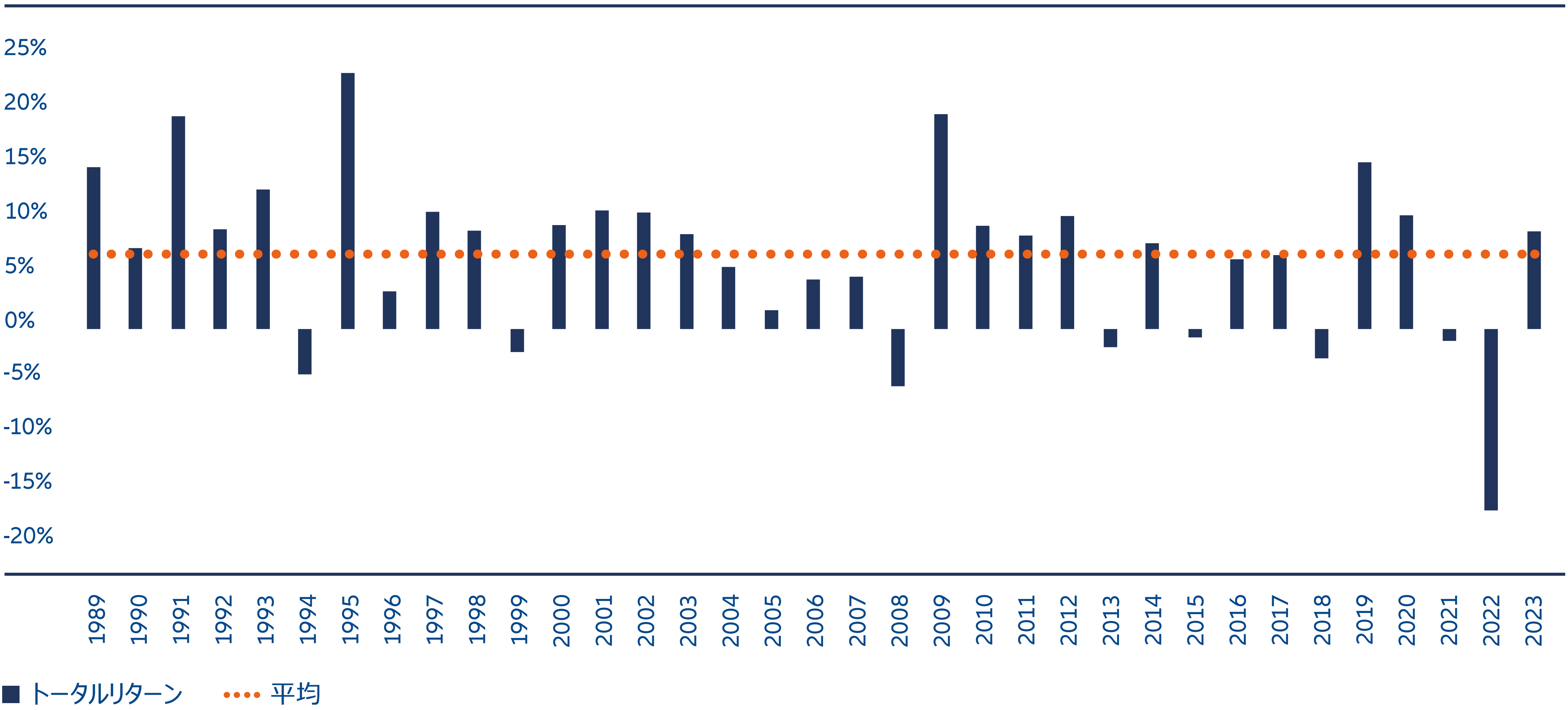

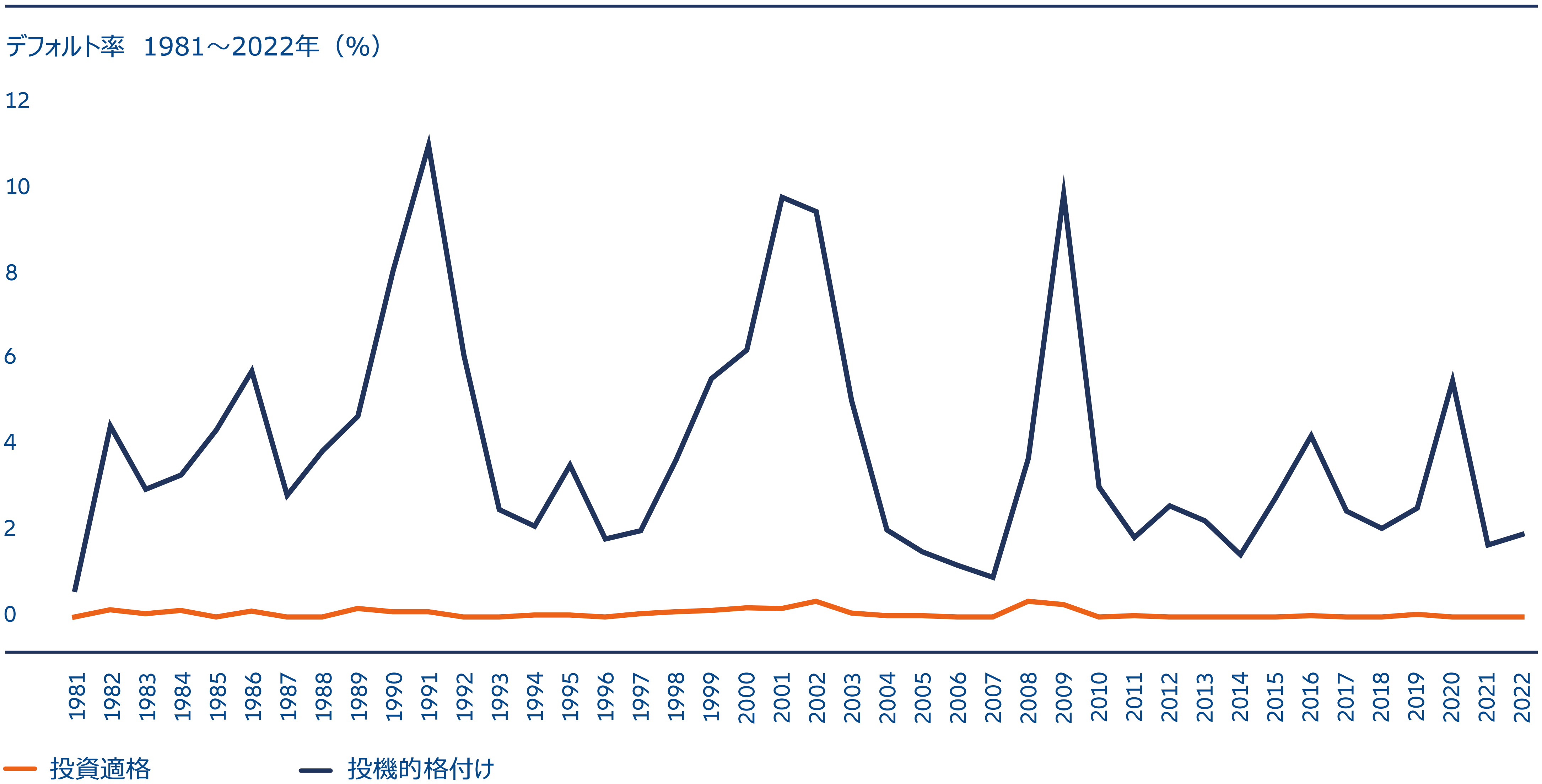

投資適格に該当するには、発行企業はムーディーズでAaa~Baa3、またはスタンダード・アンド・プアーズでAAA~BBB-の範囲の信用格付けを取得する必要があります。図表3が示すように、これらの企業の相対的な財務安定性は、米国の投資適格社債セグメントが複数の信用サイクルを通じて長期的なプラスのリターンを生み出すのに貢献しています。

米国の投資適格社債は、世界で最も規模が大きく、かつ最も流動性の高い市場の一つであり、市場規模は2007年から3倍に拡大し、2023年12月31日時点で7.0兆米ドルに達しています8(下記図表4参照)。

図表3:発行企業の相対的な安定性が投資適格社債の長期にわたるプラスのリターンに貢献

出所: Bloomberg, 2023年12月31現在のデータ

図表4:米国投資適格社債は、世界最大の債券市場の一つ

出所: Bloomberg, 2024年2月28日現在のデータ

この市場の規模と範囲を考えると、投資家はアクティブなポートフォリオ運用を通じて相対価値投資の機会と市場の非効率性を利用することができます。弊社は、厳密なファンダメンタル分析と、信用サイクルのさまざまな段階で企業経営陣がどう対応するかについての鋭い知見に基づいたアクティブ運用こそ、市場の非効率性を活用し、下振れリスクを防ぎつつ、見込まれるパフォーマンスを一貫して生み出すための鍵であると考えます。

さらに、米国の投資適格社債の利回りは、長期平均を上回っています(図表5参照)。米国の投資適格社債のように質が高くリスクの低い資産は、投資家が低格付けの債券セグメントで必要以上の信用リスクを負うことなしに、自らの求める利回りを達成するのに寄与する可能性があります。

市場の幅や得られる利回りが魅力的な一方で、米国の投資適格社債には、投資家が下振れリスクからポートフォリオを守るのに役立ついくつかの特徴があります。

第1に、米国の投資適格社債は長い間、総じて比較的安全な資産クラスとなっています。図表6が示すように、米国の投資適格クレジットにおける企業のデフォルトは、信用感応度の高い他の資産クラスと比較して、長期にわたり発生頻度が低く、極めて低率となっています。

図表5:投資適格社債の利回りは、長期平均を上回っている

出所:Bloomberg Index Services Limited and Voya Investment Management. 2023年12月31日現在のデータ。米国債は、ブルームバーグ米国債インデックスに基づく。

図表6:投資適格のデフォルトは、投機的格付けと比較すると発生頻度が低く、極めて低率

出所: S&P Global Ratings Research and S&P Global Market Intelligence’s CreditPro®, 2021年末現在のデータ

長期的にわたりデフォルトの発生頻度が低く極めて低率であることを考えると、投資適格社債市場における一つの重要なリスクは、個別企業の格下げリスクとなります。投資適格から格下げされる企業(いわゆる「フォーリン・エンジェル」)は比較的まれですが、投資適格社債市場への投資においてパッシブなアプローチを取ると、負う必要のない余計な格下げリスク(スプレッド変動の主な原因になる)にさらされることになります。アクティブマネジャーは、銘柄選択を通じてダウンサイドリスクを管理することを目指します。つまり、パッシブ戦略とは異なり、アクティブ戦略は特定の格下げを回避できる可能性があるということです。

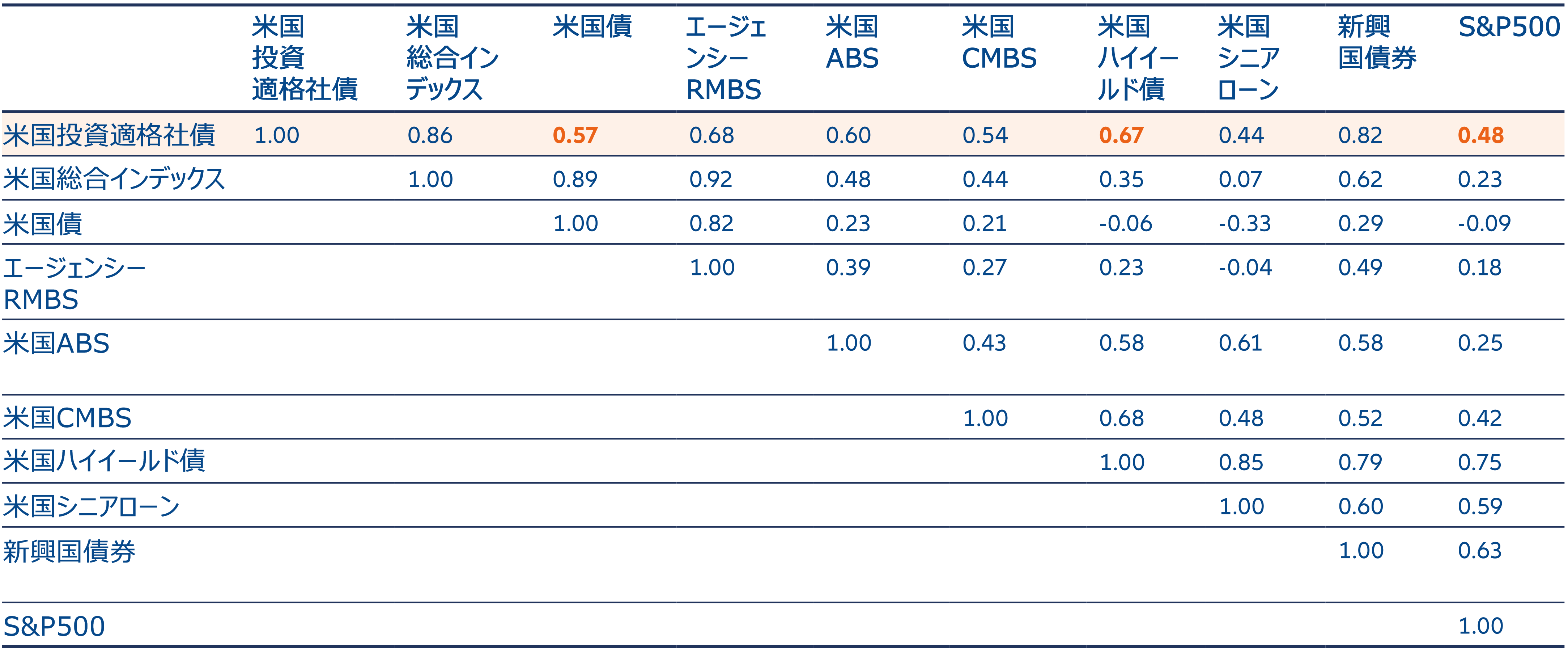

第2に、米国の投資適格社債に特化したポートフォリオセグメントは、効果的な分散ツールの役割を果たします。図表7に示すように、この資産クラスは、株式と米国債の両方、さらには新興国債券、ハイイールド債券、レバレッジドローンなどの高リスクの固定利付商品との相関関係が低いことが歴史的に実証されています。

図表7:米国の投資適格社債は、主要な資産クラスとの相関関係が低い

出所: Bloomberg,2023年3月31日現在のデータ。2007年1月31日から2023年3月31日までの月次リターンに基づく。

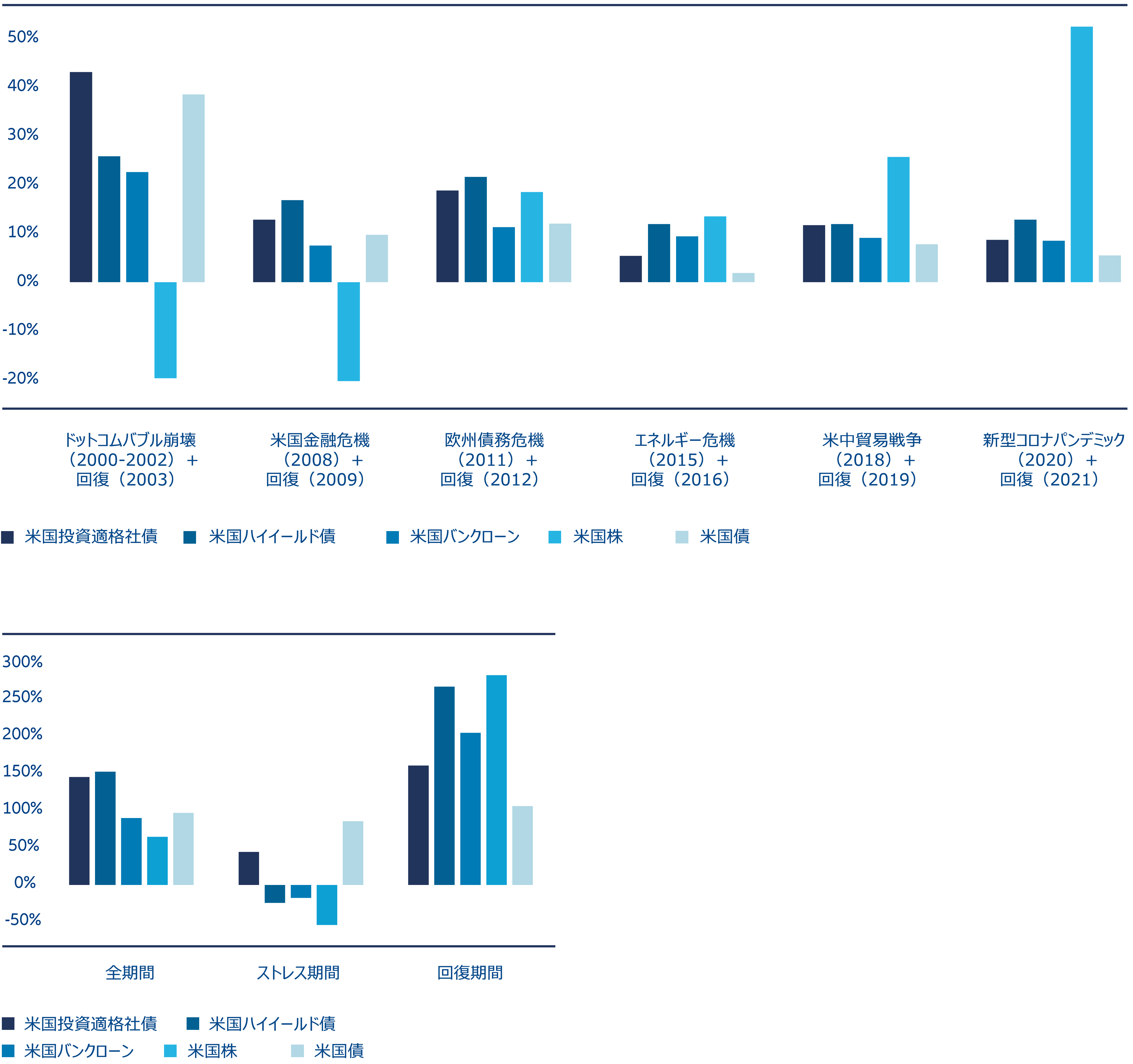

第3に、下の図表8に示すように、米国の投資適格社債は歴史的に、市場に大きなストレスがかかっている時期に、下振れリスクを効果的に緩和しています。

過去20数年間に発生した危機時における市場リターンを見ると、ドットコムバブル崩壊、2008年の金融危機、欧州債務危機、2015年のエネルギー危機、米連邦準備制度理事会(FRB)による2018年の引き締めサイクル、新型コロナウイルスのパンデミックの際に、米国の投資適格社債市場は、シニア・バンクローンと米国株をアウトパフォームしました。また、それぞれの危機後におけるリバウンド局面の年を考慮しても、米国の投資適格社債市場のトータルリターンは、危機と回復を合わせたすべての年を通じて、上記の両市場を上回りました。

たしかに、米国の投資適格社債は、5回の「危機と回復期」のうち4回で米国のハイイールド債をアンダーパフォームしました。しかし、すべての期間を通じたアンダーパフォーマンスは7%と小幅であり、大幅に低いボラティリティ特性(標準偏差はハイイールド債の2.70%に対して1.74%)を考慮すると、ハイイールド債に対するアンダーパフォーマンスはそれほど極端とは思えません。

図表8:危機時における米国投資適格社債の相対パフォーマンス(累計は下段を参照)

出所: Bloomberg and Voya Investment Management, 2022年12月31日現在。図表に示している危機と回復の年は推定であり、示している各年の12カ月分(1月から12月まで)のデータを含みます。

さらに意外に思われそうなのは、図表8が示すように、同じ「危機と回復期」において米国の投資適格社債は、不安定な時期に投資資金の保全を目指す投資家の典型的な資金の避難先である米国債よりも全般的に良い結果を出していることです。

結論:米国の投資適格クレジットは、魅力的な資産クラスである

足元の市場では、米国の投資適格社債は魅力的な資産クラスになりうると考えます。

低金利時代は、多くの投資家が利回りを求めて低格付けの債券に資産を配分したかもしれません。しかし、金利が大幅に上昇している中、今日の米国の投資適格社債は、過去10数年間よりも間違いなく価格面で魅力があります。さらに、2024年の米経済の見通しが改善していること、企業のファンダメンタルズが堅固であること、年後半にFRBの利下げが見込まれることを踏まえると、米国の投資適格社債は、長期にわたる大きなリスク調整後リターンと投資家の債券ポートフォリオに分散効果をもたらすことができる有利な状況にあります。

1 See Exhibit 2

2 See Exhibit 7

3 See Exhibit 8

4 Bloomberg, AllianzGI, data as at 29 February 2024

5 Bloomberg Indices, data as at 29 February 2024

6 ブルームバーグの各種インデックス、2024年2月29日現在のデータ。なお、弊社は「純粋な」投資適格クレジット投資では、デュレーションリスクよりも信用リスクの管理の方が重要であると考えています。また、投資家がポートフォリオにおける金利感応度を管理する方法として、金利デリバティブの利用や、金利感応度の管理により特化した短期デュレーション債券戦略への資産配分など、より良い方法が存在する可能性があります。

7 ブルームバーグの各種インデックス、2024年2月29日現在のデータ。為替が不安定な時期には、為替ヘッジコストが名目利回りを圧迫する可能性があります。為替変動コストを管理するため、デリバティブを用いたヘッジ戦略のような、コスト効率の高い方法を検討することが推奨されます。

8 Bloomberg Indices, data as at 31 December 2023