Navigating Rates

乖離再び:マルチアセット戦略の出番?

地域間、資産クラス間、セクター間のパフォーマンスの乖離が大きくなっていることを受け、マルチアセット戦略の機会が広がりつつあります。マルチアセット戦略は、この戦略ならではの弾力的なアプローチにより、マクロの不確実性が高い環境が続く中、投資家のツールキットに不可欠な存在となる可能性があります。

要点

- 米国、中国、ユーロ圏などの主要国・地域は、さまざまな課題に直面しており、それぞれの中央銀行は異なる道筋を取り始めています。

- 金利が安定し始めるにつれ、投資家の焦点は再び成長に向かい、結果として株式と債券との相関の正常化につながると考えられます。

- このようなよりバランスの取れた市場環境は、アクティブなマルチアセット戦略に、十分な情報に基づいた資産配分と銘柄選択によってアルファを狙う機会をもたらすと弊社は見ています。

- マクロ環境と地政学上の不確実性が高まると、オプション戦略、ショートポジション、流動性の高いオルタナティブ資産を加えることによってプロテクションを組み込むことができる弾力的なアプローチが有利になります。

世界の経済見通しは依然として厳しいものの、よりバランスの取れた市場環境が予想される中、大きなアウトパフォーマンスの可能性のある領域を見つけ出して利益を得るマルチアセット戦略の能力が再び高まると考えられます。

利上げが圧倒的な影響を及ぼす局面がほぼ終わったことを受け、これからの数カ月は、各国・地域の経済見通しの乖離拡大と従来の相関の回復に伴い、地域間、資産クラス間、セクター間のパフォーマンスのばらつきが大きくなると予想されます。

しかし、不確実性は依然として高いため、マルチアセット戦略による分散は、オプション戦略やショートポジション、流動性の高いオルタナティブ投資といったこの戦略のリスク管理機能とともに、2024年に予想されるさらなるボラティリティを緩和するのに不可欠になる可能性があります。

地域間の乖離:米国、欧州、中国の道筋が分かれる

金融引き締めサイクルが成熟するにつれ、各国がそれぞれ異なる課題に直面し、異なる方法で課題に対応していることから、主要国の見通しが乖離しつつあります。主要中銀はインフレ高騰に取り組む中で数カ月にわたりほぼ同じ道筋をたどりましたが、新たに出てくる経済指標にそれぞれが今後どう対応しうるかの違いが次第に明確になっています。

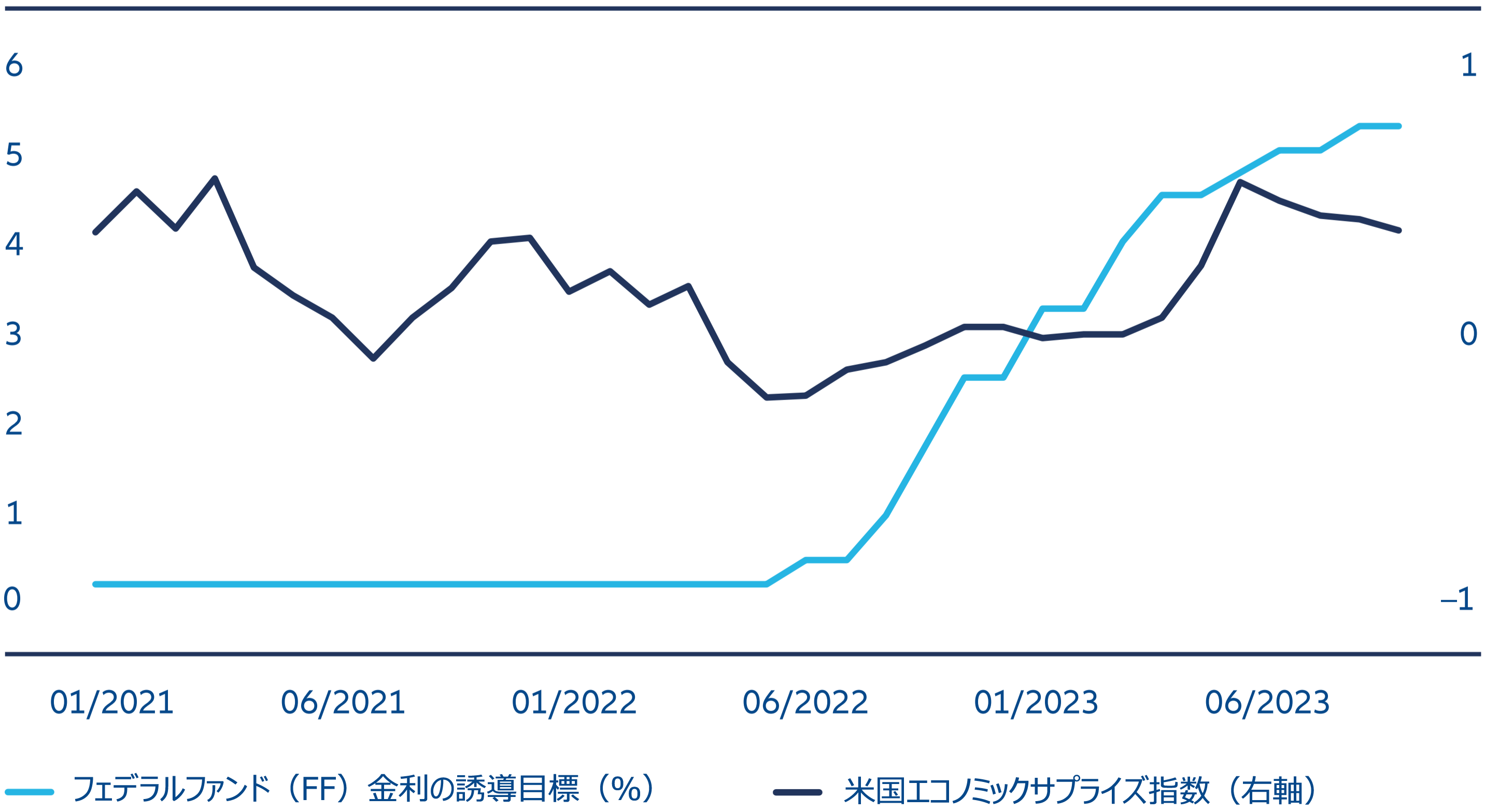

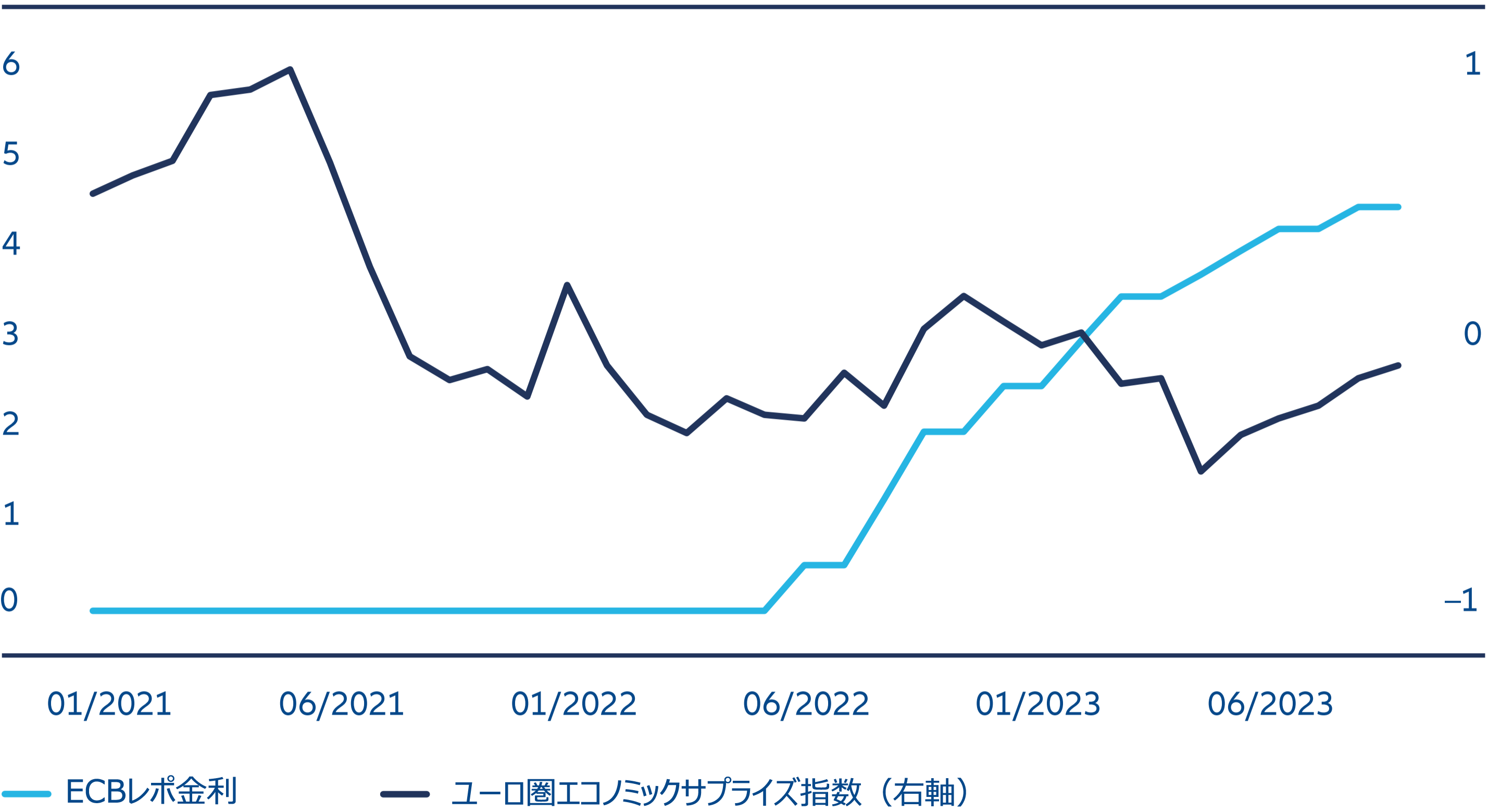

最も目立つ戦略の違いは、米国とユーロ圏の間に見ることができるでしょう(図表1、2を参照)。利上げに関して欧州中央銀行(ECB)よりも積極的だった米連邦準備制度理事会(FRB)は、景気が年明けの弱さから回復する兆しを見せていたにもかかわらず、夏の間引き締めペースを落としました。対照的に、ECBは粘着性のあるコアインフレに直面し、引き締めサイクルを延長しました。FRBの姿勢は、景気が自然に調整され、徐々にインフレ目標へと戻っていくのを待つ用意があるように見受けられます。一方、ECBはこれから数カ月の間に、より保守的なインフレ対策を取る可能性が高いように思われます。

図表1:米政策金利と景気の勢い

出所:ブルームバーグ、アリアンツGI、2023年10月31日現在のデータ。過去のパフォーマンス、または予想や予測は、将来のパフォーマンスを示すものではありません。

図表2:ユーロ圏の政策金利と景気の勢い

出所:ブルームバーグ、アリアンツGI、2023年10月31日現在のデータ。過去のパフォーマンス、または予想や予測は、将来のパフォーマンスを示すものではありません。

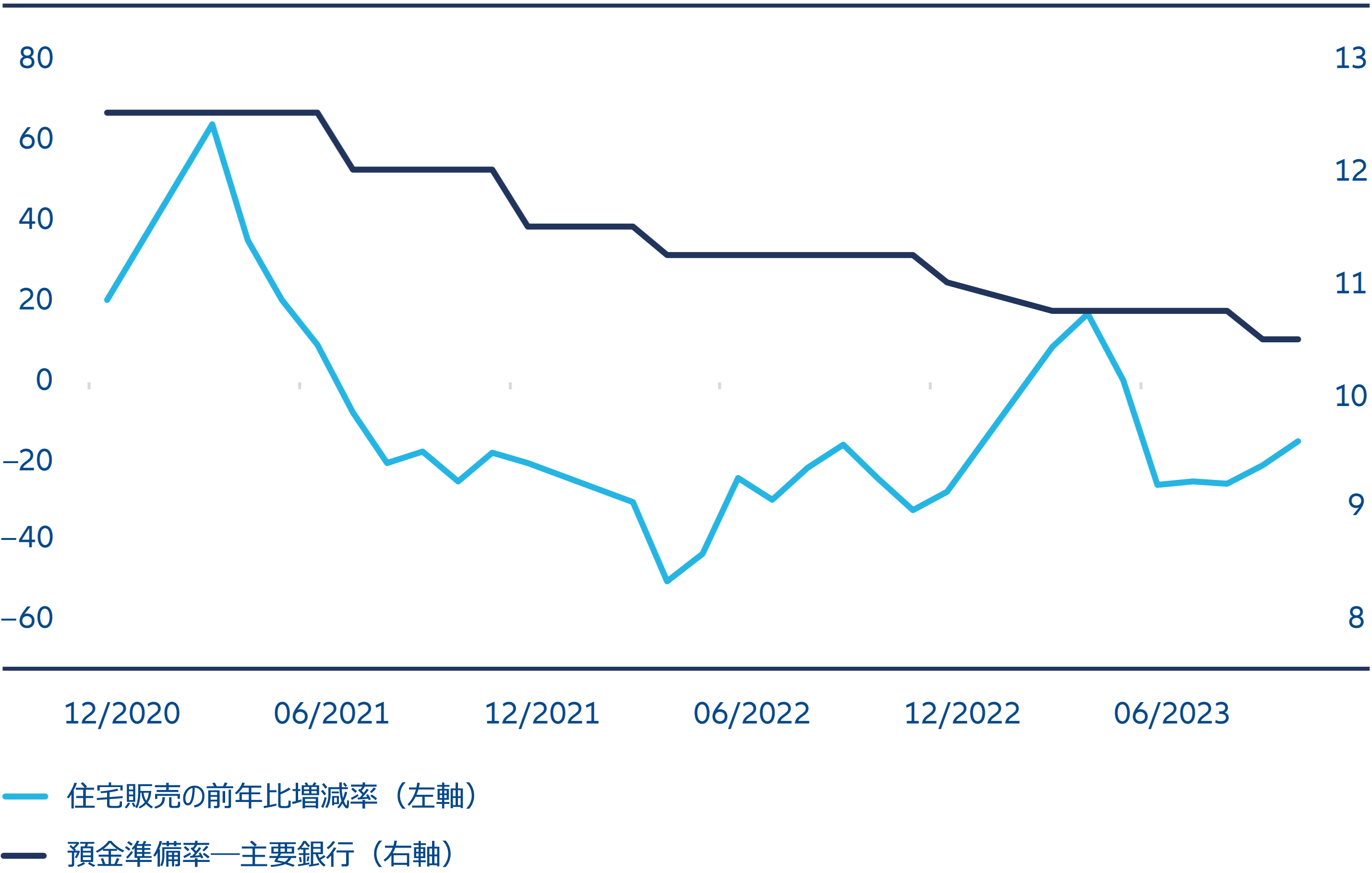

中国については、経済情勢が思わしくないため、中国人民銀行が金融緩和を余儀なくされています。苦境に陥っている不動産セクターはいまだに中国のGDPの約25%を占めています。これは明らかに、価格がピーク時から大幅に下落し、販売が急減している(図表3参照)にもかかわらず、さらなるデレバレッジ(債務圧縮)の余地があることを意味します。新型コロナによるロックダウンという苦い記憶も相まって、中国の投資家は信認の危機に陥っており、結果として貯蓄率が上昇の一途をたどっています。中国人民銀行と政府当局は、テクノロジーや人工知能、再生可能エネルギーといった重要セクターに経済の軸足を移すと同時に、不動産セクターから生じる損失の一部を吸収することが見込まれる銀行システムを支えるという難しい綱渡りに直面しています。

図表3:中国の不動産危機と預金準備率

出所:ブルームバーグ、アリアンツGI、2023年10月31日現在のデータ。過去のパフォーマンス、または予想や予測は、将来のパフォーマンスを示すものではありません。

米国と欧州が別々の引き締めサイクルをたどるようになり、中国が顕著な緩和モードにあることは、今後予想される景気の乖離を端的に示す例です。コロナ後のサプライチェーンの「オンショアリング」と「ローカリゼーション」の動きに後押しされた地政学的な分断は、この経済のデカップリングをさらに加速させる可能性を秘めています。

今後に目を向けると、地域間の乖離を受けて資産市場におけるパフォーマンスのばらつきが大きくなると思われます。これは、マルチアセット投資家にとってはアウトパフォーマンスの可能性のある領域を狙う機会になります。債券では、急激な利上げサイクルによって米国債などの安全な投資先の魅力が回復しています。国債利回りは、FRBがインフレ抑制のために長期にわたり金利を高めに維持するとの予想から、数年来の高水準をつけました。そうした予想は薄らぎつつあるものの、リセッションのリスクは依然としてあるため、環境は米国債に有利と考えられます。対照的に現在の米ハイイールド債のスプレッドでは、成長が引き続き低迷し、ボラティリティが上昇した場合、リスクから身を守る余地があまりありません。

資産クラス間の乖離:成長に焦点が移るにつれ、従来の相関が復活

分散はマルチアセット投資の原則ですが、個々の投資リターンの相関が強くない場合、分散はポートフォリオにとって、より大きな強みとなります。

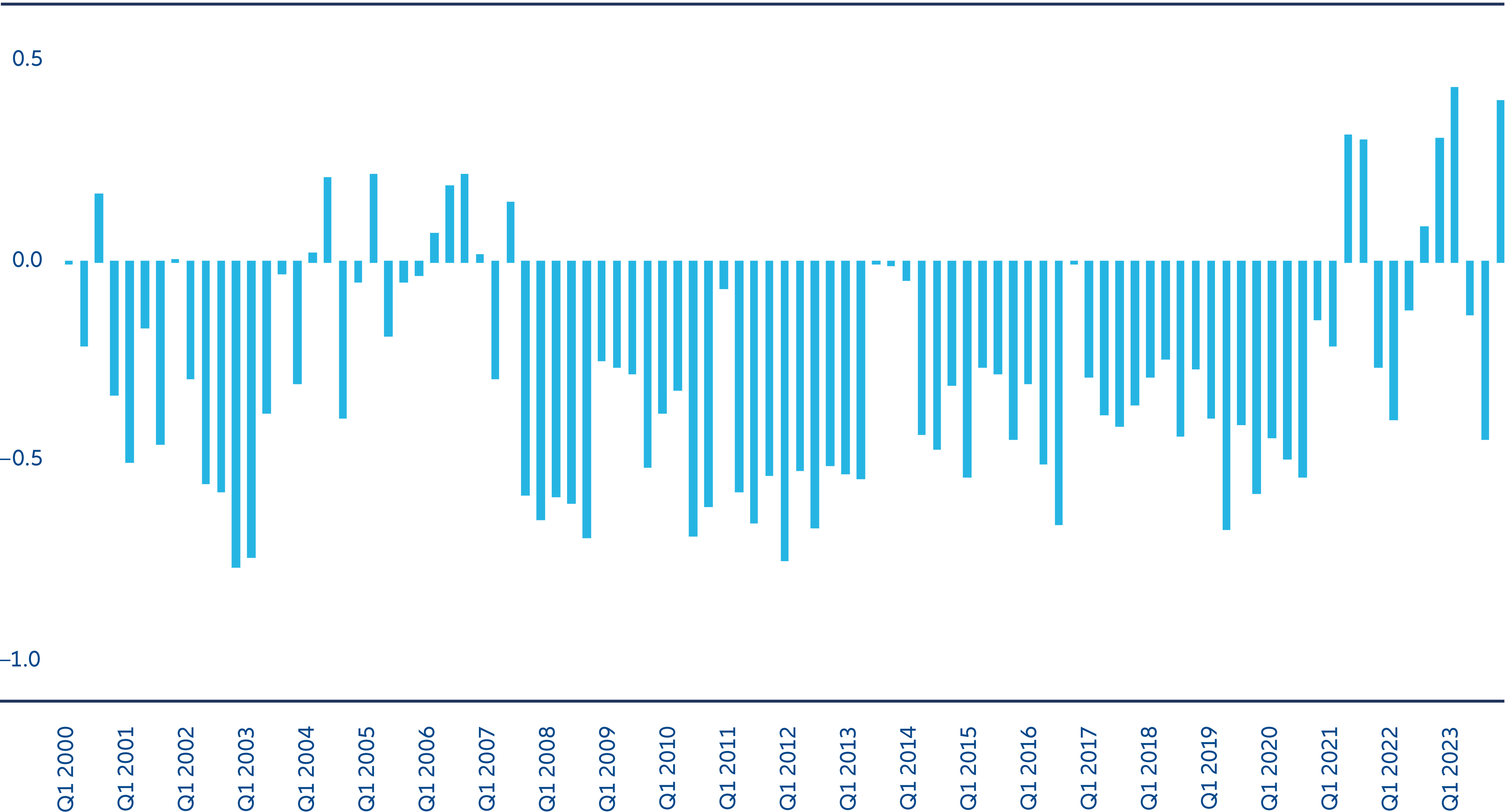

2000年代に入って以来、ほとんどの四半期で、米国債と米株式のリターンの関係は負の相関となっています。そのため、この2つの資産クラス中心に投資することの多いマルチアセットポートフォリオに、大きな分散メリットをもたらしてきました。しかし、中央銀行の流動性供給による2021年の強気市場と2022年の急激な市場の調整により、株式と債券の間に強い正の相関が生じました(図表4参照)。その結果、非常にアクティブで柔軟なマルチアセット投資家にとっても、絶対リターンを得る機会を見つけることが大きな課題になりました。2023年に株式と債券に再び負の相関が出現した時、マルチアセット投資家が活気付いたのも当然と言えます。しかし、第3四半期は再び、正の相関となりました。

図表4:米株式と米債券の四半期ごとの相関

出所:ブルームバーグ、アリアンツGI、2023年9月30日現在のデータ。過去のパフォーマンス、または予想や予測は、将来のパフォーマンスを示すものではありません。株式はS&P 500種株価指数、債券は10年物米国債先物を使用。相関は、各四半期の日単位のリターンを用いて計算。

弊社は、最近の株式と債券の正の相関は、コロナ後の長期にわたるインフレリスクに加え、中央銀行の行動によるところが大きいと考えています。中央銀行の行動は、これら2つの市場を同じ方向に動かす傾向にありました。インフレの脅威が後退し、中央銀行の引き締めサイクルが踊り場に差しかかる中、市場参加者の焦点は次第に、インフレ指標から経済成長に戻ると考えられます。つまり、市場は典型的なリスクオンとリスクオフのパターンに従うようになります。その結果、2020年以前に見られた環境に近い相関が生じるものと思われます。

2023年は、株式に60%、債券に40%配分する60/40ポートフォリオは、記録的な最低の年となった2022年から緩やかな回復を遂げました。2022年は、両方の資産クラスがアンダーパフォームし、この配分比率が非相関のメリットをもたらすという考えに疑問を投げかけました。しかし、リスク資産(特に株式)の見通しが厳しいものとなる可能性があることから、その他の資産配分(30:70など)や、コモディティや特定のプライベート・マーケットをはじめとする非従来型の資産クラスの方が現在の環境では、より適切となるかもしれません。

セクター間の乖離:「マグニフィセント7」には慎重なスタンス、日本とエネルギー、銀行セクターについては強気な見方

この新しい経済環境、つまり成長に対する懸念がインフレと金利の道筋に対する懸念を上回る状況を背景に、資産クラス間だけでなく、同じ資産クラス内でも乖離が広がる可能性があります。

株式については、弊社は、セクターと銘柄の選択を通じてアルファを狙う機会があると見ています。同時に、今後数カ月および数四半期は、金融情勢が再評価のきっかけになりうると可能性があると考えています。弊社のマルチアセットポートフォリオにおいては、全般的に株式についてほどほどに建設的なスタンスを取っていますが、戦術的には日本株を選好しています。日本企業は、先進国の中で、長年にわたるデフレ対策の名残である低金利の下支えの恩恵をいまだに受けている数少ない存在です。良好なマクロ指標と企業改革のおかげで企業利益が底堅く推移していることから、現在のバリュエーションは魅力的な水準と考えます。

弊社はまた、エネルギー、銀行、素材セクターの株式にも明るい見通しを持っています。エネルギーセクターについては、妥当なバリュエーション、最近の業績の上方修正、力強いモメンタムという好材料が重なっているように見受けられます。銀行セクターでは、金利上昇による収益力の増大に支えられてバリュエーションに妙味があります。欧州の銀行は、2008年以降の規制の強化のおかげで米国の銀行ほど脆弱ではないように思われますが、欧州の景気低迷が予想以上に長引いた場合、セクター全体が逆風に直面する可能性があります。素材セクターについて弊社は、リセッションリスクが他のセクターよりも十分に織り込まれていると考えており、電気自動車への世界的な依存度が高まる中、長期的な投資不足と需要増大を見込んでいます。

対照的に、弊社のマルチアセットポートフォリオでは最近、「マグニフィセント7」と呼ばれるハイテク銘柄について、バリュエーションが非常に割高と思われることと、ナスダック指数に占める割合が極端に高いことを考慮して、ディフェンシブなスタンスを強めています。ハイテク銘柄の年初来の目覚ましい上昇(特に2023年上半期)をけん引したのは、人工知能(AI)、特に新しい世代のチャットボットをめぐる盛り上がりでした。最初のユースケースから広範にわたる商業化に至るまでかなりの時間差があることは、歴史が証明しています。しかし今回は、現在のデジタル化された世界のおかげで、そうはならない可能性があります。これに関連して生じる重要な問いは、AIによって生産性が著しく向上するという期待を目先の利益ポテンシャルに変えられる企業はどれかということです。

不確実性の高い時期には弾力的なアプローチが極めて重要

これからの数カ月および数四半期は、どの投資分野においても、きめ細かな資産選択が重要になると思われます。資金の借り入れに再びコストがかかる時代においては、すべての資産が良いパフォーマンスを上げられるとは限りません。世界金融危機以降、多くの資産の好調なパフォーマンスを支えてきた過剰な流動性は、各国中央銀行による景気刺激策の解除を受けて後退しつつあります。中東とウクライナで戦闘が繰り広げられる中、地政学的な緊張が難しい背景を作り出しています。成長の鈍化に伴って景気の乖離が続く中でドル高が長期化することも、さまざまな資産にストレスを引き起こす可能性があります。

したがって、市場は依然としてボラティリティの急上昇に見舞われる可能性があり、分散が極めて重要となるでしょう。投資家は、ポートフォリオの主要な柱である債券と株式以外の機会を臨機応変に探すとともに、他の資産構成と比較して60/40ポートフォリオが有効かどうかを見極める必要があるかもしれません。不確実性が高まっている時期には、弾力的なアプローチが重要となります。つまり、バリュエーションの調整に応じて株式と債券への投資機会を探ったり、オプション戦略の追加、予期せぬ市場の動きに備えたショートポジションや流動性の高いオルタナティブ投資の活用といった、要するにマルチアセット戦略が提供する手段によってプロテクションを組み込んだりすることが考えられます。

一方で弊社は、2024年を迎えるにあたり、よりバランスの取れた市場環境がマルチアセット戦略にとって全般的に好材料になると見ています。ようやく生じた債券利回りのリセットと地域、資産クラス、セクターごとの乖離が拡大する可能性が相まって、よりアクティブな資産運用アプローチを取る環境が整い、アルファを狙う機会が生じる可能性があります。