Navigating Rates

新興国債券を検討する時期か?

魅力的なリターンの可能性、力強い経済成長の見通し、選別により得られる割安なバリュエーションにより、新興国債券の魅力が高まる可能性があります。先進国よりもインフレ圧力が低い今こそ、このアセットクラスを検討してみる時期かもしれません。

要点

- 困難な状況にある最も高利回りな国々を除外した後でさえも、新興国債券は市場のボラティリティを相殺するのに十分な緩衝材となる可能性があります。

- 米国の金利政策が変化する中で、新興国債券が歴史的に好調なパフォーマンスを見せていることから、その潜在的成長性に投資家が食指を動かすかもしれません。

- インフレが鈍化する一方で、新興国と先進国の成長ギャップは依然として大きいものの、多くの新興国市場では経済見通しが改善しています。

1.市場のボラティリティを相殺するに足る高水準なキャリーが得られる可能性

新興国債券の利回りは10年来の高水準に近づき、かなり大きな「キャリー・バッファー」を提供しています。言い換えれば、債券価格に変化がなかったとしても、投資家は投資価値の増大という見返りが得られる可能性があります。また、その潜在的な価値の増大は、米国金利の変化やその他の潜在的なショックが引き起こす市場のボラティリティを相殺するのに依然として十分な水準かもしれません。

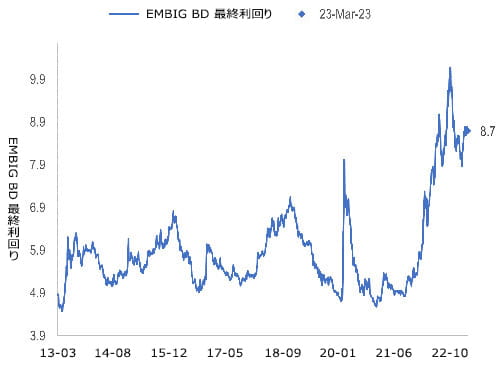

ハードカレンシー建て新興国ソブリン債券の共通ベンチマークであるJPモルガン・エマージング・マーケット・ボンド・インデックス・グローバル(EMBIG)の現在の利回りは8.7%と、2022年2月のロシアによるウクライナ侵攻を受けて地政学的リスクが高まった時期を除けば、過去10年間で最も高い水準となっています(図表1を参照)。

図表1:地政学的な急上昇を除き10年来の高水準にあるハードカレンシー建て債券の利回り

JPMorgan Emerging Market Bond Index Global Broad Diversified 最終利回り

出所:JPMorgan, Allianz Global Investors as at March 2023

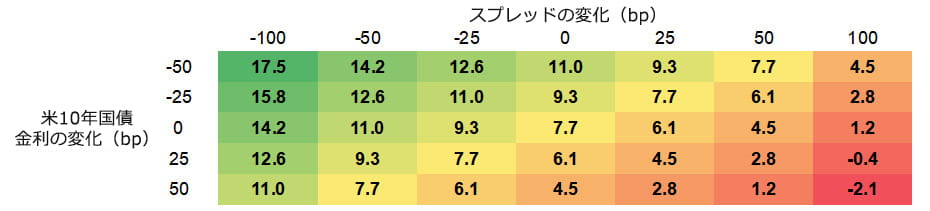

弊社が見るに、これにより、困難に直面し利回りが最高水準となっているいくつかの新興国を除外した場合でも、相当な「キャリー・バッファー」が可能になります。米国債金利がレンジ内で取引されて一定の上限と下限の範囲内にとどまり、スプレッドが現在の水準のまま変わらないというシナリオでは、年間7.7%の潜在的なキャリーが得られる可能性があります(図表2を参照)。

図表2:マクロ経済的に困難を抱える国を除外後のハードカレンシー建て新興国債券の損益分岐点シナリオ

ハードカレンシー建て新興国ソブリン債券のリターン予想(12カ月)

出所:JPMorgan, Allianz Global Investors, as at March 2023

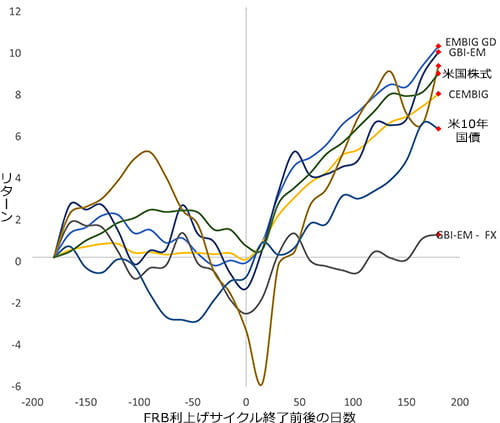

2.米FRBの利上げサイクル終了は歴史的に新興国市場の買い場を提供

米国連邦準備制度理事会(FRB)が現在の利上げサイクルを終了する時期は不透明です。しかし、弊社の見解では、投資家は今後数カ月以内の政策転換に備えておく必要があります。米国スワップ市場は約3カ月後の利上げ休止を織り込んでいます。FRBの政策転換が新興国市場の大きな買い場であることは歴史的に明らかです(図表3を参照)。FRBの利上げサイクルが終了した前後6カ月間について弊社がパフォーマンス分析(JPモルガンのエマージング・マーケット・インデックスを代替として利用)をしたところ、ハードカレンシー建て新興国ソブリン債券は、2006年6月および2018年12月に終了した過去2回のFRBの金融引き締めサイクルにおいて、平均すると2桁(10.1%)のリターンを達成しています。

図表3:2006年と2019年のFRBによる金融引き締めサイクル終了の前後6カ月間の新興国市場のパフォーマンス

トータルリターンはパーセント表示。FRB利上げサイクル終了日の6カ月前時点を基準値0%に設定

出所:Allianz Global Investors, Bloomberg, as at March 2023

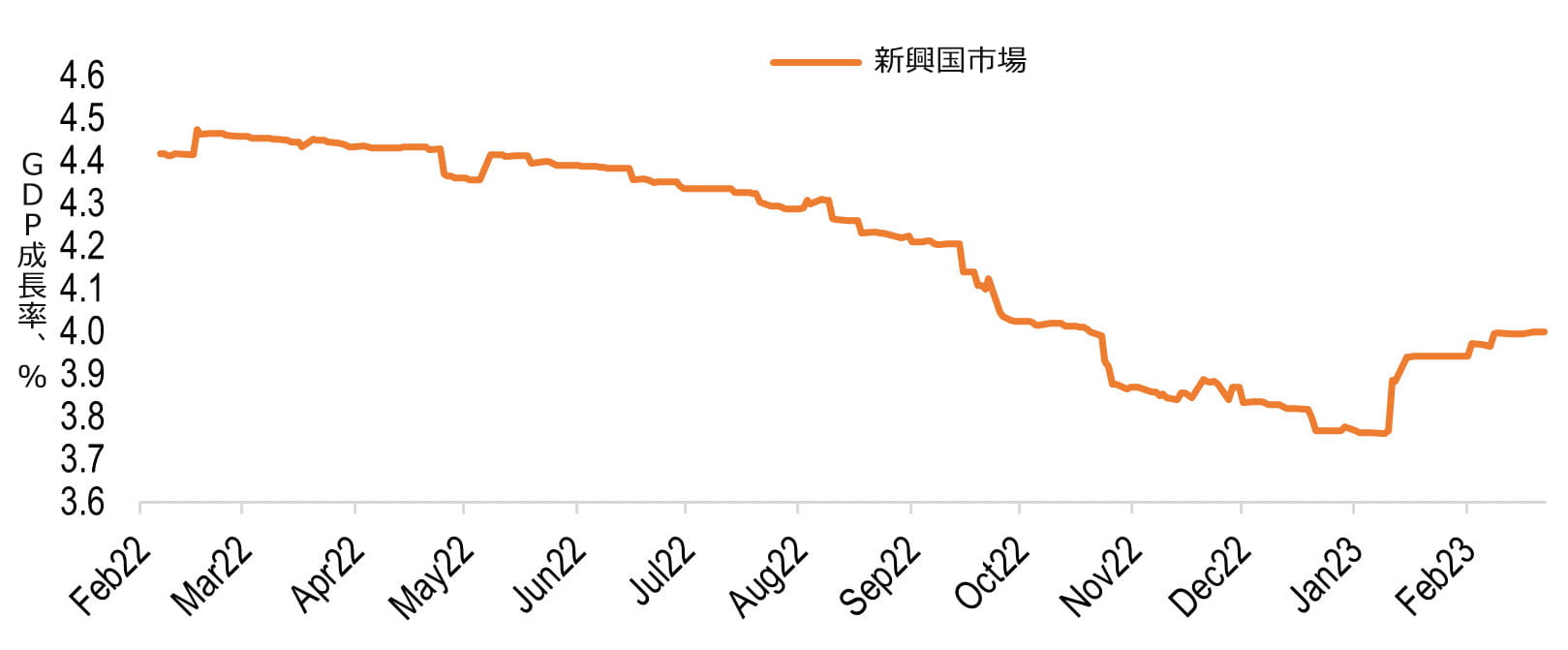

3.経済成長見通しの改善とインフレの頭打ちで新興国市場のファンダメンタルズは堅調

新興国市場における経済成長見通しは改善しています。2023年に入り経済成長率の見通しは改善を見せ、現在では年4%となっています。この予測は、ブルームバーグによる34の新興国の国内総生産成長率のコンセンサス予想を加重平均した弊社の新興国市場経済成長指標に基づきます(図表4を参照)。特に、新型コロナウイルスによるロックダウン後の中国の経済活動再開は、新興国市場全体の景気回復に大きな後押しとなるはずです。

図表4:新興国市場の2023年の成長見通しは改善

ブルームバーグによる34の新興国の2023年における国内総生産(GDP)成長率のコンセンサス予想を、2021年の米ドル換算GDPの比率で加重平均

出所:JPMorgan, Allianz Global Investors, as at March 2023

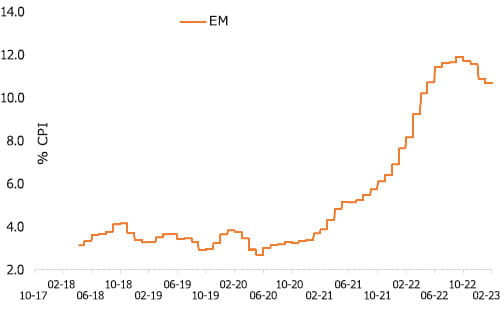

また、新興国でインフレが減速していることも心強い指標となっています。新興国の中央銀行は、先進国の政策立案当局に比べて全体的にかなり積極的であり、インフレ圧力に対応してより早期かつ大幅な利上げを実施しています。弊社の見解では、この対応はより適切なインフレのコントロールを可能とし、結果的に新興国の消費者物価指数(CPI)の年間平均指標は、ピーク時から目に見えて減速の兆候を示しています。多くの国でコアCPIは横這いとなっており、その低下傾向は一様ではありません。しかし、新興国市場のインフレ見通しは先進国市場ほど強くないと弊社は考えています。

弊社の新興国市場CPI指標は、2022年10月の11.88%から今年3月には10.7%に低下しました(図表5を参照)。

図表5:新興国市場の消費者物価指数(CPI)がピークを打ち低下へ

ブルームバーグによる27の新興国の2023年におけるCPI(対前年比)コンセンサス予想を、2021年の米ドル換算GDPの比率で加重平均

出所:Bloomberg, Allianz Global Investors, as at March 2023

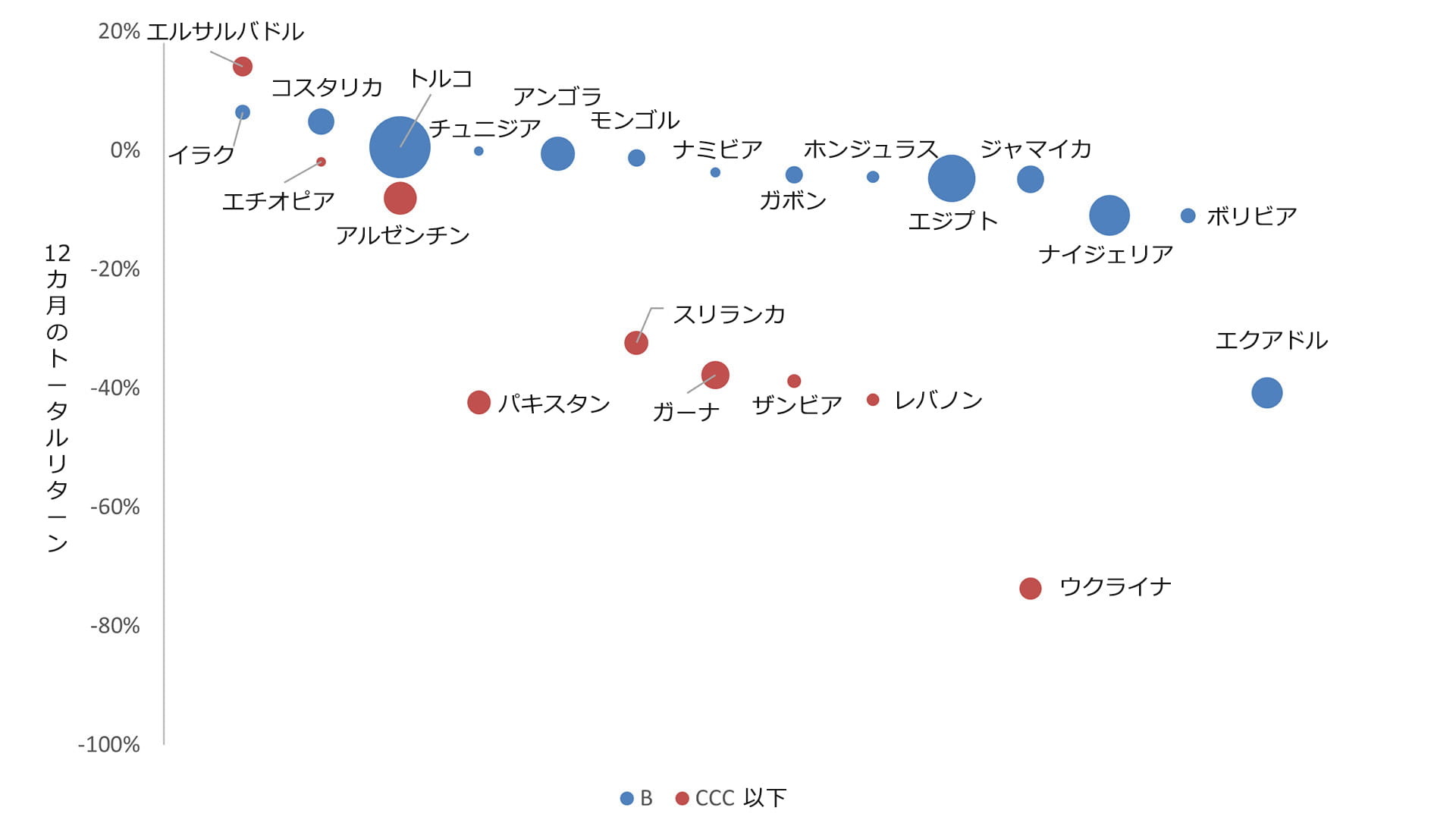

4. 多くのソブリン債のバリュエーションは歴史的に見て割安

弊社は、レバノン、パキスタン、スリランカなど危機に陥った新興国の直近数四半期におけるパフォーマンスの悪さが、マクロ経済見通しがより堅調で、信用格付が相対的に高い他国への投資意欲を損なっていると考えます(図表6を参照)。危機に陥っていない一部の国のソブリン債は、ここ数カ月において比較的良好なパフォーマンスでしたが、同様の格付にもかかわらずそうでない国もあります。弊社は、慎重に資産を選別すれば、後者の銘柄には価値を生み出す潜在的な機会があると考えています。

図表6:高利回り銘柄のパフォーマンスのばらつきが示す市場の大きな分化

ソブリン格付がBおよびCCC格の新興国の過去12カ月のリターン

出所:Bloomberg, Allianz Global Investors, as at December 2022

全体として、新興国市場には楽観視可能な理由があると弊社は考えます。経済ファンダメンタルズの改善と魅力的なバリュエーションとがあいまって、選別的アプローチを取る意欲のある投資家にとっては格好の機会となる可能性があります。