Navigating Rates

債券戦略クォータリー:

流動的な債券市場に、新たな投資機会が出現

インフレ、金利、経済成長の動向の変化は、複雑な市場環境を生み出しています。中央銀行がインフレの抑制と市場における金融リスクの抑制のバランスを取ろうとしていることから、市場のボラティリティは当面続く可能性が高いものの、国債や社債に銘柄選択の機会が生じつつあります。

要点

- 債券は、その多様性と利回りの高さにより、この市場の過渡期において魅力的な選択肢となる可能性があります。

- FRBの利上げサイクルが成熟化しつつあり、リセッションのリスクが払拭されない中、イールドカーブのベリー(中期ゾーン)の米国債は、値ごろ感があります。

- 新興市場とアジアの債券市場は、先進国市場よりも成長とインフレ見通しが明るく、投資機会を見出すことができると思われます。

- 企業レベルでは、投資適格債の発行体が引き続き底堅さを見せていますが、最近のスプレッド上昇を受け、ハイイールド債では単一銘柄選択を優先すべきと思われます。

2023年第2四半期は、金融政策の道筋とマクロ経済全般の見通しについて投資家が直面している不確実性を改めて浮き彫りにしました。しかし同時に、今年後半に債券がもたらしうる機会も示唆していました。

つい5月中旬まで、市場は米連邦準備制度理事会(FRB)が9月に利下げに転じる可能性が高いと織り込んでいました。しかし実際は、FRBが6月の会合で追加の利上げがまだ必要となる可能性があるとの考えを示し、「より高く、より長い」利上げシナリオが強まっています。これは世界的なテーマであり、カナダ、オーストラリア、英国でも、市場はよりタカ派的なスタンスに適応しつつあります。

弊社では、一般に予想されている先進国の景気低迷あるいはリセッションは、コロナ時代の景気刺激策から生じた過剰な流動性が個人消費を下支えしていること等の要因により、時期が後ろ倒しになっているとみています。一次産品価格の下落も成長を後押ししています。しかし、多くの先行経済指標は悪化の一途をたどっており、インフレ予想(5年先物に基づく)は、米国・欧州ともに2.5%前後と低めに推移しています。

弊社は、米国のイールドカーブがスティープ化するという確信を3カ月前よりも強めています。また、米国でデュレーションリスクを追加することの潜在的なメリットについても確信を深めています。投資適格(IG)社債のスプレッドが上昇したことで、社債は現在、全般的にフェアバリューに近い水準で取引されていると考えていますが、キャリーは魅力的であり、欧州市場にはまだいくらか値ごろ感が残っています。

国ごとの経済や政策の違いは引き続き、債券投資家に幅広い投資機会をもたらしています。この資産クラスは、その多様性と利回りの高さにより、この市場の過渡期において魅力的な選択肢となる可能性があります。

戦略的な結論:

主要金利 |

|

|

国 |

各国間のスプレッド取引では、より高い実質利回りを選好。ユーロ圏周縁国は、経済の下振れテールリスクがより明確になるまで様子見 |

|

デュレーション |

米国のイールドカーブの「ベリー」(デュレーションが約5年以上)を徐々に追加。ユーロ圏ではリプライシングのリスクが高まっているため、より慎重姿勢 |

|

イールドカーブ |

米国の信用引き締めサイクルがユーロ圏に比べ進んでいることから、米国債のイールドカーブがスティープ化(5年~30年)するとの確信強める |

|

インフレ |

ユーロ圏ではベース効果が引き続き支配的なため、ニュートラルなスタンス。米国の実質利回りは現在の水準では魅力的 |

|

通貨 |

マクロ経済的に、広範な米ドル上昇の余地は縮小。日銀の政策正常化を求める圧力の高まりを受け、日本円をロング |

社債 |

|

|

投資適格債(IG) |

キャリー目的で若干オーバーウェイトを維持。バリュエーションは割安からフェアに変化。ここからのスプレッドのタイト化余地は乏しい |

|

ハイイールド債(HY) |

ベータをアンダーウェイト。オール・インの利回りは良いがスプレッドはタイト、デュレーションの短いBB債を選好、中国除くアジアは比較的値ごろ感 |

|

ハイブリッド |

REITは、セクターが圧力を受けており、慎重姿勢を維持。物流にはポジティブ、住宅/ホテルにはニュートラル、小売にはネガティブな姿勢 |

|

証券化 |

短期カバードボンドは、ソブリン債や国際機関債、エージェンシー債、社債に比べスプレッドのボラティリティが小さい可能性 |

|

地域 |

歴史的に景気下降局面では米ドルの超過リターンが大きいが、同じ格付けのユーロ債のスプレッドが拡大。アジアのIGは堅調の様子 |

|

セクター |

HYは循環的な偏りが減少。IGでは米/EU金融、米公益事業をオーバーウェイト、資本財、食品、化学をアンダーウェイト |

エマージングマーケット債券 |

|

|

ハードカレンシー建てソブリン債 |

ディストレスは小型/フロンティア市場内に抑えられている模様。好転が見込まれる特定銘柄へのエクスポージャーを構築する余地あり |

|

現地通貨建てソブリン債 |

政策金利が高く、インフレが軟化しており、国際収支が堅調な国(ブラジル、メキシコ、タイなど)を選好 |

|

ハードカレンシー建て社債 |

質の高いディフェンシブ銘柄を中心にアジアでオポチュニスティックに積み増しを目指す。ラテンアメリカは非常に金利に敏感 |

上記の見解は、市場環境の変化を反映させるために定期的にアップデートされており、ポートフォリオの構築における検討事項とは関係ありません。過去のパフォーマンスは、必ずしも将来の結果を示唆するものではありません。

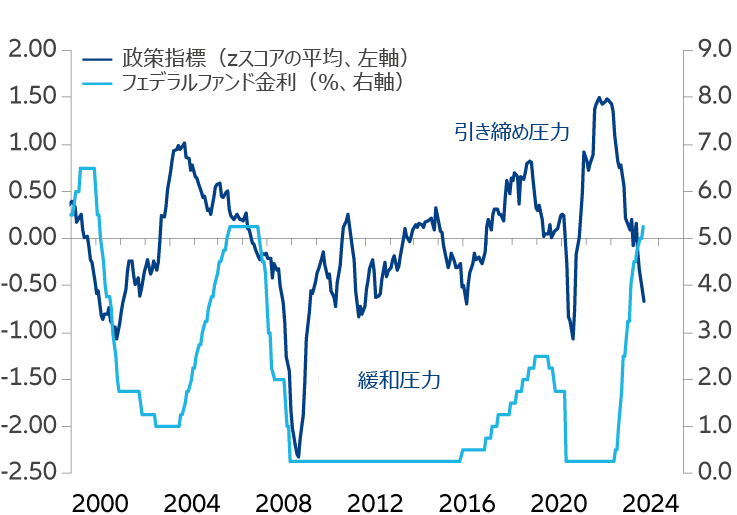

世界の成長モメンタムは引き続き低迷の見込み

FRBの利上げサイクルは成熟しつつある(図表1参照)ものの、全般的に抑制的な世界の金融政策スタンスが引き続き、今後6~12カ月の世界経済の成長見通しの重荷になるでしょう。最近の経済サイクルと比較して、中央銀行は金融引き締め政策を転換することに消極的な姿勢を崩していません。背景には、コアインフレがまだ中央銀行の目標を大きく上回っており、労働市場が依然としてタイトなことがあります。

したがって、3月に発生した銀行ストレス後の安定化の兆しが見えてきたにもかかわらず、世界経済の成長率は今後3~6カ月にわたりトレンドを下回る水準で推移すると予想されます。一方、銀行貸出調査は、信用の需給を示す指標が悪化していることを示唆しています。2023年下半期が進むにつれ、昨年初めに始まった金融引き締めの影響が経済指標に表れ始めることが予想されます。

向こう1年の見通しについては、高い政策金利、貸出基準の引き締め、可処分所得の減少、企業収益性の低下により米国がリセッション入りするというのが弊社の想定する基本シナリオです。しかし現時点では、比較的浅いリセッションになるというのが最もありそうなシナリオであるように見えると認識しています。

中国経済は再開時の勢いを失ったようで、成長指標もインフレ指標も低調なまま1 であり、中国人民銀行は追加緩和に踏み切らざるを得なくなっています。民間セクターのバランスシートがオーバーレバレッジに陥っていることを考えると、中国の成長見通しは引き続き厳しい状況です。

市場への影響

- 米国債を検討する:2023年後半に入ってから、米国経済の雲行きがあやしくなり、FRBの利上げサイクルが成熟しつつあります。大幅な利上げが実施され、実質金利はイールドカーブ全体でプラス圏にあり、ターミナルレートの予想は中立金利とみなされる水準を上回っています。弊社では、世界の債券市場のボラティリティは今後数四半期にわたり高止まりすると認識しているため、米国債のカーブのベリーに値ごろ感があるとみています。

- 実質利回りに注目する:インフレ見通しの不透明感が根強い中、利上げサイクルがより成熟している国・地域で得られるプラスの「実質利回り」(インフレを考慮した後の利払いから得られるリターン)に注目することが考えられます。前四半期以降、米国、ニュージーランド、メキシコに続いて英国も、魅力的な実質利回りをもたらすと考えられる国のリストに入りました。

- EM債に注目する:新興国市場(EM)資産は歴史的に、FRBの利上げサイクルの終わりに好調なリターンを投資家にもたらしてきましたが、弊社は今回の経済サイクルと過去のサイクルの違いに留意しています。EM経済のインフレは低下しつつあり、成長見通しも先進国よりも明るくなっています。資産クラスレベルでは、インデックスの利回りは魅力的なトータルリターンを示しており、高いキャリーが利回り上昇の可能性に対するバッファとなっています。全体的に、この資産クラスのキャリーは、ハードカレンシー建てのソブリン債と社債については依然として魅力的であり、新興国への機関投資家の投資が十分でないことを考えると、引き続き投資家の資金流入が続くと思われます。

- ユーロソブリン債に注意:欧州中央銀行(ECB)のさらなる引き締めは、リセッションリスクとリスクオフシナリオの可能性を増大させます。今年前半の欧州周縁国市場の好調なパフォーマンスを受け、弊社は欧州ソブリン債について、よりディフェンシブなポジショニングを構築することを検討しています。

図表1:FRBの利上げサイクルは成熟化しつつある

出所:Refinitiv Eikon Datastream, Bloomberg, Allianz Global Investors GmbH. 2023年6月現在のデータ。

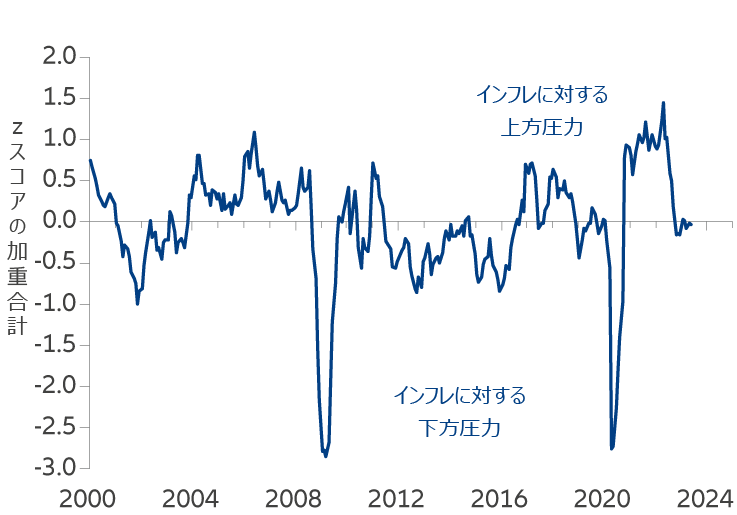

インフレは緩和に向かうも、利上げが「より高く、より長く」続く可能性が高まる

ヘッドラインインフレ率は、年初から世界中で下がってきています(図表2参照)が、コアインフレは、歴史的にタイトな労働市場を背景に、G10諸国の多くで高止まりしています。しかし、米国の調査データと弊社独自の賃金圧力指標は、賃金上昇のペースの減速を示しています。これは、年末にかけてコアインフレ率が低下する下地になると予想されます。ユーロ圏は金融情勢が比較的緩和しており、財政スタンスもより緩和的であることを考えると、コアインフレ圧力が米国よりも下げ渋る可能性があります。したがって、ユーロ圏では米国よりもフロントエンド金利の上昇リスクが高いと弊社はみています。

弊社は米国のターミナルレートが5.5%程度になるとみていますが、金利を長期にわたり高めに据え置く政策スタンスを維持したいというFRBの意向がフォワードカーブにまだ十分に織り込まれていないリスクがあります。これを踏まえると、2023年後半の主要なリスクは、金利とインフレの道筋に関するFRBの予測と市場の一般的なプライシングとのズレから生じる可能性があります。市場が現在予想しているよりもインフレが高止まりした場合、2024年の利下げの織り込みは後退しかねません。

ユーロ圏では、コアインフレが2023年末までECBの目標を大幅に上回る可能性があるという懸念から、ECBは引き続き短期的にタカ派的な政策スタンスを取っています2。最近のECBの積極的な利上げ(と、市場の予想で3.75%を超えるターミナルレート)にかかわらず、この地域の実質金利(インフレ調整後の金利)は、インフレ率を2023年中に目標の2%に引き下げるにはまだ低すぎると弊社は考えています。

新興市場(EM)では、インフレ圧力の低下は、多くのEMの中央銀行が引き締めサイクルの終了に近付いていることを示唆しています。これらの中央銀行のうちブラジルとメキシコは、2021~22年のインフレショック時、G10の中央銀行に先駆けて積極的な利上げを開始したことで信頼性を高めました。さらに、実質金利が景気抑制的な領域に入り、インフレが低下しつつあるため、先進国よりも早く緩和サイクルを開始することが予想されます。

市場への影響

- IGのキャリーを重視:IGの信用スプレッドは、経済全体の不確実性と企業・銀行セクターへのその影響により、一定の範囲内で推移するレンジバウンドの状態にあると弊社はみています。しかし、そうした状況でも投資家は、比較的高い利回り、すなわち「キャリー」を有する債券の保有により利益を得ることができます。IG社債では、ユーロ圏のクレジットが最も魅力的であり、インデックスレベルで171 bpsは一般的に割安に思われる一方、米国のクレジット(138 bps)とグローバルクレジット(151 bps)はフェアバリューに近いように思われます。

- 底堅いユーロ社債を狙う:生産コストの急上昇にかかわらず、欧州企業は全般的に、利幅の改善と収益性の維持に成功しており、今後数カ月は資産の質が著しく悪化することはないと予想されます。このセクターのファンダメンタルズは健全であり、利益は好調で、資本も十分です。下振れリスクのある領域は、建設、不動産、家計消費などです。

- ハイイールド(HY)債には慎重に:直近の決算シーズンは強弱まちまちの結果であり、同じ格付け帯やセクターの中でも業績に大きなばらつきが見られました。貸出基準が厳格化し、資金調達コストが上昇し、信用指標は悪化していますが、HYのスプレッドは、特に格付けの低いクレジットにおいて上昇を続けています。米国と欧州の両方でリセッションが視野に入る中、今後スプレッドが拡大する兆候が見られます。したがって、セクター配分よりも単一銘柄選択を優先すべきです。レバレッジが低く、自己資本に余裕があって資金調達コストの上昇の影響を受けにくい企業を探すのがよいでしょう。

- アジアの債券を検討する:アジアのIGは、米国のIGをアウトパフォームしており、現在の水準でいくらか調整があると予想されます。アジアIGのテクニカル要因は引き続き堅調で、供給見通しは楽観的であるため、スプレッドを下支えすると思われます。特にBBB格付け債のキャリーと利回りは魅力的です。HY債に対しては、アジア市場でも慎重姿勢を取るべきですが、中国を除くHYのバリュエーションは、米国のHYに比べて引き続き魅力的と考えられます。

図表2:インフレ圧力は低下しつつある

出所:Bloomberg, Allianz Global Investors GmbH. 2023年6月のデータ。

1 出所:China’s April data show economic recovery losing steam, testing policymakers, Reuters, 2023年6月16日付; China’s deflation pressure builds as consumer prices falter, Reuters, 2023年7月10日付

2 出所:ECB in no mood to pause after lifting rates to 22-year high, Reuters, 2023年6月15日付