金利ピークからの下降

2022年を簡単に振り返ってみましょう。この年は、実質的にすべての資産クラスが損失を抱えて終わりました。背景には金融政策の転換があり、その先鞭をつけたのは、米連邦準備制度理事会(FRB)でした。世界中の中央銀行が追随したその後の利上げサイクルは、そのペースも規模も事実上前例のないものとなりました。幸いなことに、どれほど暗い状況にも必ず明るい兆しがあります。同時に、債券利回りが極端に低い局面(市場の多くのセグメントでは、マイナスにすらなった)も終わりを迎えました。資本市場は、程度の差こそあれ正常な状態に戻っています。デフレ懸念、パンデミック、米国の住宅市場危機やユーロ圏のソブリン危機の影響さえも、もはや過去のものとなりました。FRBはかつてこうした状況から抜け出そうと試みたことがありましたが、その計画は新型コロナに阻まれました。それでも、債券とマネーマーケットの名目利回りはようやくプラスの領域に戻っています。

一方で、中央銀行が既に利下げに踏み切っていることから、投資家は警戒する必要があります。11月初めに予定されている次回の連邦公開市場委員会(FOMC)は、この利下げサイクルを改めて確認するものになると思われ、利下げは2025年に入ってからもしばらく続く可能性が高くなっています。これは経済にとっては朗報ですが、投資には難しい課題をもたらします。特に中短期について、高い名目利回りが保証されないことが明白になりつつあります。

金利ピークからの下降はまた、投資家がより高いリターンを求める場合、どこにリターンを見出すかを考えなければならないことを意味します。この点において、過去の利下げ転換から得た教訓が、ある程度の指針となるかもしれません。1981年以降、FRBは9回の利下げサイクルを実施しており、今回で10回目となります。最初の利下げサイクルから最後の利下げサイクルまでの期間を対象に、さまざまな資産クラスのリターンと、代わりにマネーマーケットに投資していた場合のリターン(利下げにより低下した)を比較すると、この純粋にヒストリカルな分析から、債券全体のパフォーマンスは全般的に好調で、マネーマーケットに投資していた場合よりも高いリターンを達成したことが分かります。株式はやや微妙で、全体的にマネーマーケットよりもふるいませんでした。

ただし、すべての利下げサイクルが同じではないことに留意する必要があります。最終的にリセッションに至ったものも数回ありましたが、ほぼ半数でリセッションを防ぐことに成功しました。このような「リセッション回避サイクル」、つまり金融政策当局者の利下げの主な動機が景気低迷の回避にあったケースに焦点を当てると、異なる図式が浮かび上がります。この場合も、債券のパフォーマンスはやはりマネーマーケットを上回っていましたが、株式も同様の結果を示しました。確かに、「過去のパフォーマンスは、将来の結果を示唆するものではない」というのは常に正しい格言であり、投資家向け文書に必ず記載されるべきものです。しかし、投資の運用において過去のデータにばかり頼るべきでないとはいえ、過去の結果にも一理あります。中央銀行がインフレ対策に成功すれば(現在の流れはまさに、そうであるように見えます)、債券にとって有利な材料になるでしょう。さらに、その結果としてリセッションを回避することができれば、つまり経済が「ソフトランディング」すれば、過剰生産能力の削減や事業拡大のための投資を可能にすることで企業にプラスとなる環境を生み出し、ひいては経済を活性化させることになります。

経済成長を刺激することが引き続き最優先課題となります。過去の教訓から、「ハードランディング」、言い換えるとリセッションの可能性は、たとえ現時点では起こりえないように思われても、決して排除できないからです。

金利ピークからの下降局面では、積極的に対応する必要があります。

今週のチャート

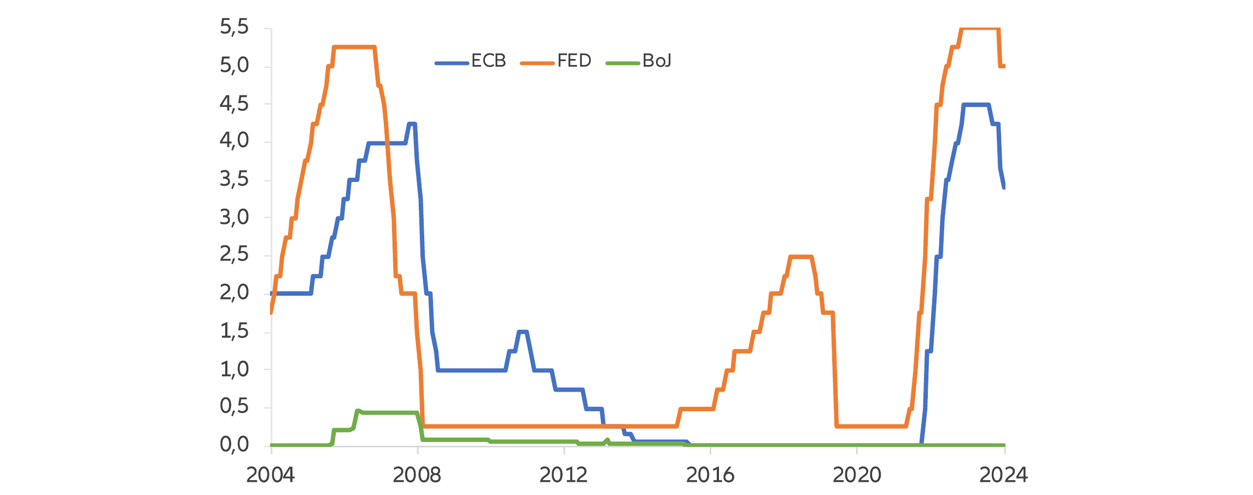

FRB、欧州中央銀行(ECB)、日本銀行の主要金利の推移

出所:LSEG Datastream, Allianz GI Capital Markets & Thematic Research, 2024年10月28日現在。

過去の実績は、将来を保証するものではありません。

来週を考える

株式と債券への戦術的な配分:

- 景気はいよいよ、「ソフトランディング」に向け最終段階に入りました。着陸がスムーズにはいかないことを予想させる経済指標が最近ちらほら出たものの、成長と金融政策が課題であることに変わりはありません。

- 米国以外では、投資家が直面している経済環境はかなり異なっています。ユーロ圏では下振れリスクが支配的であり、中国では今後の見通しの改善に期待がかかっています。日本では、経済は十分に底堅いように見受けられ、現在のところ円相場が市場の動きをけん引しています。

- FRBは、データに従うという方針のもと、通常の景気循環に戻る道を探っており、結果として難しい仕事を抱えています。労働市場、インフレ、マクロ経済に関する直近のデータを見ると、11月初めのFOMC会合で利下げが行われるとは言い切れません。しかし、FRB当局者の発言から判断すると、利下げの可能性は高いように思われます。利下げをめぐる状況は12月にはいっそう複雑になるはずであり、マネーマーケットは、今年最後の月に利下げが行われる可能性は低いと織り込んでいます。

- 11月に入るとすぐ、市場は米国での選挙にも対応しなければなりません。本稿の執筆時点では、最新の世論調査から、大統領の座を勝ち取る可能性が最も高いのは誰か、また、上下両院で多数派を占めるのはどの政党か、予断を許さない状況です。

- それに加えて、開票作業が長引く、つまり投票終了後も長期にわたり選挙結果が明らかにならない可能性も排除できません。

- 選挙の結果は、特に経済政策の観点から、それなりに重要性を持ちます。貿易(関税)、外交政策、規制、気候政策などは、議会の大多数の同意が得られなくても大統領に変更の権限がある重要分野です。一方、議会は、連邦予算をコントロールする力を持っています。つまり大統領は、連邦税と連邦政府の支出に影響するほとんどの政策について、下院と上院の両方で過半数の賛成を得なければなりません。この点に関して、両候補は財政拡大政策に意欲的であるように思われ、少なくとも短期的には、経済を刺激する効果がありそうです。とはいえ、カマラ・ハリス氏はライバルのドナルド・トランプ氏よりも、追加支出を賄うための増税に傾いています。

- 結局のところ、債券、株式ともに有利な状況が続く可能性が高く、特に先進国の株式、投資適格社債、ソブリン債に注目が集まると予想されています。

- ソフトランディング前の「最終段階」の経済指標、米国の選挙、地政学的要因という組み合わせは、ますます不安定さを増すことが見込まれます。地政学的要因のうち考慮すべきは、中東とウクライナでの動向であり、エネルギー価格のさらなる上昇につながる可能性があります。

- 債券市場は、「ソフトランディング」シナリオを織り込んでいます。結果として、イールドカーブ全体のスティープ化が予想されますが、その程度は主要中央銀行の金融政策に大きく左右されるでしょう。

- 社債のクレジットデフォルトに対するリスクプレミアムは極めて低い水準にあります。市場のこのセグメントは、楽観的な経済シナリオを示唆しており、ネガティブサプライズの余地はほとんどありません。このことを念頭に置いて、投資家は信用格付けの高い債券に注目するのが賢明と言えます。

投資テーマ:株式市場に飛び込むか、様子見するか?

- 実質リターンはマイナスの状況が続いていますが、「より高いリターンを求めるのであれば、より大きなリスク(より高い価格ボラティリティという形を取る)を受け入れる覚悟が必要である」という鉄則は変わりません。そこで注目されるのが株式市場です。

- 過去の経験によれば、この戦略は景気の山と谷の両方にわたり功を奏してきました。しかし、その合間には、うまく行かない局面もありました。

- そこで生じるのが、株式市場に飛び込むべきか、それとも様子見をするべきかという疑問です。現在のところ、特にウクライナ侵攻に伴う不確実性が高まっており、数多くの予測不可能な要因が生じています。さらに、インフレ率の上昇の可能性や、長期的に見て中央銀行が再び金融政策を引き締める可能性も見逃すべきではありません。

- というわけで、株式市場に飛び込むか様子見するかという疑問は依然として残ります。これは、行動ファイナンスの観点から見ると難しい決断です。投資家は一般にリスクを回避するため、待ちすぎるきらいがあります。言い換えると、損失を恐れるあまり、リターンを逃しかねません。

- ヒストリカル分析は、この現象を浮き彫りにします。たとえば、ある投資家が過去25年間、MSCIワールド・インデックスに代表されるグローバル株式市場に投資していたとしましょう。株式市場が最も好調だった20日間に様子見したとすると、平均年間リターンは2.7%となります。最も好調だった40日間に様子見した場合は、年0.6%の損失となります。しかし、その間ずっと投資を続けていれば、年8%弱のリターンを享受できていたでしょう。

- 言うまでもなく、この分析はあくまでも過去のパフォーマンスに基づいており、この通りに再現される可能性は極めて低いものです。しかし、歴史を振り返ることは、「様子見」アプローチの代償を明確にするものとして参考になります。

- 賢明な一つの戦術は、徐々に株式市場に投資することです。投資する金額を決めた上で、一度に全額を投資するのではなく、等分にして特定の期間、たとえば半年にわたって投資するのです。

- 行動心理学の観点からは、投資家が戦略にどれほどコミットするかは、貯蓄型商品に多い「ドルコスト平均法」の効果と関連しています。