正念場の秋

ここ数カ月、世界的に注目を集める材料に事欠きませんが、資本市場では緊張が和らぎつつある兆しが目立ちます。例えば、CBOEボラティリティー指数(VIX)——S&P 500種構成銘柄のインプライドボラティリティー指標——は、安定化の傾向を示しています。同様に、米国債のボラティリティー指数も低下傾向が続いており、市場の緊張緩和がうかがえます。このことは、少なくとも夏の間に、投資家が不安定さの続く地政学的環境に適応し始めたことを物語っています。北半球では秋の気配が忍び寄っていますが、秋に入ってもこの傾向が続くかどうかは、特に以下の決定的な要因にかかっています。

1) 米国の関税政策とその影響:これまでのところ、米国の輸入関税の影響は比較的抑制されています。これは主に、企業や消費者が先を見越して在庫を積み増したことと、米政権が春に関税引き上げを発表した直後に引き上げを一時停止する決定を下したことによるものです。しかし、その一方で関税率はほとんどの関係国にとって予想よりも高い水準で着地し、米国の関税収入は急増しています。最近の経済指標はおおむね堅調で、インフレ傾向は落ち着いているとはいえ、関税負担の増大は今後、物価に上昇圧力が加わることを示唆しています。関税の大部分は店頭で価格に転嫁されるため、消費者マインドを圧迫することが予想されます。また、労働市場の動向と経済全体の成長にもリスクをもたらします。これに関連する興味深い動きとして、いわゆる相互関税とその他の追加関税の一部が最近、連邦判事によって違法と判断されました。米政権は連邦最高裁判所に上訴するとみられますが、最終的な判決が下されるのは早くとも2026年になるでしょう。

2) 米連邦準備制度理事会(FRB)の政策選択:トランプ政権は最近、世界で最も重要な中央銀行であるFRBに対する影響力を拡大しようとしています。具体的には、FRBに対する持続的な利下げ圧力やFRB理事の空席ポストを埋めようとする動きなどが挙げられます。ある理事は退任に追い込まれ、その解任の合法性も現在、司法判断を待っています。FRBがもはや独立性を保っていない——すなわち、経済とインフレのファンダメンタルズに基づいて金利を決定していない——と債券市場が考えるようになった場合、その影響は重大なものになりかねません。にもかかわらず、8月は債券投資家が神経質になっている様子はほとんど見られませんでした。ただし、地合いは急変しうるものであり、9月初めの取引日には債券市場に若干、不安定な動きが見られました。

3) 欧州のGDP成長の見通し:予想に反し、多くの主要先行指標が最近改善しています。欧州では、米国の関税政策の影響をめぐる懸念が根強いものの、来年は、ドイツ政府の財政刺激策が経済活動への最初の押し上げ効果を生むとの見込みが徐々に強まってきています。米国と同様に、一部の欧州諸国は深刻な財政問題を抱えています。たとえばフランスでは、首相が9月上旬に予定されている信任投票で不信任となることが確実視されており、後任も同様に厳しい財政再建を迫られるでしょう。さらに、大統領が解散総選挙を発表することも考えられ、不透明さがさらに高まる可能性があります。投資家の間では、英国政府の緊縮財政計画がどの程度国内の経済成長の足かせとなるかも注視されています。

こうした重要な問題を踏まえると、8月の投資家は驚くほど平静を保っていたように見受けられ、一部の株価指数は過去最高を更新さえしました。地合いが特に強気だったのは人工知能とそれに関連するインフラ拡張に関する分野で、指数構成比率の高い銘柄による市場支配がますます進んでいます。世界の株式指数は依然として米国とテクノロジーセクターに集中しており、集中リスクは過去に例を見ないほどの高水準にあります。9月に投資家の信頼感が揺らぐような状況が生じた場合、幅広く分散されたポートフォリオを維持することが、潜在的なボラティリティーを軽減する最も効果的な戦略となるでしょう。

これからの1カ月は、慎重な判断が鍵を握ることになりそうです。

今後数週間に予定されている重要な政策決定を踏まえると、次のような株式と債券への戦術的な配分が考えられます。

長期的には株式が選好される資産クラスであることに変わりはありません。しかし、人気のグローバルインデックスの中には、米国銘柄やハイテク銘柄の構成比率がかなり高いものがあり、これらのカテゴリーが調整局面に入った場合、特に脆弱になる可能性があります。このため、投資家は米ドルの動きを含め、米国の動向を注視しておく必要があります。グローバルな株式ポートフォリオに保有する米ドル資産の一部をヘッジするかどうかを検討する価値があるかもしれません。

9月は、夏休みから戻った投資家が最新の問題に対するスタンスを見直すことが多いため、株式市場にとって季節的に変動しやすい月として知られています。リスクアペタイトの上昇を背景に、今年も同じパターンになる可能性は排除できません。とはいえ、ドイツ銀行のポジショニング統計を見る限り、投資家はリスクポジションを限界まで押し上げてはいないため、調整局面入りの可能性は限定的かもしれません。

米国以外でも、多くの株式市場におけるモメンタムは心強い動きを見せています。欧州の回復期待と並んで、日本企業も長期的な収益性の改善傾向が続いています。多くの新興市場は、バリュエーションが魅力的な水準にあり、一部の市場では、政治情勢も先進国に比べ危機に陥りにくいように思われます。

米ドルは中期的に下落基調となる可能性があります。背景には、安全な避難先としての米ドルの地位に対する懸念が根強いことやFRBによる利下げが間近に迫っていることなどがあります。

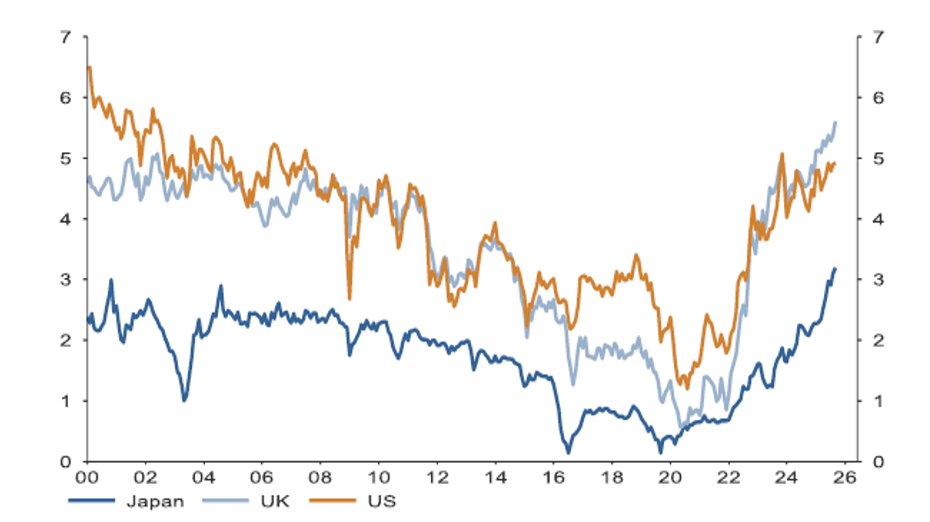

債券市場は注視に値します。イールドカーブのロングエンドには、ソブリン債に関する懸念材料が最も顕著に表れています。これは米国のほか、フランスや英国などの国にも当てはまります(「今週のチャート」を参照)。長期利回りの上昇傾向が持続すれば、政府に対する支出削減圧力がさらに強まり、その影響が株式市場に波及する可能性があります。

商品市場は流動的な状態が続いています。金に対する需要は依然として堅調である一方、原油については今後数カ月にわたり世界的な供給が需要を上回りそうです。危機が起こらない限り、原油価格はせいぜい横ばいで推移することになりそうです。

今週のチャート

イールドカーブのロングエンドにおける懸念材料:一部の重要なソブリン債発行体の30年物利回りは、2000年以来の新たな高値を更新しているか、その水準に近付いている。

出所:Datastream, AllianzGI Economics & Strategy、2025年9月3日現在。

過去の実績や予測、予想、見込みは将来の実績を示すものではなく、また、将来のパフォーマンスを示唆するものではありません。

投資テーマ:投資のマルチバース

世界は前例のないスピードで変容しつつあります。この変容がもたらすディスラプションには、4つの側面があります。ネットゼロ排出量の達成に向けた世界経済の脱炭素化、貿易戦争による脱グローバル化の進行、人口構造の変化による労働力の縮小、そして驚異的なデジタル化の加速です。

投資家にとってこれは、絶え間なく変化する複数の投資領域にわたって幅広く分散投資を行い、ポートフォリオを進んで調整する、あるいは調整に備える必要があることを意味します。

難しいのは、こうした変化を反映させるためポートフォリオをリバランスする(あるいは、リバランスに備える)ことだけではなく、分散投資を見失わないということです。ここで生きてくるのが、ポートフォリオ理論に深く根差した格言「卵は一つのカゴに盛るな」です。

投資にあたっては、自身のリスク・リターンプロファイルに沿って行わなければなりません。ここでの基本ルールは、高いリターンを望むなら、より大きなリスクを受け入れる用意をしなければならないということです。それが、リスクプレミアム、つまりより高いリターンを得る唯一の方法なのです。それ以外の方法はありません。

そこで関わってくるのが、マルチアセットソリューションです。その理屈はシンプルで、投資家の個々のリスクアペタイトに合わせ、さまざまな資産クラスを組み合わせたポートフォリオを構築することにあります。また、組み入れる資産は、株式や債券に限りません。

ポイント:マルチアセットソリューションは、定期的な投資収入を得たいというニーズと組み合わせることもできます。