市場の流動性の洪水が引いた時

シリコンバレー銀行(SVB)の破綻がいまだに世界中に衝撃を与えている中、MMT(現代貨幣理論)が幻想であったことが明らかになりつつあります。MMTの基本的な考え方は、政府が資金不足に陥ることは決してないため、財政政策において一切の制約を考慮する必要がないというものです。資金が足りなくなれば、新しい貨幣を刷ればいいのです。確かに、それは可能でしょう。現在の中央銀行のバランスシートを見れば、リーマンショックや欧州債務危機、新型コロナ禍を受けて国債を買い入れたことで膨れ上がったことは一目瞭然です。しかし、制限のない貨幣の新規発行に伴う影響は、極めて悲惨なものになる可能性もあります。「貨幣の価格」、つまり金利は、どの経済においても重要な役割を果たします。貨幣の価格は、情報をもたらし、インセンティブを設定します。これがゆがめられると、貨幣以外のすべての価格も誤ったシグナルを出します。「中央銀行プット」(とみなされるもの)がダウンサイドプロテクションになると投資家が信じてしまうため、誤った資本配分が行われ、資産価格のバブルが発生し、リスクが無視されます。その結果、マーケットは行き過ぎた「金利投機」に走り、金利引き下げの兆候がないか、ありとあらゆる経済指標に―それほど重要でないものにさえ―目を光らせることになります。

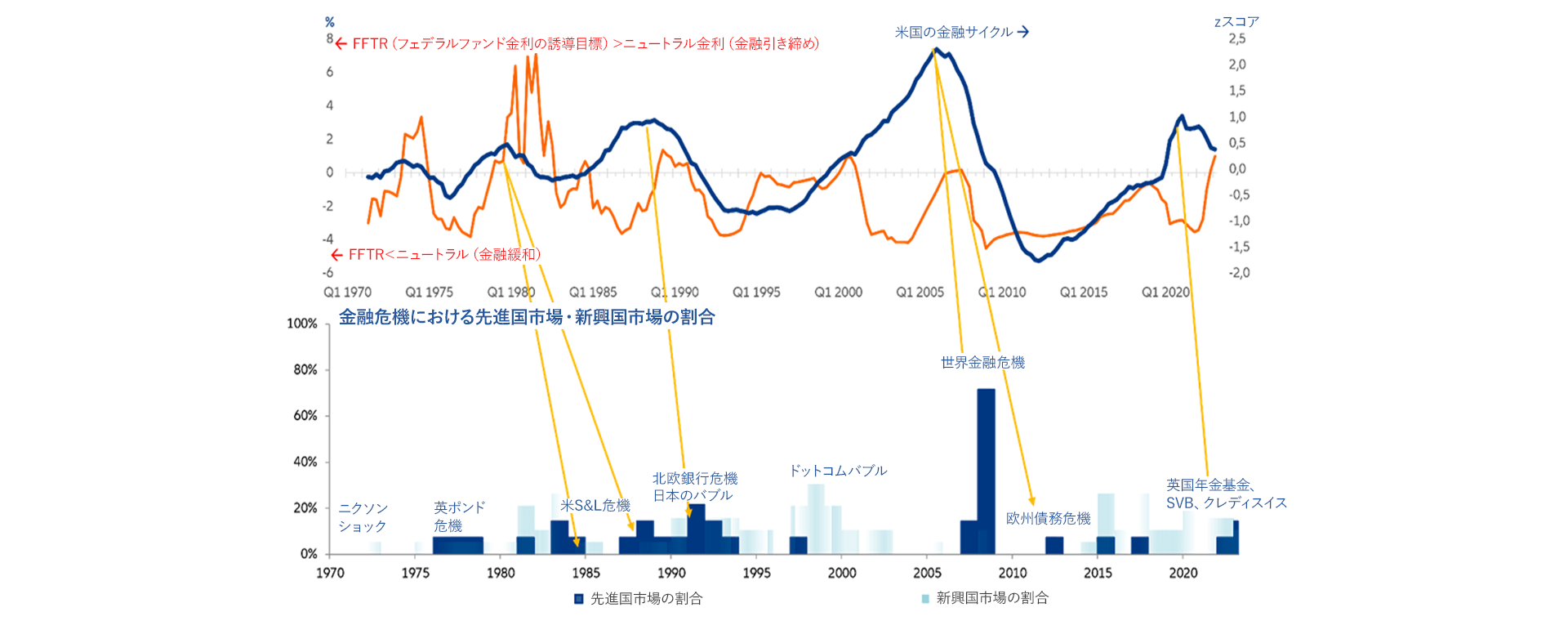

金融抑圧政策が取られ、低利回りやマイナス利回りが続いていた間に、私たちは貨幣が無限の資源ではないことを忘れてしまいました。ヘリコプターマネーの提供は理論的には可能ですが、打ち手の小槌ではありません。ウォーレン・バフェット氏の格言に、「潮が引いて初めて、誰が裸で泳いでいたかが分かる」というものがあります。洪水が引いた時、人々は立ち往生してしまうかもしれません。銀行業界における最近の出来事は、それを改めて示しました。直近の世界の中央銀行の行動が明確に示しているように、流動性の洪水はいまや消えつつあります。過去の金融サイクルを見ると、「海水浴中のアクシデント」が特別なことではないことが再確認出来るでしょう(「今週のチャート」を参照)。

こうした背景の中、米国の連邦準備制度理事会(FRB)は直近の連邦公開市場委員会(FOMC)で、非常に難しい課題に直面しました。最新の物価指標は、FRBがインフレとの戦いを継続するのに十分な理由となりました。FRBが唱えるのは、「健全な流動性の流れを保ちつつ、インフレと戦う」ということです(「流れ」は、「洪水」と同義ではないことを忘れてはなりません)。そして、FOMCの最近の決定は、このスローガンを反映していました。

中国の中央銀行(中国人民銀行)も座視していませんでした。同銀は前の週にすでに、銀行間の流動性を強化し、成長を下支えする意向を示すために、預金準備率を0.25%引き下げました。

今週のチャート

出所: AllianzGI, BIS, Refinitiv, crisis definition following Leaven/ Valencia, Schularick/Taylor, Nyuyen/Castro/ Wood, own estimates, Financial Cycle estimate as at Q1 2023, financial crisis as at 3/2023

来週を考える

この1週間、マーケットは数日落ち込んだものの、自信を取り戻し、ある程度回復しました。しかし、問題が消えたわけではありません。流動性の洪水が緩やかに引いていくにつれ、トラブルが繰り返し起こるでしょう。こうした環境の中で、マーケットはFOMCの結果を消化する必要があります。

来週に発表を控えているのは主に、センチメント指標、言い換えれば経済活動の先行指標です。月曜日は、ドイツのIfo景況感指数が大きな注目を集めると思われます。特に興味深いのは、現状に対する弱い評価と期待指数の上昇との乖離が今後も続くのか、それともガスや原油価格の下落などにより現状に対する評価が改善するのかということでしょう。火曜日は、米国発の指標が注目を集めることになります。この日に発表が予定されているのは、全米産業審議会(コンファレンスボード)の消費者信頼感指数とリッチモンド連銀製造業景気指数です。水曜日には、ドイツのGfK消費者信頼感指数が公表されます。そして木曜日は、米実質国内総生産(GDP)確定値の発表が控えています。コンセンサス予想では、2022年第4四半期の堅調な2次推計値を少し上回るとみられます。GDPは、結局のところ過去を示すものなので、それほど注目されないと思われます。金曜日に発表される米個人消費支出(PCE)デフレーターは、この週最後の主要な指標となります。おそらく特に注目されることになるでしょう。

資本市場が不安定化する中、短期的かつ戦術的な理由から、比喩的な意味で「水着」が脱げないようにしておくのが賢明です。言い換えると、株式への配分を減らして、債券には慎重にアプローチするよう努めるということです。インフレ期待が低下する可能性が高いため、米国債(トレジャリー)は、当初はリスクアペタイトの低下と中央銀行の「インフレとの戦い」の恩恵を受けるでしょう。しかし中期的には、インフレの定着という事実を消化する必要があります。同時に、中央銀行は引き続き、バランスシートを縮小し、国債を市場に戻すことによって、安価な流動性の洪水を抑えようとしています。

洪水にのまれないよう、注意しましょう。