インフレをかわす投資を考える

経済に対する悲観的な見方が蔓延していますが、それも無理はありません。急ピッチで進む金融引き締め、逆イールドの発生、ぐらつく住宅市場、銀行の融資抑制といった、リセッション(景気後退)と典型的に結び付けられる動きが次々と起こっています。

しかし、アメリカ人の半数近くが米国はすでにリセッション入りしているとみなしている一方、経済は依然として健全なペースで動いているように見えます。実際、アトランタ連邦準備銀行が発表した2023年第1四半期のGDPトラッカーは、経済が現在2%前後で成長していることを示しています。インフレ調整後の実質個人消費支出は、このまま推移すれば、2021年半ば以降最大の伸びを記録することになります。

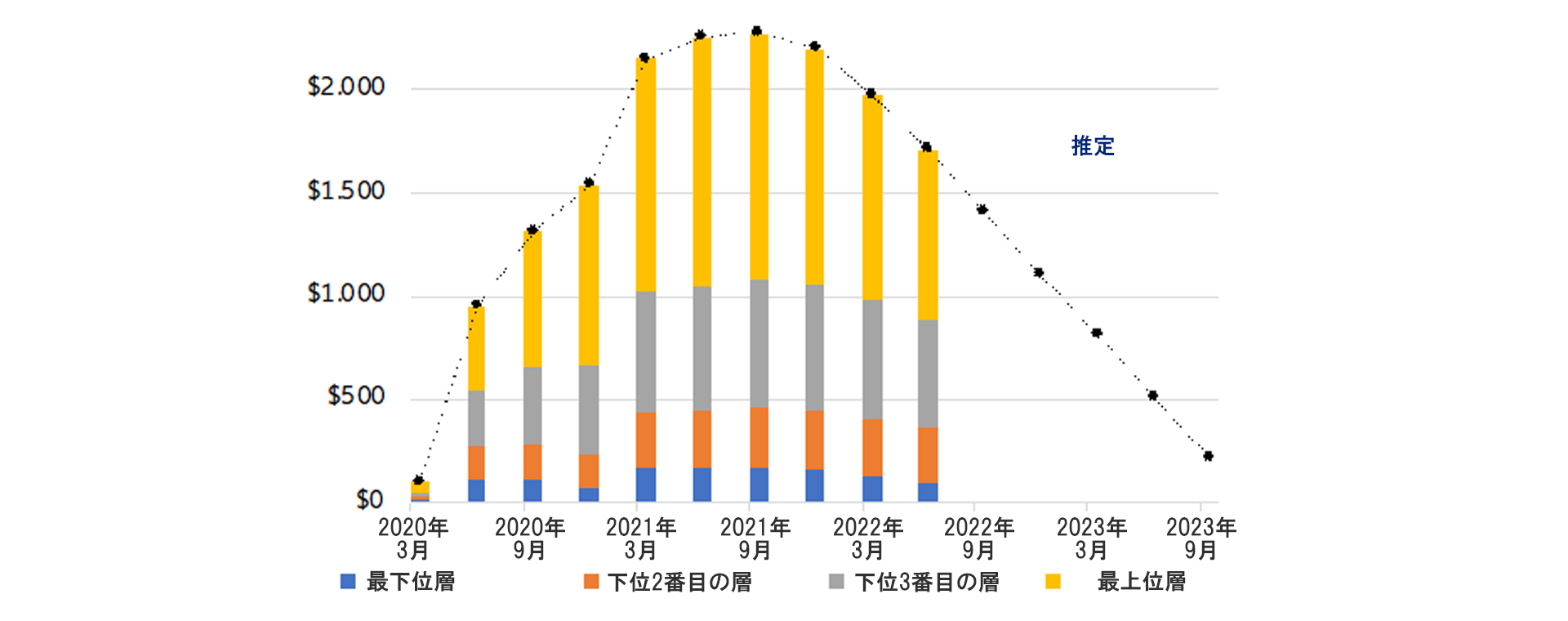

なぜ、このようなことが起こるのでしょうか。成長が相変わらず底堅さを見せている理由の一つは、過剰貯蓄です。パンデミック中、多くの世帯は政府からの給付金や、経済活動の閉鎖により使い道がなかった現金を貯蓄に回しました。連邦準備制度理事会(FRB)の調査と弊社の計算によると、こうした資金は2022年末時点で1.2兆ドルほどに積み上がったとみられます(「今週のチャート」を参照)。

こうした要因を背景に、消費者が物価の高騰について声高に不満を唱えつつも、実質支出を拡大させる余裕がまだあるという奇妙な環境が出現しました。このようなダイナミクスは、成長とインフレを同時に下支えする役割を果たしていますが、今年後半に貯蓄が通常の水準にまで下落すれば消滅するものと思われます。

今週のチャート

出所: AllianzGI - Global Economics & Strategy; Federal Reserve 2023年3月7日

来週を考える

今週の経済カレンダーはゆっくりしたスタートで、月曜日は主要な経済指標の発表はありません。しかし、すぐ後に興味深い動きが控えています。

最初の動きは、火曜日の中国の経済指標の発表です。中国は、ゼロコロナ後の経済再開が多くのアナリストの予想より早く進みました。政府がほとんどの制限を撤廃した12月以降、地下鉄の利用者数、道路の混雑状況、空の旅、石炭消費量、鉄鋼生産量といった高頻度データは急上昇しています。しかし、こうしたプラスの動きにかかわらず、中国政府が新たに発表した2023年の成長率目標の「5%前後」という数字は、市場予想の下限でした。そのため、火曜日に発表される中国の固定資産投資、鉱工業生産、小売売上高は、特に大きな注目を集める可能性があります。

火曜日はその後、中国から米国に焦点が移り、投資家は3月20日・21日の連邦公開市場委員会(FOMC)会合前の最後の大きなインフレ指標を消化することになるでしょう。コンセンサス予想では、コアCPIは3カ月連続で前月比0.4%増となる見込みで、物価の底堅さがうかがえます。前年同月比のインフレ率は、5.6%から5.4%に低下するかもしれませんが、一部はベース効果によるものであること、また5.4%でもFRBが目標とする2%の2倍以上の水準であることに留意する必要があります。最近の中古車オークション価格の上昇は、上振れリスクを示唆しています。

欧州の主要イベントは、木曜日のECB決定です。ECBのコミュニケーションに基づくと、50ベーシスポイントの再利上げは織り込み済みのように思われます。重要なのは、ECBがインフレを目標の2%まで下げるための複数回の追加利上げを事前に発表するかどうかです。速報値では、ユーロ圏の2月のインフレ率は前年同月比8.5%上昇となり、コンセンサス予想の8.2%を上回りました。金曜日に発表予定の確報値は、8.6%に上昇する可能性があります。

テクニカル要因について

テクニカル要因は強弱まちまちです。成長、インフレ、金利に対する感応度が高まっていることから、FRBの次回の決定まで市場のボラティリティは高止まりする可能性があります。

とはいえ、S&P 500種株価指数は、最近の乱高下にかかわらず200日移動平均線を維持しており、4月に向けて季節要因も有利に働くように思われます。欧州の成長見通しが比較的良好であることから、欧州への資金流入が続いており、循環株と銀行株が活況を呈しています。

逆張りの投資家にとって、状況はまだ有利に見えます。投資信託の現金水準は高く、投資家心理は弱気に傾いており、ヘッジファンドのネットレバレッジは低く、株式へのエクスポージャーを拡大する予定と答えた投資家の割合は過去最少になっています。

皆様の投資がインフレをうまくかわせますように。