サステナビリティデータ:潮目を変える

持続可能な成果と財務的なリターンを結び付けて理解するには、独自開発された堅固なESG1データアーキテクチャが不可欠です。課題は、入手可能な膨大なサステナビリティデータを、すぐに役立てられる洞察に変えることにあります。

要点

- 非財務要素を投資判断に組み込むことが主流になりつつありますが、何を、どのように組み込むかについては、まだ発展途上にあります。

- グローバルな資産運用会社がデータ、投資対象の絞り込み、レポーティングに関する現在および将来のニーズに応えるためには、ESGデータに特化した戦略が不可欠と弊社は考えています。

- 弊社のサステナビリティ・メソドロジーズ・アンド・アナリティクスという専任チームは、公開市場と非公開市場の両方のアセットクラスにおけるデータの選定、集約、実装に伴う課題に戦略的に取り組んでいます。

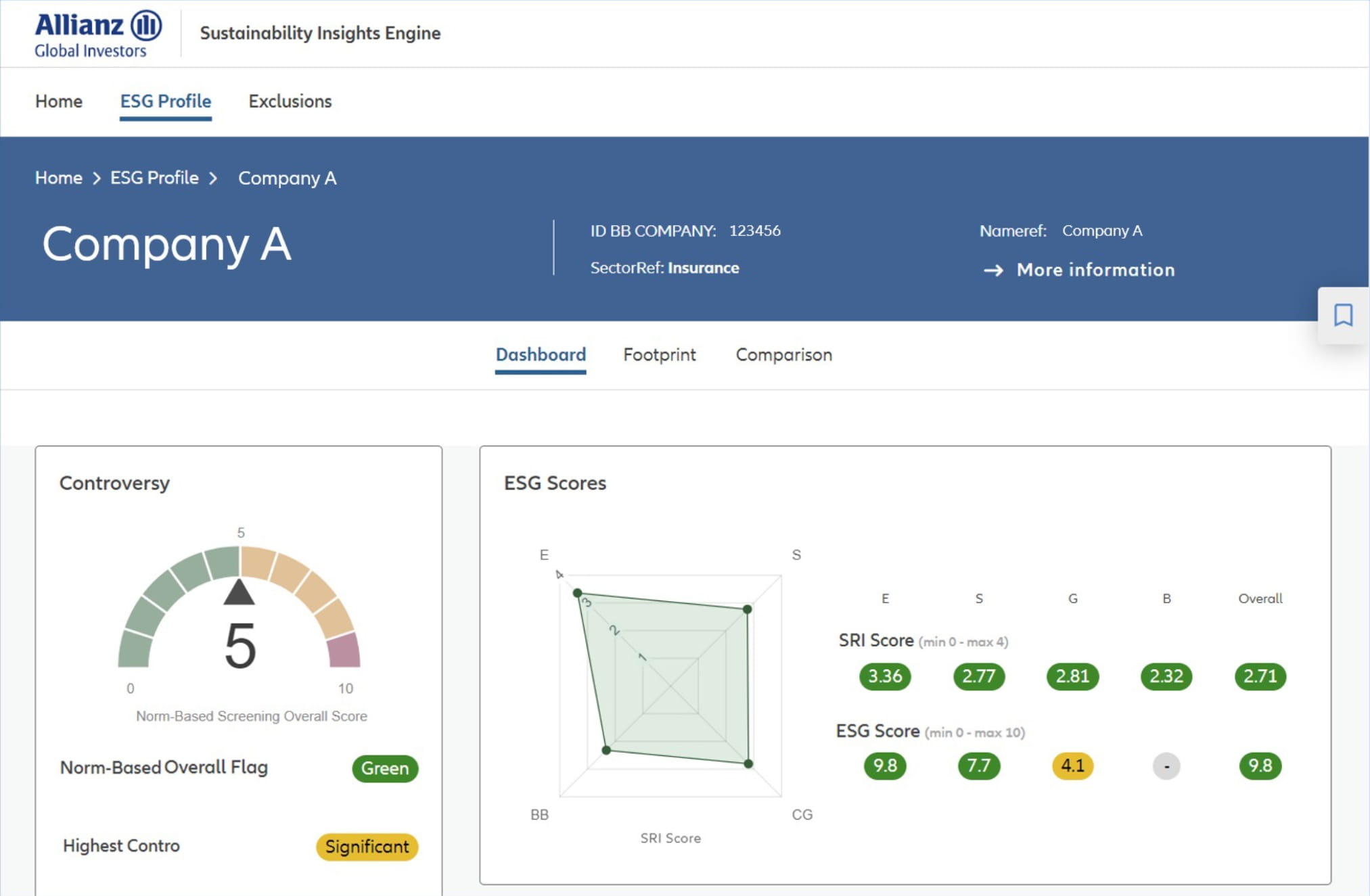

- 「スージー(SusIE)」と呼ばれる弊社の新しい「サステナビリティ・インサイト・エンジン」は、ESGデータをよりよく理解するための独自開発されたデータツールです。

近年、資産運用業界では、環境・社会・ガバナンス(ESG)投資というテーマが大きく成長し、変化しています。投資家の関心の高まりとともに、ESGインテグレーションに対する規制の考え方が進み、新型コロナのパンデミックや地政学的ショックを背景にサステナビリティ投資の再考が迫られています。しかし、この業界はまだ、サステナビリティデータの入手と適用のための最善の方法に取り組んでいません。

ESGデータの管理に特化した思慮深いアプローチがなければ、資産運用会社は大量のデータを扱いきれなくなる恐れがあります。ESGデータ管理が戦略的に不可欠なものになっていることから、アリアンツ・グローバル・インベスターズでは、スコアや格付、重要業績評価指標(KPI)、不祥事・違反といった、膨大なサステナビリティデータを投資家が理解できるように導く専門チームを設けています。

ESG開示が世界的に著しく成長

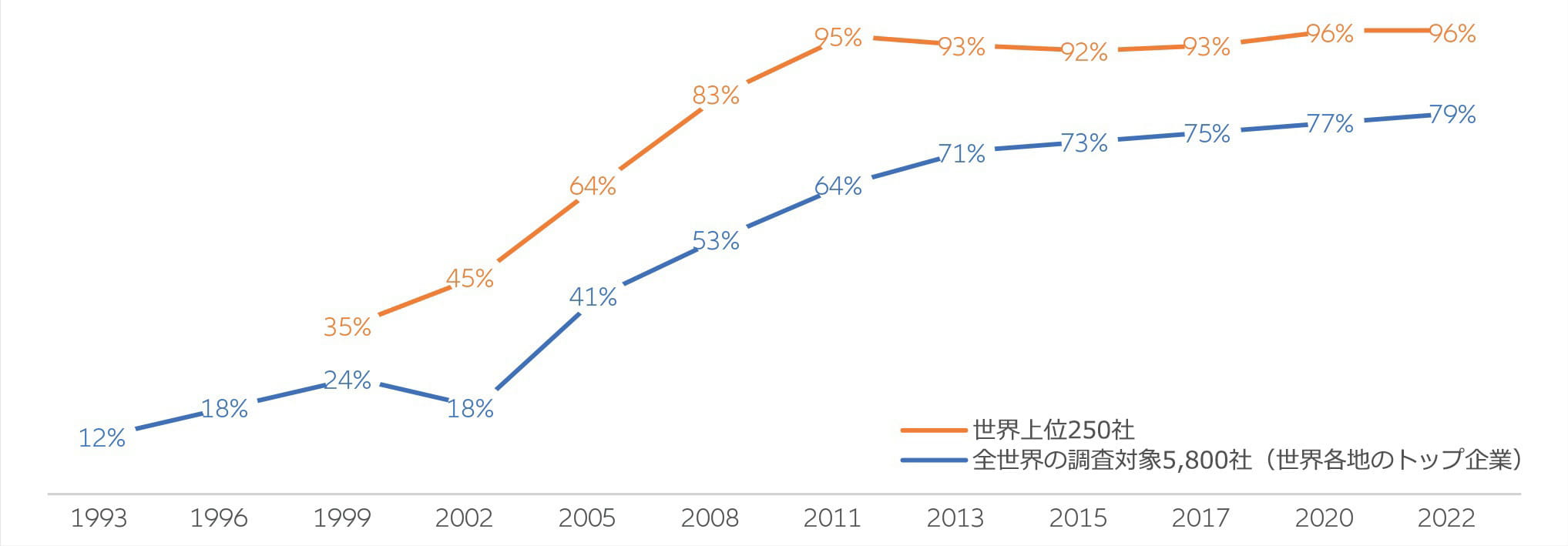

ESG開示はこの数十年で著しい成長を遂げ、いまや世界の大企業のほとんどがサステナビリティ報告を実施するようになっています(図表1参照)。この変化を後押ししてきた2つの大きな要因が、投資家の関心と規制です。

企業は、サステナビリティ報告や企業の社会的責任(CSR)報告に対する投資家の関心に、カーボン・ディスクロージャー・プロジェクト2、グローバル・レポーティング・イニシアティブ3、サステナビリティ会計基準審議会4などの業界団体が提供するフレームワークを通じて対処しています。これらの団体は、企業によるESG開示を促進し、企業が公開すべき最も重要なESG項目について指針を提供しています。

図表1:世界におけるサステナビリティ報告の実施率、1993~2022年

出所: KPMG International5

2つ目の、おそらくより目立つ要因は、近年、資本市場に押し寄せている規制の波です。大陸レベルでも国レベルでも、規制当局は企業によるサステナビリティ情報の開示にさまざまな要件を定めています。その一例が欧州委員会の「主要な悪影響(PAI:Principal Adverse Impact)」フレームワークで、悪影響を及ぼす可能性のある投資についての比較分析を可能にする特定の指標や方法論の使用を義務付けています6。この規制の進化は、特に欧州大陸以外の地域で続くと思われます。

企業によるESG開示の範囲と程度は、今後数年で大きく拡大することが予想されます。たとえば、気候変動に関する報告は、スコープ1と2の排出量にとどまらず、スコープ37、メタン、カーボンオフセット、さらにはガバナンスなど、はるかに幅広い要素へと拡大しつつあります。開示の拡大は、ネットゼロ、タクソノミーとの一致、サステナブル投資の割合8といった項目の定量化に役立つでしょう。提示される情報が増える中、どのステークホルダーも、役に立たない分析に惑わされることがないように、改善と適応を図らなければならなくなります。

過ぎたるは及ばざるがごとし?

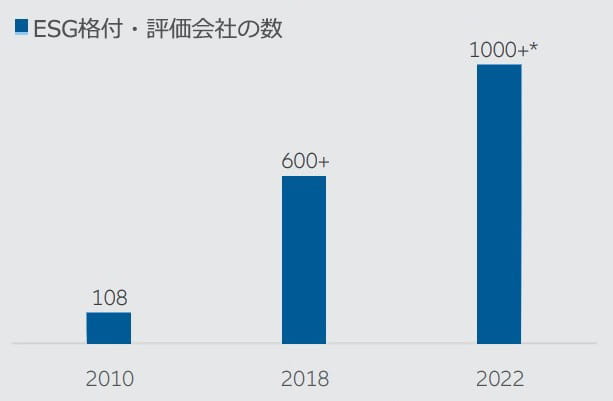

投資家はすでに、現在出回っている大量のサステナビリティデータの扱いに苦慮しており、ソースや方法論の多様化――どちらも、今後数年で爆発的に増えると予想される――が必ずしも役に立っているとはいえません。大きな課題となっているのが、規制を受けていない情報サービス会社から入手したデータです。そのような情報サービス会社は増える一方であり、現在、1,000社を超えると推定されます(図表2を参照)。こうした中、データの収集、解釈、方法論、提供に関してさまざまな基準が存在するようになり、リスク、サステナビリティ、インパクト、不祥事に関する測定指標のアウトプットに差異が生じています。

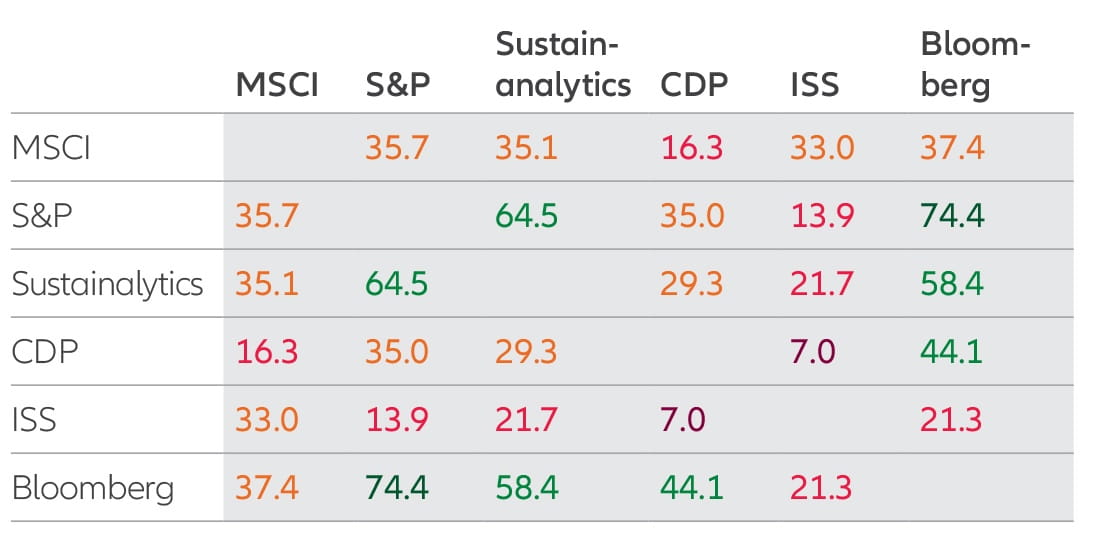

私たちを悩ませるこの複雑さと統一性の欠如は、数値にも表れています。成熟した信用格付機関が提供するアウトプットの相関は少なくとも94%9ですが、大手ESG情報サービス会社が提供する格付の相関は、それよりも低く、ばらつきが多いことが、CFAインスティテュートの2021年の調査から見てとることができます(図表3参照)。

図表2:ESG格付・評価会社の成長

出所: Allianz Global Investors *予測値

図表3:ESG格付の相関(%)

出所: CFA Institute10

サステナビリティデータ専用プラットフォーム「スージー」

財務業界が国際財務報告基準(IFRS)をまとめ上げるまでに数十年を要しましたが、私たちは非財務基準について同じことをその数分の一の時間で達成しようとしています。アリアンツGIでは、サステナビリティには、非常に特殊な専用のデータ選定・集計アプローチが必要だと考えています。

そこで2021年に、サステナビリティ・メソドロジーズ・アンド・アナリティクスというチームを立ち上げ、透明性が高く、堅固なデジタルアーキテクチャの開発を進めました。開発されたこのアーキテクチャが、「スージー(SuSIE)」と呼ばれる弊社の「サステナビリティ・インサイト・エンジン」です。

スージーは、弊社の投資担当者にESG、サステナビリティ、インパクトに関するデータを、関連する視点や見解とともに届ける役割を果たします。スージーには、対象とするデータソースの範囲を決定し、入手したデータを効率的に集計して、市販のフロントオフィスツールに取り込むための堅固なアプローチが組み込まれており、新しいデータの導入、冗長なデータの除去、新しい顧客向け商品との連携をサポートします。一例は、2023年後半にリリースが予定されている、新しいネットゼロ・アライメントツールキットです。

図表4:アリアンツGIのスージーのESGプロフィール見本、保険セクターA社の例

スージーのダッシュボード画面の画像。複数の要素にわたるESGスクリーニングと不祥事スコアを表示。

スージーに用いるデータの範囲の決定方法

弊社では、市場に出回っているさまざまなアプローチの考え方の多様性を重視しており、それがモデルのアウトプットにおける意図しない潜在的な偏りを避けるのに役立っています。しかし、さまざまなソースをどのように扱うかについては規律が必要であり、弊社は情報サービス会社を大きく3つのカテゴリーに分類しています11。

- ジェネラリスト―生データ、ピア分析、ESGスコア、ESG要素の定性的分析など、総合的なESGサービスを提供する企業。

- スペシャリスト―粒度が非常に細かく、特定分野やニッチな分野に特化した情報、視点(小型株、プライベートマーケットなど)、テーマ(生物多様性、社会的インパクトなど)を提供する企業。

- テクノロジー―人工知能や自然言語処理のような代替的なデータ収集技術を利用して、新種のサービスや分析を提供する企業。そうした提供商品・サービスには、フォワード・ルッキングな指標、より幅広い投資可能ユニバースのカバレッジ、ニュースフローのスクリーニング、真に独立した生データセットなどがあります。

ESGテクノロジーを活用した未来に備える

どのテクノロジーにも変化はつきものであり、弊社は、変化への備えも怠っていません。現在、データの進化において次の3つの要素が重要となる可能性が高いと考え、それらの要素を堅固かつレジリエントなESGデータ戦略にどのように組み込むかを定めています。

- 外部から購入したデータに依存している現状から脱却する、データ収集の進化。新しいテクノロジーのおかげで、利用可能な代替的な独立したソースが増え、より多くの視点を取り込むことが可能になります。将来的には、質の高い生データを外部の専門家の見解で補完するハイブリッドモデルが考えられます。

- 膨大なデータに対処する強力なエンジンと効率的なデータ処理。これには、個別のソースに対してクレンジングや照合、計算を実施し、一貫性のある標準化されたデータセットに変換・区分する作業が含まれます。より粒度の高いE、S、Gそれぞれの評価基準は、投資判断と資産配分に役立つ情報をもたらし、顧客報告に関する期待要件を満たします。

- 新しいテクニックを生かしたリスク評価。現在は公式な報告書からのデータ抽出が主流ですが、新しいテクノロジーを企業のバリューチェーン全体に適用することで、重大なリスクに対するより詳細で予測的な理解が可能になります。個別の非財務リスクの測定基準を充実させることは、投資におけるこれらのリスクの分散に役立ちます。

ESG情報収集・分析の今後の進化

1 ESG=環境・社会・ガバナンス

2 Carbon Disclosure Project – www.cdp.net/en

3 Global Reporting Initiative – www.globalreporting.org

4 Sustainability Accounting Standard Board – www.sasb.org

5 出所:KPMG Survey of Sustainability Reporting 2022, KPMG International, September 2022. 全世界の調査対象5,800社(世界各地のトップ企業)は、世界58の国・地域それぞれにおける売上高上位100社、計5,800社を表します。世界上位250社は、2021年のフォーチュン500のランキングに基づく、世界の売上高上位250社を表します。

6 他の例には、EUの非財務情報開示指令2014/95/EUとコーポレート・サステナビリティ報告指令案があります。

7 スコープ1、2、3は、温室効果ガス排出量のさまざまなカテゴリーであり、スコープ3には、顧客が企業の製品を使用することで生じる排出量が含まれます。 https://www.weforum.org/agenda/2022/09/scope-emissions-climate-greenhouse-business/

8 EUサステナブルファイナンス開示規則の定義により、「サステナブル」とみなされるファンドの割合

9 24業種400社を対象とするスタンダード・アンド・プアーズ、ムーディーズ、フィッチレーティングスの長期債格付に関するリサーチによる。Kevin Prall, “ESG Ratings: Navigating Through the Haze,” blog posting at CFA Institute, 10 August 2021.

10 24業種400社のESG格付に関するリサーチによる。Kevin Prall, “ESG Ratings: Navigating Through the Haze,” blog posting at CFA Institute, 10 August 2021.

11 将来的には、パブリックなソースやNGO、ジェネラルあるいはスペシャリストのプレスリリース、業界団体といった、契約によらないデータソースや非公式のデータソースからなる第4のカテゴリーを設けることを考えています。