Navigating Rates

明るい希望:景気後退が経済と投資家のリセットを促す可能性

足元の指標は比較的良好に見えるかもしれません。しかし、弊社の見通しでは、今後数カ月間における米国と欧州の景気後退入りが非常に現実的となっています。それは投資家にとって悪いニュースでしょうか。景気下降局面は短期的に課題を生じさせますが、持続的なインフレを抑制し、投資家に新たなエントリーポイントの可能性を提供するのには必要なことかもしれません。

要点

- 今のところ市場は景気後退を想定していないかもしれません。しかし、弊社は米国と欧州が年内か来年初めには景気後退入りする兆しがあると考えています。

- 物価圧力の根強さが明らかな中、持続する循環的なインフレを抑え込みインフレ目標に近づけるべく、各国中央銀行は長期にわたり金利を高めに維持しており、景気下降局面は避けられないかもしれません。

- 景気後退は金融市場に課題をもたらす一方で、一般的にリスク資産は景気下降局面にアウトパフォームし始めることから、機会を提供してくれる可能性もあります。

- 米国と欧州では金利のピークを探る展開となる中、アジアの各国中央銀行は今後数四半期以内に利下げを開始すると弊社は予想します。

景気後退の見通しは歓迎すべき話題ではないかもしれません。景気後退は、マイナス成長が2四半期以上連続することと公式に定義されますが、企業経営を圧迫し、失業者を増加させ、金融市場に影響を与える可能性があります。しかし、新型コロナウイルスのパンデミックとウクライナ戦争の長引く余波を経て、主要国経済のリセットのためには景気後退は避けられない、そして必要なものではないかと弊社は考えます。明るい話題もあります。株式市場のバリュエーション調整が進み、経済が回復し始めれば、投資家にとって下降局面がエントリーポイントとなる可能性があります。

投資家が備えるべきはソフトランディングか乱高下か?

弊社は基本シナリオで、米国と欧州が年内か来年初めには景気後退入りすると予想しています。

足元の経済指標は比較的良好に見えます。米国、ユーロ圏、英国、中国の購買担当者景気指数はいずれも低下していますが、まだ差し迫った景気後退の兆候は示していません。その一方、米国、ユーロ圏、英国のヘッドラインインフレは、予想外に早く低下しています。これらの要因を分析して、投資家が主要国経済は景気後退を避けられるかもしれないと考えてもやむを得ません。このことは、少なくとも部分的に、今年に入り株式市場が堅調であることや債券利回りが比較的安定していることの要因となっています。足元の市場では、上昇してきた株価が反落し、米長期国債利回りは数年ぶりの高水準へと上昇しました。

弊社は、注意が必要かもしれないと考えています。世界経済は、短期的な堅調さと中期的に拡大する脆弱性との間で微妙なバランスを保っています。

物価圧力は緩んだかもしれませんが、コアインフレ(年率換算)は各国中央銀行の目標値2%を大幅に上回っています。また、ウクライナ戦争やエルニーニョ現象などのさまざまな要因が食料やエネルギーの供給に及ぼす影響により、ヘッドラインインフレは高止まりする可能性があります。各国中央銀行は、金融緩和を行う前に、物価上昇の鈍化を示す確証を得ようとするでしょう。短期金融市場は、米連邦準備制度理事会(FRB)が現在の5.25%~5.50%の水準を超えて政策金利を引き上げ、その後2年以内に4%まで引き下げる可能性は予想していません。弊社では追加利上げがあり得ると見ています。しかし、景気減速が顕在化する前に、2024年内の小幅利下げを市場が織り込み始めるかもしれないと弊社は考えます。政策当局は、長期にわたり金利を高めに維持することで、インフレが持続的に目標内に収まり、経済へのダメージが比較的少ない、いわゆるソフトランディングの実現を期待するでしょう。実際のところ、その結果に導くのは至難の業でしょう。歴史的に見て、中央銀行がインフレを抑制するために金利を高水準に引き上げた場合、残念ながら必ずといっていいほど景気後退が起こっています。

むしろ景気過熱のリスクを軽減する圧力制御弁として、景気後退を捉えるのが良いかもしれません。景気後退は、リスク資産復活への道筋をつけてくれる点において、投資家にとって重要です。

投資家は景気後退を恐れるべきか?

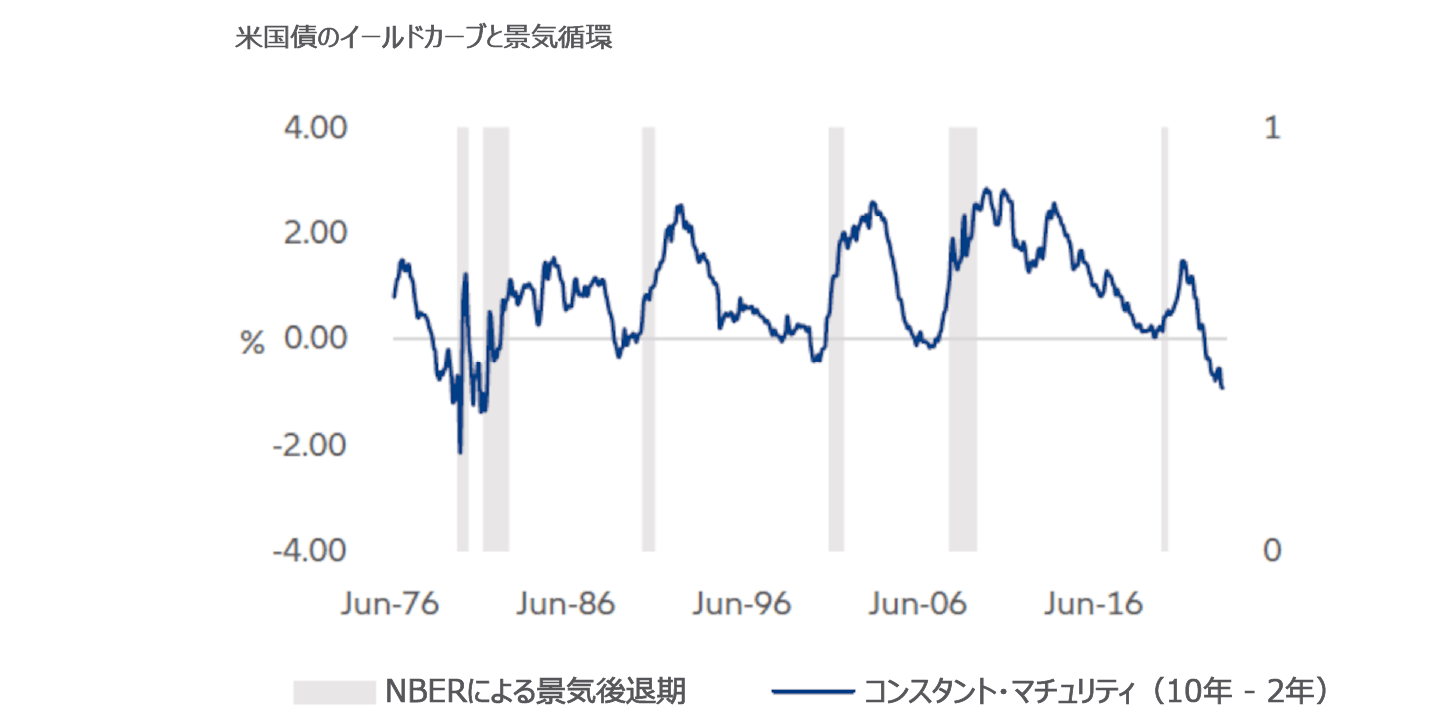

さまざまな先行指標が、弊社の景気後退の見通しと一致しています。おそらく最も重要なものは、イールドカーブの逆転(逆イールド)です。これは珍しい現象で、同じ信用リスクの長期債よりも短期債の利回りの方が高い状態のことです。言い換えると、投資家は経済情勢の悪化による長期金利の低下を予想しているということです。米国債の逆イールドは、この世界最大の経済大国において、繰り返し景気後退の前兆となってきました(図表1を参照)。ただし、その後に来る景気下降局面の正確なタイミングはさまざまでした。

図表1:過去に繰り返し米国の景気後退の前兆となってきた逆イールド

注:SD = 標準偏差。直近の逆イールド発生時期(2022年7月)、過去の平均リードタイム(15カ月)、過去のリードタイムの標準偏差(7カ月)に基づき景気後退期を推定。

出所:Allianz Global Investors Global Economics & Strategy, Bloomberg, Refinitiv (2023年8月1日現在)

一体どのような景気後退が見込まれるのでしょうか。

起こり得る景気下降局面の期間や程度をデータから判断するのは時期尚早です。しかし、ソフトランディングまたはノーランディングで経済が底堅さを維持するコンセンサス・シナリオよりも、景気後退の可能性の方が高いと弊社が考えるのには、いくつか要因があります1。金利が長期に高止まりし、そのため経済成長が減速する可能性は、最近の堅調な米小売統計や、賃金圧力が継続する兆候によってさらに高まりました。ムーディーズが複数の中堅米銀を格下げしたこと2は、2023年の初めに同セクターが課題に直面した後も、金融不安の再燃リスクがあることを改めて認識させました。もう一つの要因は、価格上昇期が終わりを迎え、減速しつつある不動産市場です。不動産価格が想定以上に早く下落した場合、市場の予想を上回る顕著な景気減速が起こる可能性があります。

景気後退に直面して投資家は何をすべきか、以下の点を検討してください。

- 辛抱強く待つ:景気後退で投資家はしばしば忍耐を求められます。景気循環の転換点におけるリスク管理の方法も検討しておきましょう。景気後退は、経済成長が減速し、やがて縮小することから、中期的に企業に課題を突き付けます。このようなシナリオは、株式にとって一般的にはマイナスですが、優れた耐性を持つ企業は成長が可能でしょう。

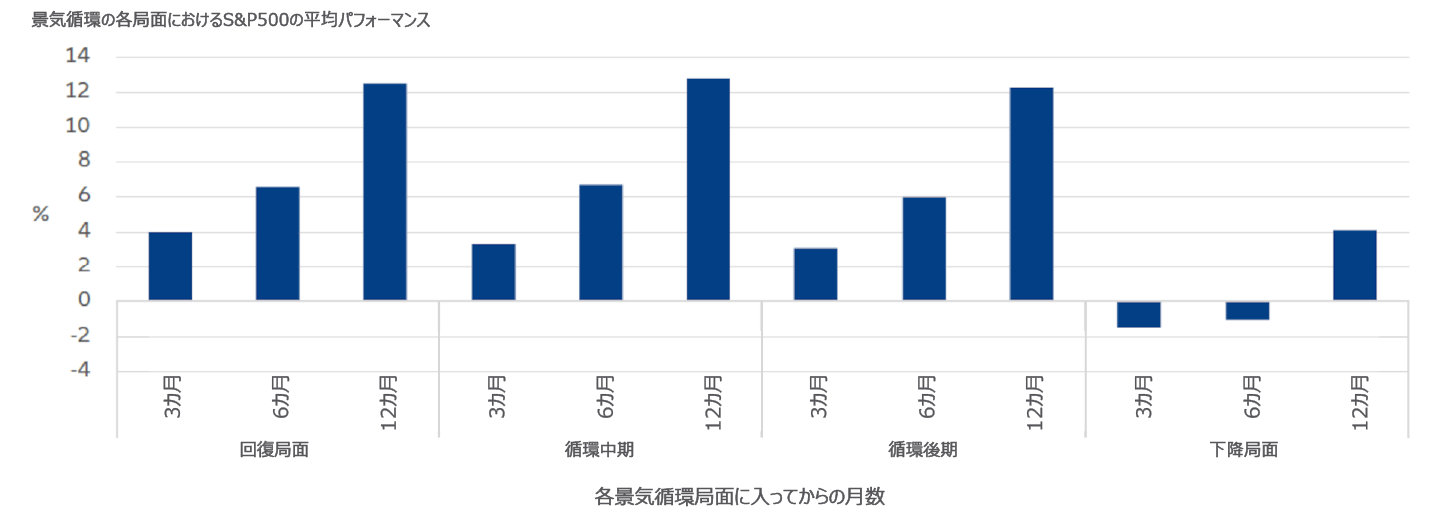

- 業績チェックを怠らない:景気下降局面はポートフォリオに銘柄を追加するチャンスとなり得ます。一般に業績予想は景気下降局面に底を打ちます。たとえ市場が悲観的であっても株価は「不安の壁を登る」ため、そこが投資家にとって潜在的なエントリーポイントである可能性があります。当初は価格が下落した株式などのリスク資産は、投資家が将来の景気回復期待に注目し始めることから、(景気後退前よりもむしろ)景気後退の最中にアウトパフォームし始めるのが普通です(図表2を参照)。

- リバランスに注意する:現時点で、景気循環の影響を調整したシラーPER(株価収益率)で測定した米国株のバリュエーションの一部は、歴史的な基準からは割高に見えるかもしれません。景気後退はバリュエーションのリバランスに役立ち、潜在的な買い場となり得ます。

- 金利を注視する:FRBによる現在の利上げ局面は最終段階に近づいており、米国債市場でデュレーションリスクを取る、すなわちポートフォリオの金利感応度を高める余地があると弊社は考えます。

図表2:一般に景気後退局面の後期に見られる株価回復の兆し

出所:Allianz Global Investors Global Economics & Strategy, Refinitiv Datastream。2020年1月現在。新型コロナウイルスのパンデミック後の景気循環は従来とは異なっており、これ以降の結果は意図的に表示していません。過去のパフォーマンスは、必ずしも将来の結果を示唆するものではありません。予測は、必ずしも将来の結果を示唆するものではありません。

デカップリング:アジアと欧米の乖離

クリスティアン・タントノ

アジア・パシフィック, シニアエコノミスト

米国と欧州では、金利がどこでピークをつけるかに市場の注目が集まっています。一方で、アジア各国の中央銀行は、鈍化する経済成長を支えるために今後数四半期以内に利下げを開始すると、弊社は予想します。事実上、持続的なインフレと闘い続ける米国と欧州の政策当局から「デカップリング」することになります。

アジアの中央銀行が利下げを行う理由は、大きく次の3つが考えられます。- 世界経済の成長鈍化。世界的な成長率の低下により、アジアの財・サービスへの需要が減退しています。国内の個人消費も、新型コロナウイルスからの回復期に急増した後は減少しています。金利の低下は融資の伸びを支え、現地通貨安をもたらし、現地の企業活動の促進と輸出業者のマージン押し上げに役立つはずです。

- インフレ率の低下。アジア各国は、パンデミックの発生を受けてもそれほど大きな財政・金融面の景気刺激策を講じませんでした。このため、アジアでは米国や欧州よりも早くインフレ率が低下しています。実際に、中国経済は今年7月に消費者物価が2021年2月以来初めて下落し、デフレに陥りました。

- 実質金利の上昇。インフレ率の低下を考慮すると、実質金利は実質的に上昇しています。そのため、各国中央銀行は、単に実質金利を安定させるために金利を引き下げる必要があります。

金利の低下は、消費者や企業の借入コストを減らし、利用可能な資金を増やすことで、経済の成長を下支えするはずです。

投資家にとってアジアの金利低下が意味するものは?

弊社は、ディスインフレと、アジアの中央銀行によるFRBの利上げサイクルからのデカップリングが見込まれることから、アジアの現地通貨建て債券には投資妙味があると考えます。しかし、FRBの利上げサイクルが完全に終焉するまでは、アジア通貨と現地通貨建て債券は米ドル高の圧力を受け続ける可能性が高いため、タイミングが重要となります。

株式市場では、輸出依存度が低い日本、インド、インドネシアなどの国は、中央銀行による利下げの開始または低金利の維持が見込まれることから、潜在的バリューがあると弊社は考えます。また、中国政府の予想を上回る景気刺激策により、中国で長期的な戦略的機会が得られる可能性があります。

1 Investors least bearish since February 2022 - BofA

, Reuters, 15 August 2023

2 Moody's downgrades US banks, warns of possible cuts to others, Reuters, 8 August 2023