リセットに備える

債券市場が長く続いてきた経済成長志向の環境からインフレ重視の環境への移行によって混乱する中、投資家の決意が試されています。どのように債券への配分をリセットしてポートフォリオのポジショニングを取るべきかを解説する全4回にわたる記事の第1弾として、本記事ではボラティリティに備える方法を探ります。

要点

- 投資家は、債券市場において進んでいる不安定なレジームチェンジ―成長志向からインフレ志向への転換―に適応しつつあります。

- 政策当局にとっての最大のテールリスクは引き続き成長ではなくインフレであるという連邦準備制度理事会のメッセージを受け、足元の債券価格はさらに下落しています。

- 債券市場が不安定な中、現物債に、金利とスプレッドのボラティリティから身を守るのに役立つ先物やオプションを組み合わせる戦略が考えられます。

- 変動利付債は、クレジットへのエクスポージャーを取りたい投資家にとって、金利上昇に対するより良いプロテクションをもたらします。

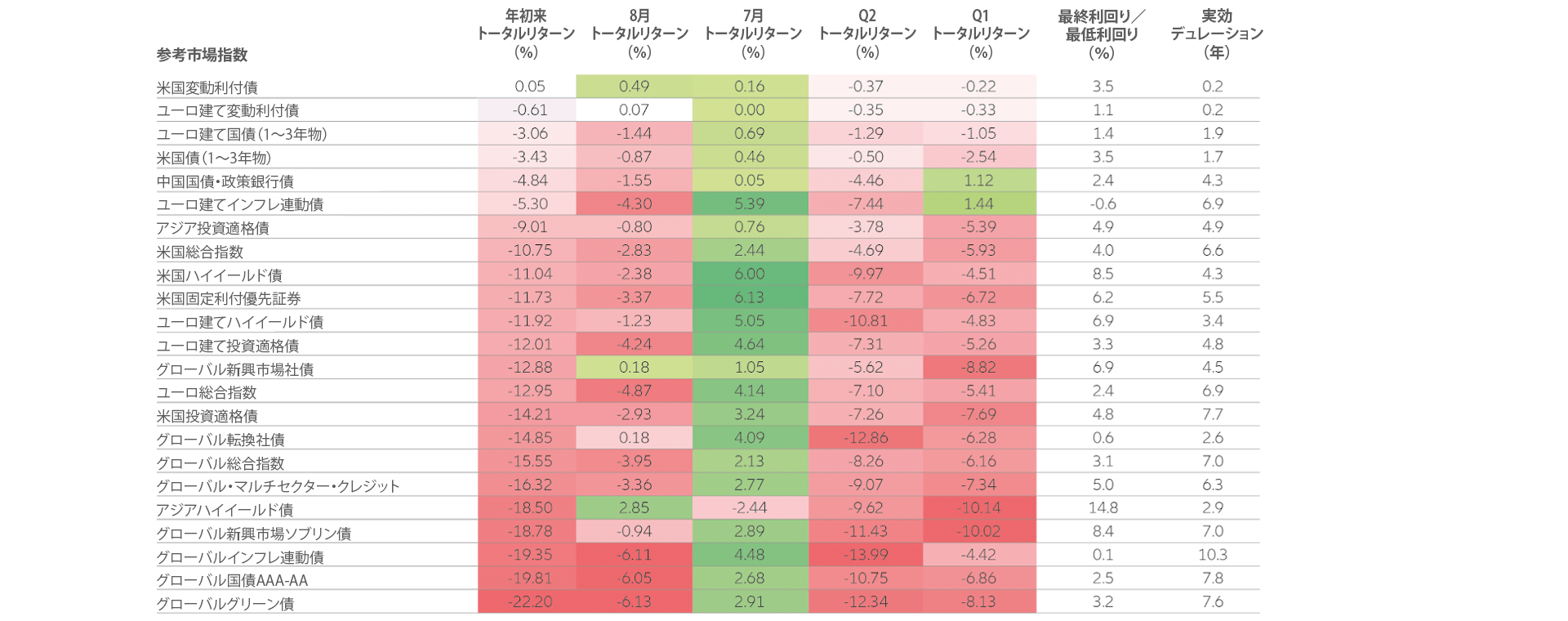

2022年は、債券市場におけるレジームチェンジの年として記憶されることになるでしょう。先進国は、1970年代のオイルショック以来となる高インフレショックの局面に入りました1。インフレは1990年代後半以降、それほど注目されていませんでした。しかし2022年に入り、政策や市場が物価上昇を目の当たりにする中で再び注目を集めています。一部の人々には経験したことのないレジームのように感じられる状況への回帰により、債券指数は歴史的な大損失に見舞われています。投資家に少なくとも何らかの避難先を提供することができた公募債市場は、ほぼゼロでした(図表1を参照)。

この暴落は、多くの投資家にショックを与えています。投資家の多くは、市場において金利の上昇(または低下)と、経済産出量や雇用の増加(または減少)が連動する過去20年のトレンドに慣れきっていました。そのような成長志向のレジームでは、比較的安全とみなされている債券が一般に、リスクの高い資産に対して良いヘッジの役割を果たします。対照的に、現在の環境は、インフレ恐怖が支配的で、金利を押し上げていた2000年代以前の状況と似ています。今と同じく当時も、債券と株式の見通しは消費者物価が下がり金融緩和が進むと明るくなる一方、インフレと金利が上昇すると悪化します。

では、債券市場に避難先がほとんどない中で、投資家はどこに今後の道しるべを求めればよいのでしょうか。

悪いニュースは、現在のインフレ重視のレジームの中心部では、この不安定なサイクルがいつ、どのように転換するかを判断するより良い手がかりとなるような変化がここ数カ月、ほとんどなかったということです。この段階で、経済や政策の行方を絞り込むことは難しいでしょう。一方、良いニュースは、周縁部では、債券への配分をリセットして、2022年末までのポートフォリオのポジショニングを取る上で役立つ4つの魅力的なテーマが浮上していることです。今後の一連の記事では、これらのテーマを考察していきます。手始めに、本記事では投資家が市場のボラティリティから身を守る方法を取り上げます。

図表1:揺れ動く債券市場

出所:ブルームバーグ。ICE BofAおよびJPモルガン各種指数。アリアンツ・グローバル・インベスターズ。2022年8月31日現在のデータ。指数のリターンは、ユーロ建ての指数を除き、米ドル(ヘッジなし)換算したもの。最低利回りは、「コール償還」(満期より前に予め決められた時点で任意に償還される)が可能な社債の最終利回りを下方調整して算出。実効デュレーションは、これらの「コールオプション」の影響も考慮しています。過去のパフォーマンスは、将来のリターンを予測するものではありません。指数採用銘柄については、本記事の末尾の開示事項をご覧ください。

2022年:忘れるべき1年か、リセットの1年か?

こうした債券市場の巨額の損失の内容は、1年のうちに若干変化しています。第1四半期のドローダウンは主に、金利上昇に対する債券の感応度を示す「デュレーションリスク」から生じていました2。比較的安全な国債と、リスクの高いソブリン債と社債の利回りは、並行して上昇しました。第2四半期は、信用リスクが上昇したとの認識から、さらに損失が拡大しました。信用スプレッドと呼ばれる、安全な債券とリスクの高い債券の利回りの差は、安全な債券の利回りが低下し、高リスク債券の利回りが上昇を続ける中、拡大し始めました。

債券市場はその後、7月から8月半ばまで急激に上昇し、つかの間に一息つきました3。今年前半の展開を逆にたどる格好で、まずデュレーションリスクが7月に低下しました。景気後退(リセッション)入りの可能性が高まるにつれ、市場は利上げ予想を下方修正したため、債券利回りの下落幅が拡大しました。8月前半はある意味、第2四半期とは正反対の動きを見せました。投資家が高リスク債に対して要求する利回りプレミアムが下落する中、スプレッドは年初来の拡大分を半分以上戻しました。

しかし、8月後半になると状況は一転し、今回はデュレーションとスプレッドリスクの両方により、債券価格が再び下落しました4。特に大きなきっかけとなったのが、中央銀行関係者が集まる毎年恒例のジャクソンホール会議で、米国連邦準備制度理事会のパウエル議長が行った講演でした。パウエル議長からのメッセージは明確で、政策当局が現在懸念している最大のテールリスクは引き続き、成長ではなくインフレであり、そのため米国の金利がかなり長い間高止まりする可能性があるとするものです。

現在のレジームがもたらしたもう一つの結果であり、今年のグローバルな債券ポートフォリオのパフォーマンスにかなり持続的な影響を与えているのが、ほぼすべての通貨に対する急激なドル高です。ドルベース(ヘッジなし)で見たグローバル債券指数のマイナスのトータルリターンの相当部分は、ドル高によるものでした。これは、ドル以外の通貨建てで発行されたインデックス債は、ドル換算した場合、失う価値がより大きくなるためです。予想されたとおり、対ドル為替変動をヘッジするためのコストも急激に上昇しており、特に、ドル建て資産を継続的に自国通貨で再評価しなければならない非ドルベースの投資家にとってはその負担が大きくなっています。

金利とスプレッドのボラティリティから身を守る方法

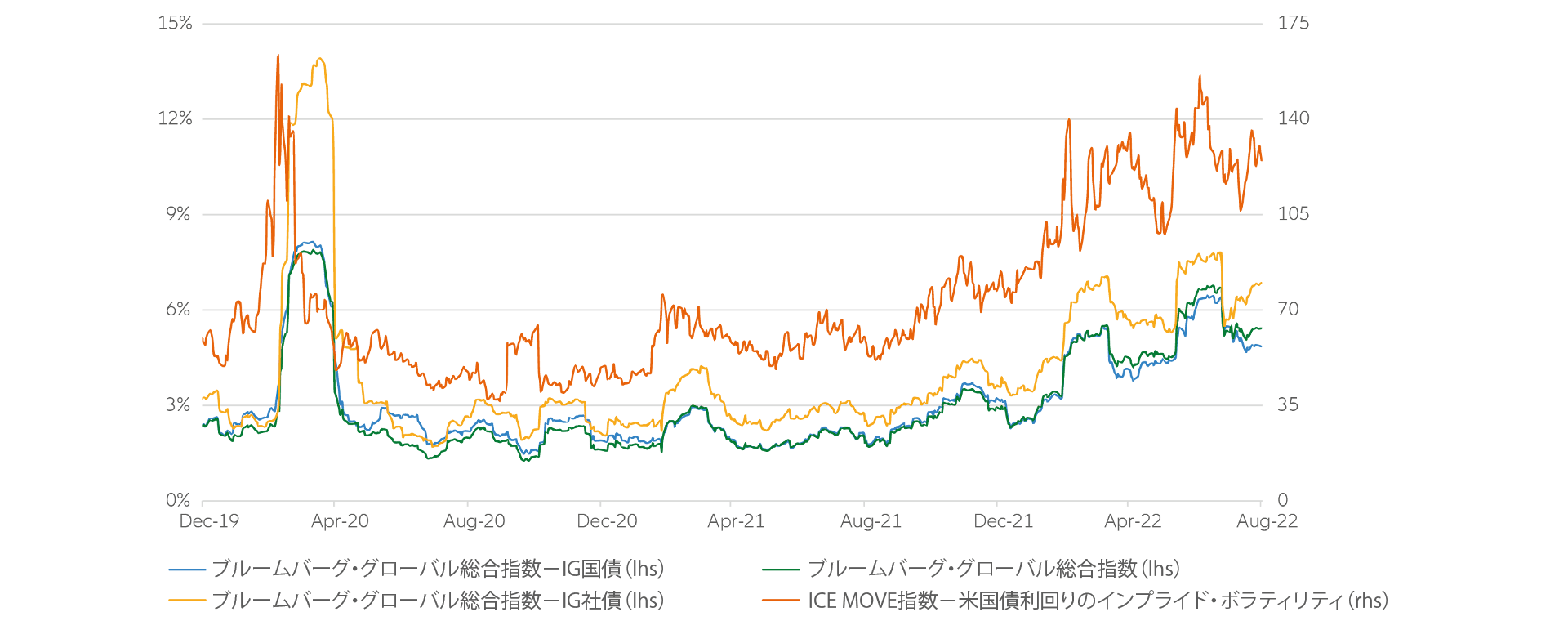

債券市場のボラティリティは依然として高く、しかも非常に不安定です。債券の予想ボラティリティと実現ボラティリティの指標は、直近の7月のピークからは低下しています5(図表2)。しかし、8月末時点で1カ月オプションから算出された米国債の利回りのインプライド・ボラティリティは、2022年初頭に比べると50%も高く6、投資適格のグローバル国債の1カ月の実現ボラティリティも同様でした。同様の格付の社債を含むベンチマーク債の回復は、夏の終わりの時点でいっそう遅く、1カ月の実現ボラティリティは1月時点に比べおよそ90%も上昇していました7。

予想ボラティリティと実現ボラティリティのどちらの指標もU字型カーブを描いており、まだタイトなレンジで安定していないことを物語っています。言い換えると、債券ボラティリティのボラティリティも高止まりしているということです。さらに、社債のボラティリティと国債のボラティリティの連動性が目に見えて乖離している兆候があります。これも、ボラティリティが金利だけでなく、スプレッドに対する市場の反応から生じていることを物語っています。

これらの投資適格ベンチマーク債の実現ボラティリティの上昇幅は、適格資産も高リスク資産も一様に極端な流動性の縮小に襲われた2020年の市場暴落時の方が大きかったとはいえ、今年の投資適格債のボラティリティは2008~2009年の世界金融危機に記録したピークを上回っています8。リーマン・ブラザーズ破綻後の債券ボラティリティは、デフォルトリスクの急上昇と金利の低下を背景に、信用スプレッドに大きく影響されました。しかし、今回は違います。市場は、金利リスクと信用リスクの高まりに対処する必要があります。

図表2:投資適格債の実現ボラリティ(過去30日)と米国債のオプションから算出されるインプライド・ボラティリティ(向こう30日)

出所:ブルームバーグおよびICE BofAの各種指数。アリアンツ・グローバル・インベスターズ。2022年8月31日現在のデータ。指数のリターンは米ドル建て(ヘッジあり)。実現ボラティリティ(過去30日)は、年換算されています。IGは投資適格債、lhsは左軸、rhsは右軸を意味します。右軸は、MOVEの数値を表します。MOVEは、2年、5年、10年、30年物の米国債先物の1カ月オプションの今後30日間のインプライド・ボラティリティを標準化してイールドカーブで加重した指数です。MOVEの数値の上昇は、オプション価格の上昇を意味します。過去のパフォーマンスは、将来のリターンを予測するものではありません。指数採用銘柄については、本記事の末尾の開示事項をご覧ください。

予測不能なインフレと金利の上昇

多くのことはインフレ次第となるでしょうが、インフレはあまりにも高止まりしており、サプライチェーンの乱れや労働市場、地政学的混乱により予測することが難しい状況です。住宅などの金利敏感セクターの外部では、家計や企業、国家財政への二次的なダメージのほとんどは、借入コストではなくインフレから生じています。7月の米国のヘッドライン・インフレ率のように、たとえインフレ率が前月比で横ばいになり始めても、まだ長い道のりが待っています。前年同月比のインフレ率が1桁台前半に近付くには、さらに何度も連続して前月比がゼロ以下になる必要があります。パンデミックによる経済活動の停止のような劇的なデフレショックがない限り、インフレがそれより早く収束することはないでしょう。

各国中央銀行は、何かが「壊れる」まで、総需要を減少させるために金利の引き上げを続ける構えのようです。そうした事態はまだ起こっていません。米国と欧州における失業率は、記録的な低水準にとどまっており、さらに数ポイント上昇しなければ、GDP成長と経済活動の指標のテクニカルな縮小以上のリセッションにはならないでしょう。どの時点で、金利決定においてインフレ懸念よりもリセッション懸念に重きが置かれるようになるかは分かりません。政策当局も先行きについて定かではなく、フォワードガイダンスを放棄して、データ次第で対応するアプローチを取っています。市場は、態度を明確にしない政策スタンスに慣れておらず、主要統計の発表や政策決定の前後にボラティリティが再び過去最高を記録する可能性は十分にあります。

信用不安の兆候

不安定な時代に対処するためのアイデア

長期保有の投資家にとって、債券への配分による歴史的な評価損はこれまでのところ、原因が広範なデフォルトの発生ではなく金利とスプレッドにあるため、特にいらだたしいものとなっています。けれども、高インフレは、資金の避難先としてキャッシュを選ぶと非常に高くつくことを意味します。では、何を頼りにすればよいのでしょうか。

満期までの期間の短い高格付の国債と社債は一つの選択肢ですが、イールドカーブの短期部分が短期金利のターミナルレートのリプライシングによるさらなるショックの影響を受けやすい状態であることから、ポートフォリオのボラティリティ緩和には、あまり役に立ちそうにありません。

まだポートフォリオにおいてベータを積極的に増やす時期ではないため、弊社では、短期の固定金利の現物債と、金利やクレジットデリバティブ指数に対する先物やオプションの組み合わせを検討する価値があると考えています。この組み合わせは、金利とスプレッドのボラティリティを抑制するのに効果的となる可能性があります。ただし、こうしたヘッジ戦略はキャッシュ支出とパフォーマンス費用が必要となる可能性があることに注意が必要です。また、ポートフォリオの保有資産と利用可能なヘッジ手段の構成要素が一致しないこともあります。ヘッジポジションがポートフォリオに含まれる現物債の損失の一部しか相殺できない、あるいは損失を膨らませることもありうるため、積極的にヘッジを管理することが重要となります。

現物債への配分のもう一つの選択肢は、変動利付債です。変動利付債は年初来、他の債券市場をアウトパフォームしています。主に投資適格格付の金融機関と企業が発行したいわゆるフローターは、短期ベンチマーク金利を追う形で定期的に変動するクーポンを提供します。フローターはまた、信用リスクによるフローター価格の下落の可能性を補償するために、参照金利を超えるイールドプレミアムが設定されています。これにより、クレジットへのエクスポージャーを取りたい投資家は、金利上昇に対してより良いプロテクションを得ることができます。なお、フローターの利回りは、固定利付社債の利回りよりも低くなる傾向があることに留意する必要があります。フローターの利回りが固定利付社債に追い付き始めるまで、数回の利率引き上げが必要となります。また、経済見通しや債券発行体の信用力が低下すると、フローターの価格が下落する可能性もあります。

現在の市場のボラティリティが和らぐ兆しが全く見られない中、投資家は、インフレ重視のレジームへの移行下で続く不安定な状況からポートフォリオを守る方策を検討した方がよいでしょう。

2) デュレーションの損失は、2種類のリスクを反映しています。金利上昇局面では、市場利回りを下回る債券を保有することの機会費用が大きくなりますが、それは、そのような債券は、同種の新規発行の高利回り債券よりもキャッシュフローが小さく、その分、高利回り資産に再配分できる(再投資リスク)ためです。また、何らかの理由で満期前に売却しなければならない場合(売却リスク)、買い手は満期時に債券の額面金額よりも低い金額を支払うことになり、金利上昇の結果、類似の債券が提供する高い固定金利に見合うように、債券のイールドプレミアムを押し上げることになります。

3) 出所: Bloomberg, ICE BofA and JP Morgan indices, Allianz Global Investors. Data as at 31 August 2022

4) 出所: Bloomberg, ICE BofA and JP Morgan indices, Allianz Global Investors. Data as at 31 August 2022

5) 出所: Bloomberg and ICE BofA indices, Allianz Global Investors. Data as at 31 August 2022

6) 出所: Bloomberg and ICE BofA indices, Allianz Global Investors. Data as at 31 August 2022

7) 出所: Bloomberg and ICE BofA indices, Allianz Global Investors. Data as at 31 August 2022

8) 出所: Allianz Global Investors calculations based on Bloomberg and ICE BofA indices