鉱物商品価格入門:銅

銅は、世界で最も広く採掘されている金属の一つであり、生産量は鉄とアルミニウムに次ぐ多さです。銅の魅力は主に、電気と熱両方の伝導性に優れていることと、その抗菌性にあります。

要点:

- グローバルなトレンドは、銅の需要が今後数年にわたり大きく伸びることを示しています。

- 銅は、エネルギー生産と輸送の脱炭素化になくてはならない存在です。

- 採掘プロジェクトが生産にこぎつけるまでの所要時間が長いことと、ESG問題に対する厳しい監視により、供給は伸び悩むと予想されます。

- 銅価格は、当面の間、十分に下支えされると思われます。

銅というものは、電子機器や配管、宝飾品、貨幣製造、医療用など、実に幅広い用途を持っています。それゆえに、経済生活や日常生活の多くの領域で銅の使用が増えています。エネルギーインフラ、輸送、消費者向け電子機器の3つは、銅が不可欠、そして代替がないとされる、重要な成長分野のごく一部です。

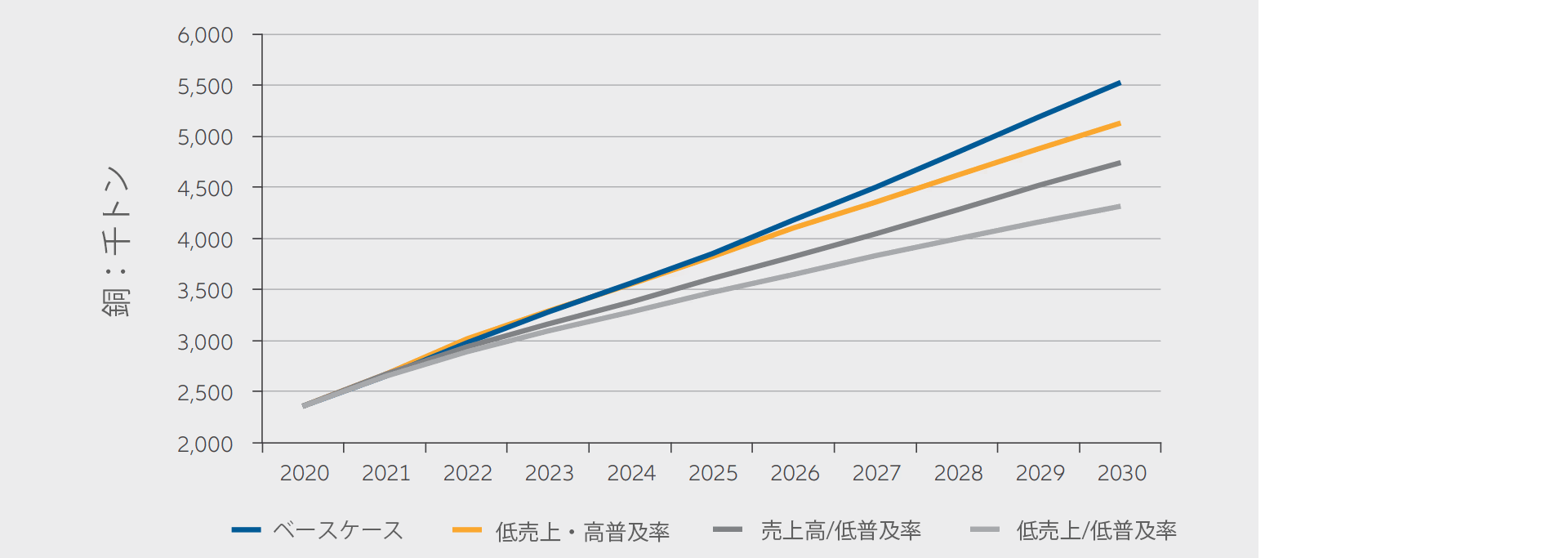

多くの用途において実用的な代替がないことと、いくつかのグローバルなメガトレンドが相まって、銅の需要は今後何年もの間、着実に増大すると思われます。ここで重要なのが、現在進行中のエネルギー生産と旅客・貨物輸送の脱炭素化に向けた取り組みです。たとえば、風力・太陽光発電は、火力発電に比べて発電1メガワット(MW)あたりおよそ2.5倍の銅を必要とし1、平均的なバッテリー電気自動車(EV)には、内燃機関を使った同等の自動車のおよそ4倍の銅が使われています2。

業界の概況

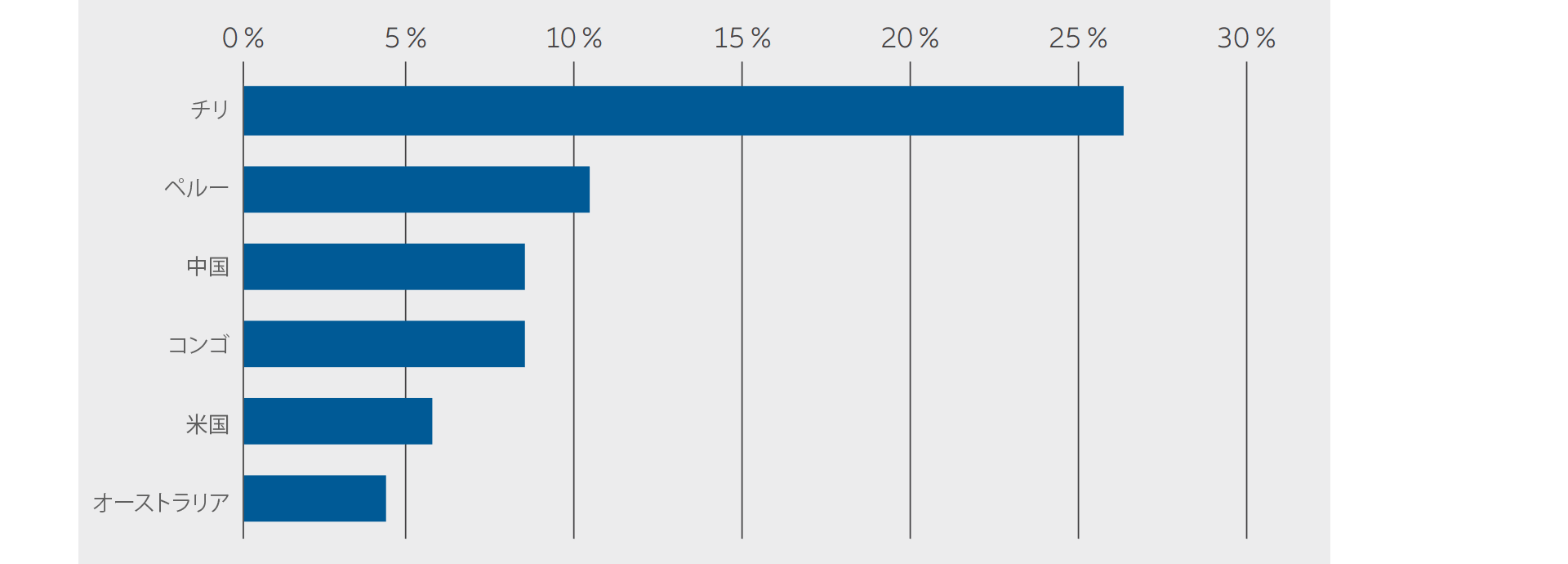

地理的に見ると、銅の生産は現在、チリ(2021年の生産量は560万トン、世界の生産量の27%)、ペルー(220万トン、同10%)、中国(180万トン、同9%)、コンゴ民主共和国(180万トン、同9%)、米国(120万トン、6%)に集中しています3。企業に関しては、銅採掘業界は統合されており、大手企業数社が大きな市場シェアを握っています。たとえば、2020年の上位5社の生産量は合わせて628万トンに上り、世界の総生産量のおよそ30%を占めました4。

銅の製錬―未加工の鉱石や銅スクラップから銅金属を生産するために用いられる冶金プロセス―に関しては、中国が圧倒的な地位を占めており、世界最大級の20の製錬所のうち少なくとも6つを有し、2020年の世界の銅製錬所生産の50%以上を占めました5。これは、中国における銅の需要が非常に大きく伸びており、現時点で世界の総消費量の50%以上を占めるまでになっていることを反映しています6。銅鉱石の採掘と同様、製錬・精錬プロセスもその環境フットプリントを考慮に入れなければなりません。主な課題としては、排気や粉塵の管理、製錬工程に伴う大量のエネルギー使用などがあります。

世界生産量に占める割合

出所:U.S. Geological Survey, Mineral Commodity Summaries, January 2022

供給、需要、価格の見通し

EVの銅需要予測

出所:ブルームバーグ

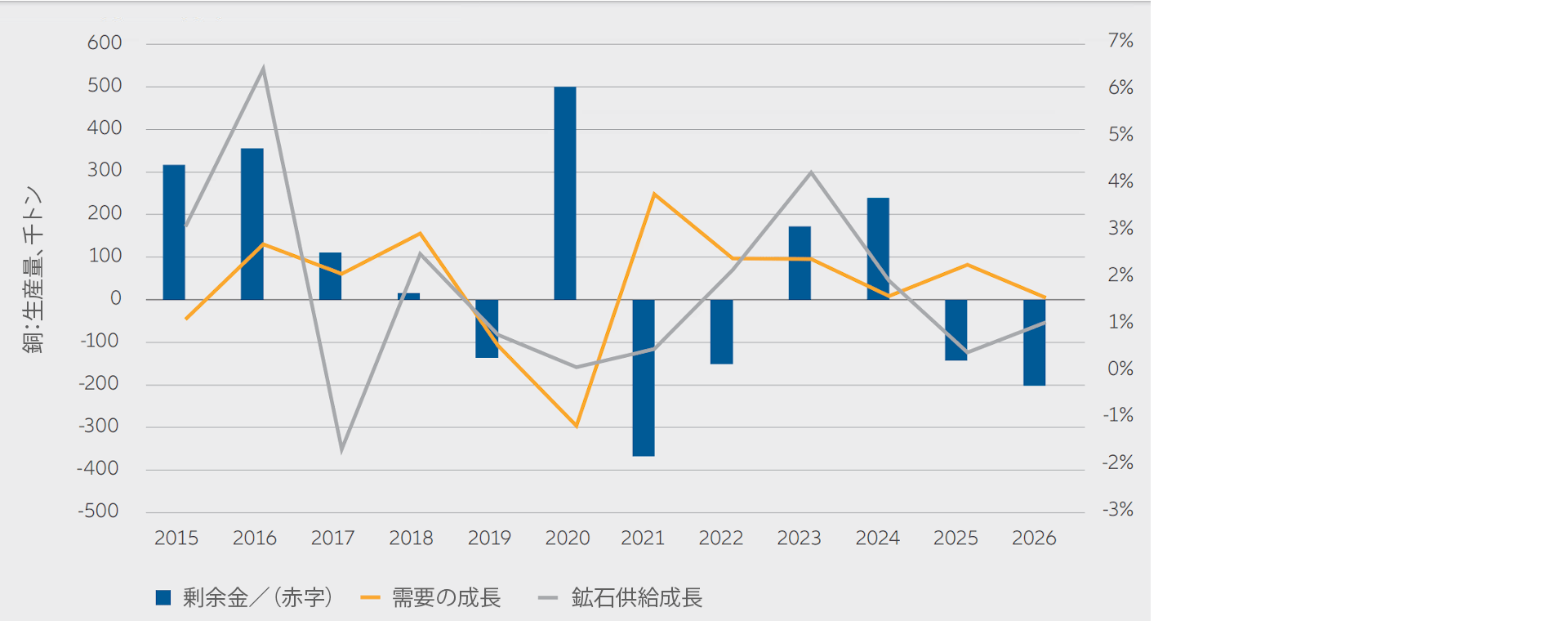

銅の需給の見通し

2 IDTechEx, “The Electric Vehicle Market and Copper Demand”, June 2017

3 USGS, “Copper”, January 2022

4 Statista, “Leading copper miners worldwide in 2020”, 17 November 2021

5 BGR, “Copper – Sustainability Information”, July 2020

6 Nornickel, “Annual Report 2020”, May 2021

7 Goldman Sachs, “Green Metals”, Commodities Research, 13 April 2021

8 同上

9 Société Générale, “Metals & Mining”, Cross Asset Research, 18 March 2021

10 同上

11 同上

12 Goldman Sachs, “Green Metals”, Commodities Research, 13 April 2021