「世界の経済成長の減速は、今年後半の業績に重くのしかかりそうです。けれども、ファンダメンタルズが懸念されたよりも持ちこたえていることから、ポジティブサプライズの余地はまだあると思われます。これは、ストックピッカーに有利に働くでしょう」

ヴィルジニー・メゾヌーヴ

株式, グローバルCIO

株式戦略:リセッション入りのタイミング

米連邦準備制度理事会(FRB)が利上げに対して「タカ派姿勢」を取り、欧州中央銀行(ECB)が、テクニカル的にはリセッション入りしているにもかかわらず利上げの一時停止は視野に入れていないことを示唆する中、2023年後半のマクロ環境は投資家にとって、さらに不透明なものになる可能性があります。

投資家は、3つの重要な問いに直面しています。ここ12~15カ月の金融引き締めが経済にインパクトを及ぼすまでのスピードは、どの程度になるでしょうか。私たちはどのようなリセッションや景気減速を予期すべきでしょうか。そして、こうした状況下で企業利益はどうなるでしょうか。

金融政策の引き締めの影響は遅行的であり、現れるまでに通常、12~18カ月かかります。しかし、新型コロナ禍で中央銀行が注入した過剰な流動性により、その影響は遅れて現れると予想するのが妥当でしょう。米国経済が目に見えるほど底堅いことも、要因の一つです。

インフレの粘着性も、中央銀行がいつまでタカ派的なメッセージを発信するかに影響を与え、中央銀行が今後取る行動を決定付けます。したがって、インフレ指標とそのサブトレンドを注視することが極めて重要となります。ヘッドラインインフレの数値は下がりつつあるものの、中央銀行は金融緩和に転換する前に、より明確な物価の冷え込みの兆しを確認することを望むでしょう。米国では、食料・エネルギー価格を除くコアインフレは、5月に前年比5.3%に低下しましたが、昨年12月からそれほど下落していません。ユーロ圏のコアインフレも、5月に5.3%に低下しましたが、今年の初めに比べると依然として高止まりしています。

コアインフレの粘着性が判明していることから、景気が減速し始めている可能性がある中でも、サービスについては価格圧力が根強く残ることが考えられます。重要なのは、原材料費が下落しているにもかかわらず、多くのセクターで人件費が上昇していることです。たとえば、2023年第1四半期のユーロ圏の賃金上昇率が、前四半期の4.8%から5.6%に上昇したことは、ECBにとって懸念材料となるでしょう。

したがって、投資家は今回の利上げサイクルが終わりに近付いている可能性があることに安堵しているかもしれませんが、実体経済の中で活動している企業は今後数カ月にわたり、圧力にさらされることになります。一部の企業は、他社よりも強靭性を示すと思われます。

景気減速か、それともリセッションか?

一部の地域では、リセッションが迫っているように見えますが、今のところリセッション入りのタイミングはつかみにくい状況です。例外は欧州で、2022年第4四半期と2023年第1四半期の両方で成長率がマイナス0.1%となったことは、テクニカルリセッションを意味します。

米国と英国では、多くの経済指標が下降しています。経済に出回っている貨幣の量を示す通貨供給量の指標は、数カ月前から縮小しています。企業活動の指標として注視される最新の製造業購買担当者景気指数(PMI)も、低下傾向が続いています1。

それにもかかわらず、これら3つの国・地域において失業率は数十年来の低水準を保っており、リセッションにつながりかねない個人消費支出の縮小を遅らせる役割を果たしています。ユーロ圏では今年に入り雇用が30年ぶりの高水準となり、OECDが0.9%の伸び率を予測していることから、欧州のテクニカルリセッションは、通常とは異なる特徴を示しているといえます。リセッションでは通常、両方の指標が弱まります。

中国経済は、新型コロナ後の経済再開のおかげで2023年第1四半期は回復したものの、他国の景気減速により中国の輸出品に対する世界的な需要が減少している影響で、再び低迷しています。また、企業がサプライチェーンの強靱化を目指して中国以外にも活動拠点を広げる「チャイナプラスワン」の動きなど、世界のサプライチェーンの再編成による影響もあります。

とはいえ、中国に関して弊社は、悪い知らせは良い知らせをもたらすと予想しています。中国当局は今年後半もおそらく、不動産セクターと消費者に継続的な支援を提供するでしょう。また、テクノロジーとイノベーションを中心に国内産業の担い手を支えるための改革にも力を入れるとみられます。しかし短期的には、中国の成長鈍化は、現在進んでいる世界経済の減速に拍車をかけると思われます。

利益:維持戦略

こうした背景を踏まえて、投資家は何に注目すべきでしょうか。企業にとっての大きな試練の一つは、売上を犠牲にすることなくコスト上昇を転嫁できるかどうかということです。言い換えると、どの企業が利幅を維持できるかということになります。

金利がより高い水準により長くとどまった場合、従業員からは賃上げを、サプライヤーからは価格引き上げを要求される中で一部の企業は、「マネーに再びコストがかかる」ようになることに苦しめられるでしょう。それでも2023年第1四半期は、インフレの影響を考慮して利益予想を引き下げた多くの企業が、実際にはアナリストの予想を上回る利益を計上しました。

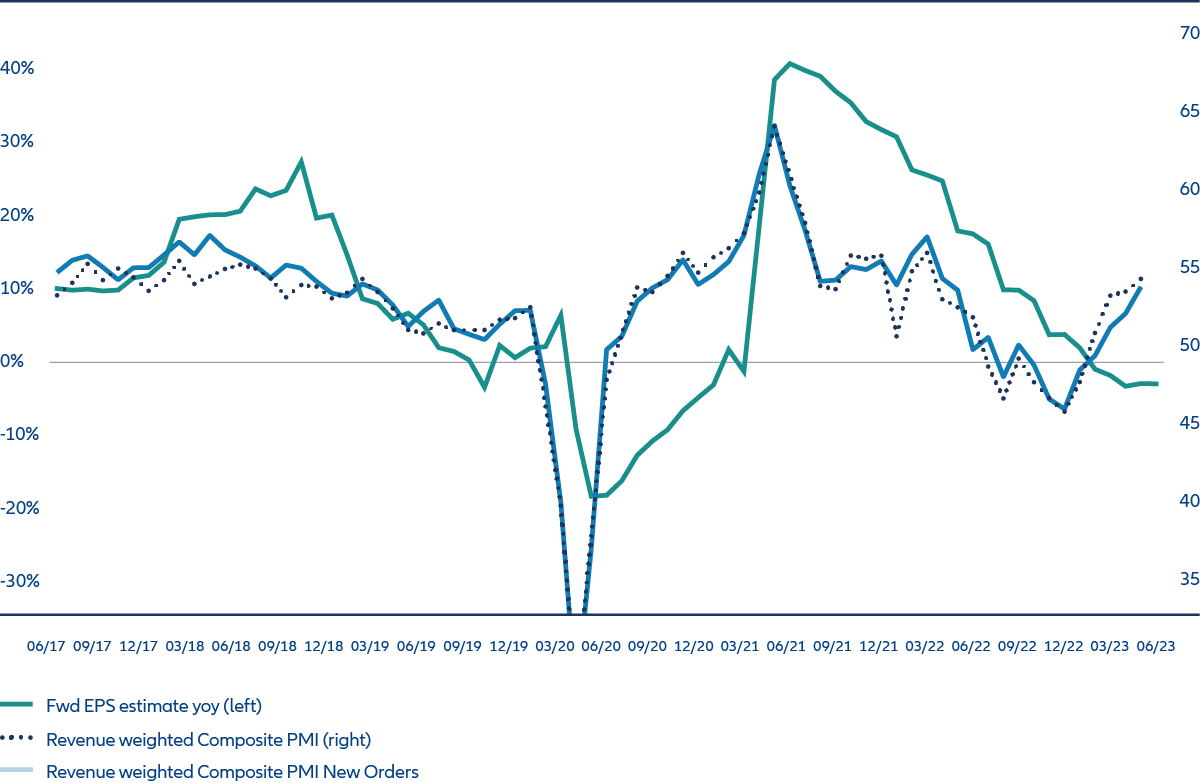

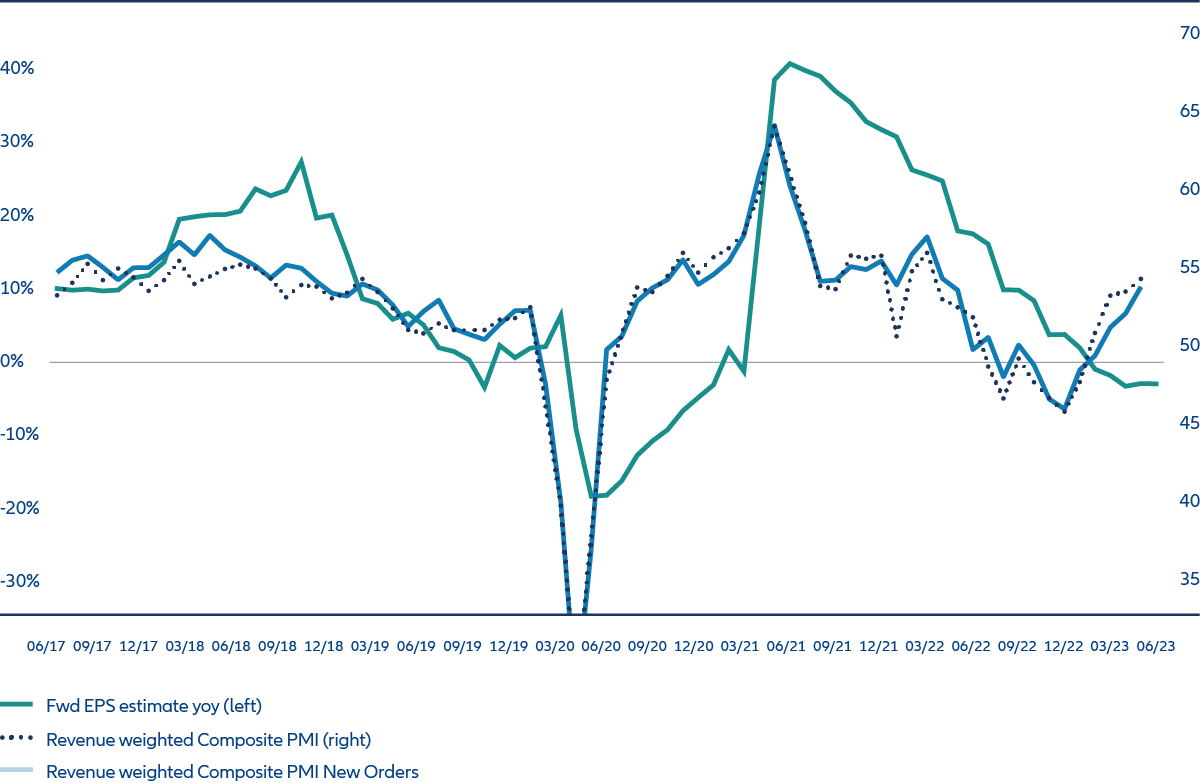

一部の企業には、インフレ圧力以上に価格を引き上げる「グリードフレーション」の傾向が見られ、それが予想を上回る利益につながった部分もあります。しかし、このようなやり方は販売数量にマイナスの影響をもたらし、将来の利益に影響を与えかねません。弊社は、真の価格決定力を持つ、質の高い企業の株をホールドしたいと考えています。世界の経済成長の減速は、今年後半の業績に重くのしかかりそうです。けれども、ファンダメンタルズが懸念されたよりも持ちこたえている(図表2を参照)ことから、ポジティブサプライズの余地はまだあると思われます。これは、ストックピッカーに有利に働くでしょう。

銀行セクターにおけるストレスと、そのストレスが一部の銘柄に集中したことは、地域や資産クラスによって利上げの影響の現れ方にばらつきがあることをタイムリーに再認識させる役割を果たしました。これもまた、投資家が画一的なアプローチを避けるべき理由の一つです。

レジリエンスと構造的なトレンドを重視する

焦点が金利からリセッションあるいは景気減速のタイミングへと移る中、マクロ経済の見通しの変化を考えると利益予想にずれが生じているように思われることから、株式市場は再びボラティリティに見舞われる可能性があります。

2023年の残りの期間について、弊社はレジリエンスと長期の構造的成長の機会を重視しています。投資家は、さらなるボラティリティに対して強靭なポートフォリオの構築を心がけると同時に、インプットコストの上昇と利幅への圧力に対して強靭な企業をはじめ、出現する機会を捉えられるようなポジションを取る必要があります。

投資ポートフォリオのカギは、クオリティ、配当、持続可能性に重点を置き、リーズナブルなバリュエーションと長期的な構造的トレンドに基づいて、どの投資スタイルでも堅調な銘柄をホールドすることでしょう。

弊社が引き続き魅力的があるとみなしているのは、収益性の高いテクノロジー銘柄、人工知能と一部の産業銘柄(リショアリング、自動化、気候変動ソリューションなどが追い風となっている銘柄など)です。弊社はまた、歴史的に景気循環に逆行する傾向のある中国経済も引き続き、選別の機会をもたらしているとみています。

図表2:利益の悪化に対して強靭な企業はどれか?

出所:AllianzGI Economics & Strategy, Refinitiv Datastream. Data as at 14 June 2023.

1 出所:U.S. manufacturing slumps further in May; employment picks up, Reuters, 1 June 2023; Euro zone business growth slowed in May as factories struggled-PMI, Reuters, 5 June 2023; UK factory output contracts again in May, Reuters, 1 June 2023