エネルギー転換への投資:デット投資を手がける機関投資家が考慮すべきこと

持続可能なエネルギーへの世界的なシフトが進んでいることを受け、エネルギー転換資産への投資の必要性が高まっています。デット投資を手がける機関投資家が投資できる資産や投資機会には、どのようなものがあるでしょうか。

要点

- エネルギー転換資産への投資は、デット投資を手がける機関投資家に、持続可能なエネルギー源への世界的なシフトに積極的に貢献する機会をもたらします。

- 既に転換した資産への投資だけでなく、既存の資産の転換を可能にする資本の提供まで、幅広い投資機会があります。

- 投資家にとっては、安定したキャッシュフローと利回りの可能性、クリーンエネルギーに対する強い需要、有利な政策環境などの利点があります。

- エネルギー転換資産にはリスクが伴いますが、融資ストラクチャには、デット投資家の利益を確保するセーフティネットの役割を果たす仕組みが組み込まれています。

デット資本を提供する機関投資家は、再生可能エネルギープロジェクトや脱炭素化イニシアチブへの資金提供の中心となる存在です。これらの資産への投資の複雑さを理解すれば、投資家は低炭素経済への各国の移行を支援し、魅力的なリスク調整後リターンを生み出すとともに、健全な投資機会のパイプラインにアクセスできるようになります。

エネルギー転換を図るためには、化石燃料投資から資本を引き上げて、これらの資産——再生可能エネルギーやエネルギー貯蔵、電力インフラ、輸送の脱炭素化(囲み参照)など多岐にわたる——に資本を振り向ける必要があります。したがって、エネルギー転換への投資には、既に転換した資産への投資だけでなく、既存の資産の転換を可能にする資本の提供も含まれます。既存の化石燃料システムの二酸化炭素(CO2)排出量を減らすための設備投資への融資も、その一つです。そうした設備投資の例として、CO2排出量の多い発電所の改修によるCO2回収・貯留や混焼の導入、別の発電方法への転換などが挙げられます。また、暖房設備を大規模なヒートポンプに置き換えることで、各家庭で個別に暖房する場合に比べスケールメリットを生かすことが考えられます。

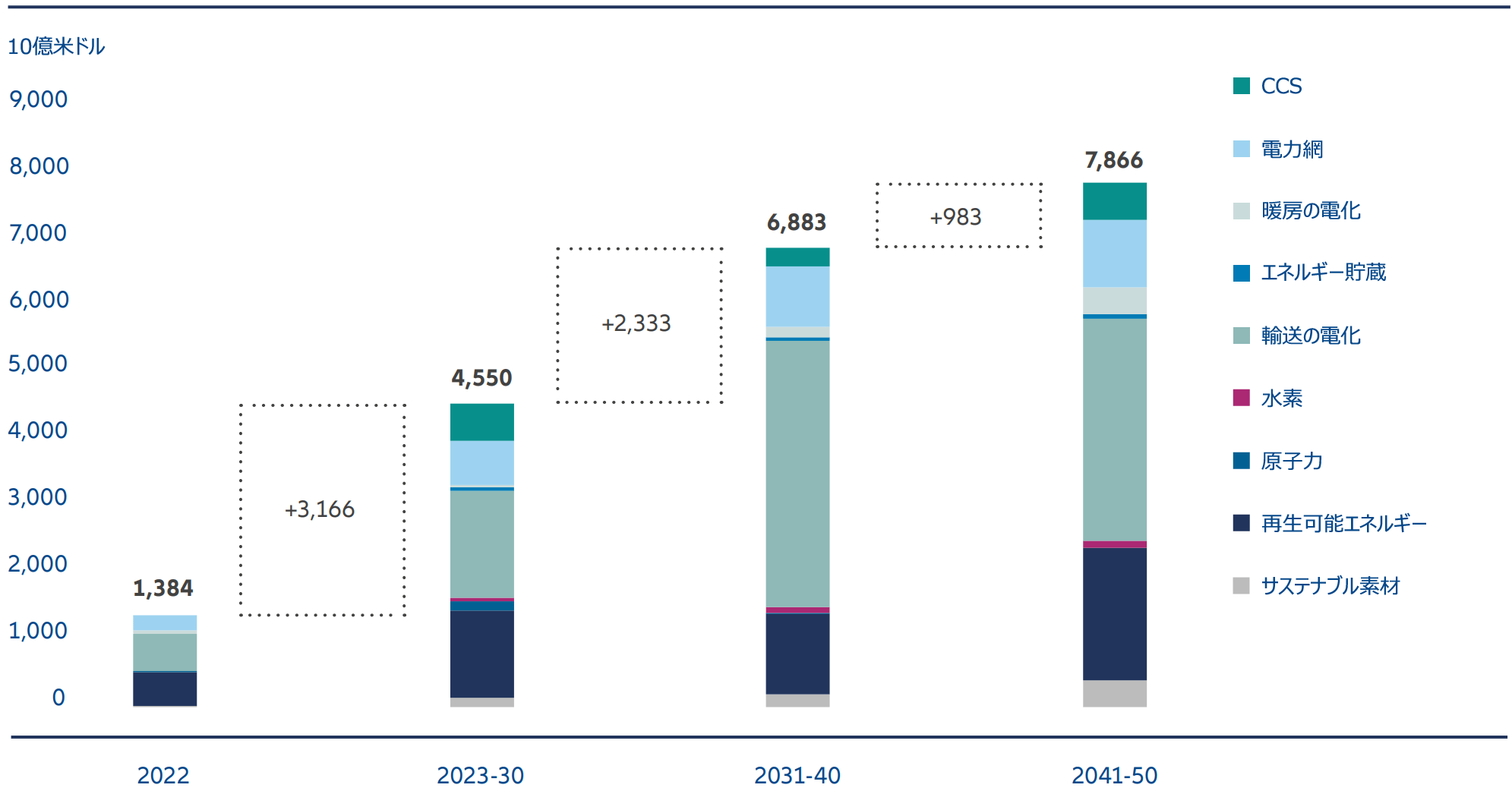

図表1:世界のエネルギー転換投資のセクター別内訳(単位:10億米ドル)

出所:ブルームバーグNEF。注:統計開始年はセクターによって異なりますが、2019年以降はすべてのセクターについて統計が存在しています。原子力セクターの統計は2015年からの数字です。

図表1が示すように、エネルギー転換への投資は近年、加速しています。エネルギー転換への現在の投資機会は、以下に挙げる理由から魅力があります。

- 投資家が気候変動緩和の取り組みを主導できること—エネルギー転換資産に投資することで、デット投資家はCO2排出量の削減を支援し、気候変動との闘いに積極的に参加することができます。再生可能エネルギーやクリーンテクノロジーへの資金提供は、環境サステナビリティの推進を後押しするものであり、化石燃料から再生可能なエネルギー源への転換、温室効果ガス排出量の削減、さらには世界的な気候目標の達成のカギとなります。機関投資家は、気候変動との闘いを支援し、経済の脱炭素化を促進する責任を負っています。さらに、エネルギー転換資産への投資はデット投資家に、サステナビリティ目標に一致するようにポートフォリオを構築する機会をもたらします。そのような投資は、環境スチュワードシップへの投資家のコミットメントについて強いメッセージを発信し、持続可能な慣行を重視する姿勢を強めているステークホルダーとの良好な関係の構築に役立ちます。

- クリーンエネルギーに対する需要が高まり、政策環境が有利であること—世界中の国々が定めた積極的な排出量削減目標を背景に、再生可能エネルギー資源への世界的な転換が進んでおり、その結果、クリーンエネルギー技術とインフラに対する需要が高まっています。こうした成長は、各国政府が固定価格買取制度や税額控除、再生可能ポートフォリオ基準といった措置を通じて確立した支援的な政策環境と相まって、豊富な投資案件のパイプラインという形で大きな投資機会を開いています。

- エネルギー転換資産の持つ安定したキャッシュフローと利回り上昇の余地を組み合わせられること—エネルギー転換資産は、電力購入契約や収益規制を通じて安定した収益源となる可能性があります。これらの収益源は、安定的で予測可能なキャッシュフローの流れを確保することが可能です。投資家はこうした安定した収益源と、電力価格の変動(すなわち、マーチャントリスク)にさらされるプロジェクトや、あるいは地理的あるいは時間的な要因による電力価格差の影響を受けるプロジェクトを組み合わせることができます。また、電気自動車(EV)の充電や電気フェリーは、ボリュームリスクをもたらす可能性がありますが、こうしたリスクの高い資産に戦略的に投資することで、より高い利益率を確保する可能性を追求し、ポートフォリオ全体の利回り向上を通じてインパクトとリターンの両方を生み出すことができます。

エネルギー転換:どのような資産が投資対象になるのか

エネルギー転換とは、具体的には、化石燃料ベースのエネルギー源から、より持続可能で再生可能なエネルギー源への世界的なシフトを意味します。ブルームバーグNEFのデータによれば、グローバルなネットゼロを実現するためには、2023年から2030年までの間にエネルギー転換と電力網への投資が年平均4.55兆米ドル必要となります(図表2参照)。これは、2022年の総投資額の3倍以上にあたります。

図表2:2022年のエネルギー転換と電力網への投資額と、ネットゼロシナリオにおける2023~30年、2031~40年、2041~50年の年間必要投資額の比較

出所:ブルームバーグNEF。注:将来の数値は、「長期エネルギー見通し(NEO):2022」 によります。ただし、輸送の電化に関する数値は、「電気自動車長期見通し2021(Electric Vehicle Outlook 2021, EVO 2021)」のネットゼロシナリオに基づいています。ネットゼロシナリオでは、2050年までに世界でネットゼロを達成し、気温上昇幅を摂氏1.77度に抑制することを目標としています。投資対象には、電力網が含まれます。「長期エネルギー見通し(NEO)」は、ブルームバーグNEFによるエネルギー経済の未来に関する長期シナリオ分析であり、2050年までの電力、産業、建物、輸送の各セクターと、これらのセクターに影響する主要な要因を取り上げています。

エネルギー転換を促進する資産には、次のようなものがあります。

- 再生可能エネルギー—再生可能なエネルギー源には、陸上・洋上風力発電所、太陽光発電、水力発電、地熱発電施設などがあります。このカテゴリーのサブセクターの一つが、再生可能エネルギーの生成を支援する手段(例:洋上風力発電船)です。バイオマスなどのエネルギー源からの発電も考えられますが、バイオマスの源の持続可能性と正味のCO2排出量という点で、厳しい基準を満たす必要があります。

- エネルギー貯蔵と間欠発電—2大再生可能エネルギーである風力と太陽光発電はエネルギー供給が間欠的であるため、エネルギー貯蔵と間欠発電が必須となります。エネルギー貯蔵ソリューションの筆頭が、揚水発電と蓄電池です。その他にも、蓄熱や圧縮空気をはじめ、エネルギーの貯蔵に使える技術はいくつかあります。高速応答型のガスピーク発電所などの間欠発電は、単に電気の使用時間をシフトさせるだけでなく発電することによって、エネルギー転換を後押しすることができます。

- 電力インフラ—電力網とスマートメーターは、エネルギー転換の重要な要素です。送配電事業者は、分散発電のほか、輸送の電化(EV)や暖房の電化(ヒートポンプ)に対応するために、大規模な投資を行う必要があるでしょう。洋上や低人口密度の発電地域と大都市圏や産業中心地などの高人口密度の消費地をつなぐための投資も必要です。連系線は、電力供給区域の境界を超えて需給のバランスを取る特別な役割を果たします。さらに、スマートメーターは、より正確かつ適時な電力料金の請求を実現し、消費者が自分の電力使用量をコントロールしやすくするほか、電力網の管理と最適化に役立つデータをもたらします。

- 輸送の脱炭素化―EV充電ステーションの整備と、電気バス、動力分散式電車(EMU)などの低炭素公共交通機関への投資の強化は、気候変動への取り組みにとって重要です。これには、フェリーや空港の地上支援設備などの特殊な輸送資産の電化も含まれます。

エネルギー転換において重要な役割を果たすその他の資産には、エネルギー効率の高いソリューション(個別の環境に合わせた分散型エネルギーソリューションや街灯のLED化計画など)、エネルギー効率の高い建物、CO2回収技術(CCS)、グリーン水素、グリーン鉄鋼、サステナブル燃料などがあります。

上述した事業のバリューチェーンのさまざまな部分が投資対象になります。さらに、純粋なインフラ資産だけでなく、この分野で活動している産業企業も投資対象となる可能性があります。一例として、バッテリー設備とバッテリー製造、洋上風力発電所と洋上サービス業者を挙げることができます。それぞれの前者はインフラ資産であり、後者はバリューチェーン内の他の事業です。

考慮すべきリスク

エネルギー転換資産には、幅広い投資機会が存在しており、それぞれに独自のリスクプロファイルと市場ダイナミクスがあります。キャッシュフロー特性は資産によってさまざまであり、投資適格ストラクチャを可能にする固定価格買取制度(FIT)や電力購入契約(PPA)、収益規制から、発電した電力の全量を市場で販売し、追加の供給リスクを伴う潜在的に高利回りのストラクチャまで、非常に大きな幅があります。このようなエネルギー転換資産の多様性は、各投資を個別に分析することの重要性を浮き彫りにしています。

エネルギー転換資産は、インフラ資産クラスの一種であることから、遅延やコスト超過、建設会社のカウンターパーティリスクといった建設リスクをはじめ、インフラ資産と共通するリスクが多くあります。しかし、エネルギー転換資産は、次のリスクにもさらされる可能性があります。

- 技術リスク—特定のセクターでは、クリーンエネルギー技術が急速に進歩する可能性があります。投資家は、適切な投資決定を行うために、新しい技術の成熟度、信頼度、スケーラビリティを評価しなければなりません。こうした技術リスクは、実績があり商業的に採算の合うバンカブルな技術に焦点を当てることで軽減できます。

- 市場リスク—エネルギー市場は変動しやすく、エネルギー転換資産の収益性に影響を及ぼす可能性があります。たとえば、電力価格がゼロあるいはマイナスになることもあります。投資家は、エネルギー価格や需要の変化が投資に与える影響について考える必要があります。全体的な電力価格だけでなく特定の時間帯の価格、あるいは異なる時間帯や異なる地域間の価格差を利用して裁定取引を行う能力も、リスクとなります。投資に際し、市場の不確実性を考慮に入れた強固なリスクモデルを構築することが、こうしたリスクにうまく対処する上で役に立ちます。そのためには一般に、価格下落に対する感応度の分析をはじめとする堅固なシナリオ分析と市場ダイナミクスについての徹底的な理解が必要となります。

- 規制・政策リスク—これらのリスクは、政府の政策や規制の枠組みの変更から生じるもので、プロジェクトの収益性と実行可能性に直接影響を及ぼします。たとえば、固定価格買取制度や税控除といったエネルギー政策やインセンティブの突然の変更は、リターンに大きな影響を与えるでしょう。補助金の導入により、ある技術が他の技術より有利になるかもしれません。規制当局が所定の目標に合わせるために、遡及的変更や需給調整、容量支払制度の導入などを通じて政策を調整することもあります。さらに、政権交代に関連する不確実性に伴って支援的な政策が反転する可能性があり、これもリスクとなります。したがって、プロジェクトのライフサイクルのさまざまな段階におけるエクスポージャーだけでなく、全体的な規制の枠組みと政策の目的についても十分に理解することがこうしたリスクを管理する上で極めて重要となります。

とはいえ、エネルギー転換資産は通常、インフラ資産全般と同様に、堅調なEBITDA(利払い・税引き・償却前利益)マージンを持つ資本集約的な強固なビジネスモデルの恩恵を受けることができます。さらに、多くの場合、確立された安定的な規制の枠組みの中で運営されているため、予測可能性と不安定な市場ダイナミクスに対する耐性があります。また、エネルギー転換を促進するという政策目標が掲げられていることも、不利な変化をある程度防ぐことができるかもしれません。最後に、このようなプロジェクトに対するデットファイナンスは通常、インフラデット市場の標準的なストラクチャに従って行われ、財務制限条項、レバレッジ基準、資産担保権や企業担保権などの担保条項が組み込まれます。こうした仕組みは、デット投資家の利益を確保するセーフティネットの役割を果たします。したがって、エネルギー転換資産にも、企業へのエクスポージャーに比べてデフォルトの可能性とデフォルト時損失率が低いというインフラ資産の一般的な傾向が反映されています。これは、グリーン志向やサステナブル志向が高まる中で投資家に魅力的なリスク・リターンのバランスをもたらします。

機関投資家にとっての重要なポイント

エネルギー転換セクターへの投資は、魅力的な機会をもたらしますが、同時に戦略、リスク管理、サステナビリティ統合に関する総合的なアプローチを必要とします。以下の検討ポイントは、機関投資家にとって、このような環境にうまく適応するための枠組みとして役立つと思われます。

- サステナビリティ統合—より持続可能な世界経済への移行が進む中、投資に環境・社会・ガバナンス(ESG)基準を投資判断に組み込むことは、単に責任投資の問題ではなく、戦略的に必要不可欠なものとなっています。投資家は、明確な持続可能性指標を採用し、投資の指針として、確立された枠組みを用いる必要があります。さらに、持続可能性の問題に関して投資対象企業に積極的に関与する姿勢を取ることで、ポジティブなインパクトを促進し、リターンを向上させると考えます。

- 専門知識とデューディリジェンス—前述したように、エネルギー転換セクターは複雑であり、特定の種類のリスクが重要となります。このセクターへの投資にあたっては、内部に専門知識を持つ人材を置くか、経験豊富なパートナーを起用する必要があります。専門知識は、プロジェクトファイナンス、テクノロジー、規制環境などさまざまな分野をカバーしていなければなりません。このプロセスには十分なデューディリジェンスが不可欠であり、投資家がプロジェクトの実行可能性とキャッシュフローの安定性を評価するのに役立ちます。

- ポートフォリオの分散—エネルギー転換は、さまざまなセクターや分野において数多くのトレンドを生み出しています。多種多様なエネルギー転換資産に分散投資することによって、投資家はリスクとリターンのバランスを取り、クリーンエネルギー市場のさまざまなセクターや分野で生まれる機会に乗じることができます。

- リスク管理—投資家は、主要なリスクを特定・管理するために総合的なリスク評価手法を活用する必要があります。ポートフォリオのストレステストやシナリオ分析を戦略に組み込むことで、ポートフォリオの強靭性を高めることができます。変化する市場ダイナミクスに応じて、リスク管理戦略を絶えずモニタリングし、調整することが不可欠です。

- アクティブな資産運用―アクティブな資産運用は、大きな付加価値を生み出します。そのためには通常、投資先の財務と業績、財務制限条項の遵守、継続的なリスク管理の綿密なモニタリングが必要となります。投資家は、借手との定期的な報告・コミュニケーションを確立し、プロジェクトのパフォーマンス、規制の変更をはじめ重要な事象について適時に最新情報を確保しなければなりません。デット投資家は事業活動を直接コントロールすることはできないかもしれませんが、積極的な監視とエンゲージメントを通じて迅速なリスクの発見と軽減を容易にすることによって、自身の利益を守ることができます。

上述した検討ポイントは、投資を考える上での枠組みとして役に立つものの、個別の状況や投資目標に合わせて調整する必要があります。エネルギー転換セクターへの投資は、それぞれが独自の課題と機会を伴うため、積極的かつ慎重で、順応性の高い投資戦略と運用が成功を左右します。

エネルギー転換の機会をつかむ

エネルギー転換資産への投資は、デット投資を手がける機関投資家に、持続可能なエネルギー源への世界的なシフトに積極的に貢献する機会をもたらします。環境目標に沿って投資を行い、政府の支援を活用し、ポートフォリオを分散することで、投資家は脱炭素化の取り組みを支援しつつ、豊富な投資機会にアクセスすることができます。今日の投資ニーズを考慮すると、機関投資家はエネルギー転換の推進と低炭素経済への世界的な移行の加速において重要な役割を果たすことになります。エネルギー転換資産を他のインフラ資産と組み合わせることで分散投資がさらに進めば、リスク調整後のリターンを高めることができます。これらの資産は、ソブリンリスクや規制リスク、市場の変動による影響をそれほど受けないため、エネルギー転換だけにテーマを絞った場合でも分散したポートフォリオを構築することが可能です。