乖離する各国の道筋

各国経済と金融政策の道筋に乖離が生じ、その影響が国債市場に波及していますが、これが投資家にリスクと機会をもたらしています。投資家がどのように債券への配分をリセットするべきかを解説する全4回にわたる記事 の第2弾として、本記事では、中央銀行の政策、インフレ、為替リスク、経済動向の相違という、現在の難しい局面を乗り切るためのアイデアを検討します。

要点

- 各国経済と政策の歩調が広く一致していた時期が終わり、大きく乖離しつつあります。

- 投資家は、多様な景気後退(リセッション) リスク、ユーロ圏における高リスク債券の利回り急上昇や英国のスタグフレーションの可能性を注視する必要があります。

- インフレの固定化に対する懸念から、一部の中央銀行は利上げを前倒ししています。

- 投資家は柔軟な債券戦略や、安全への逃避から恩恵を受ける可能性の高い主要金利市場の段階的な増加を検討する余地があるでしょう。

新型コロナウイルスのパンデミックによる混乱で、金融政策および経済成長の乖離がみられ、ドイツからブラジル、英国から中国に至るまで、経済の進み方にばらつきが生じています。この状況は、パンデミック時に先進国や新興市場国の中央銀行が総じて失業を抑制するための超緩和的な政策をとり、行き過ぎたインフレ率を黙認していた時とは対照的です。

中央銀行は金融引き締めを優先し、経済成長と雇用を犠牲にしてでもインフレを抑え込む決意ですが、目下の各国中銀のそうした姿勢にはばらつきがみられます。このばらつきはリスクを生みますが、同時に、柔軟な戦略を取り、資金の逃避先に可能性を求める投資家に投資機会ももたらしています。

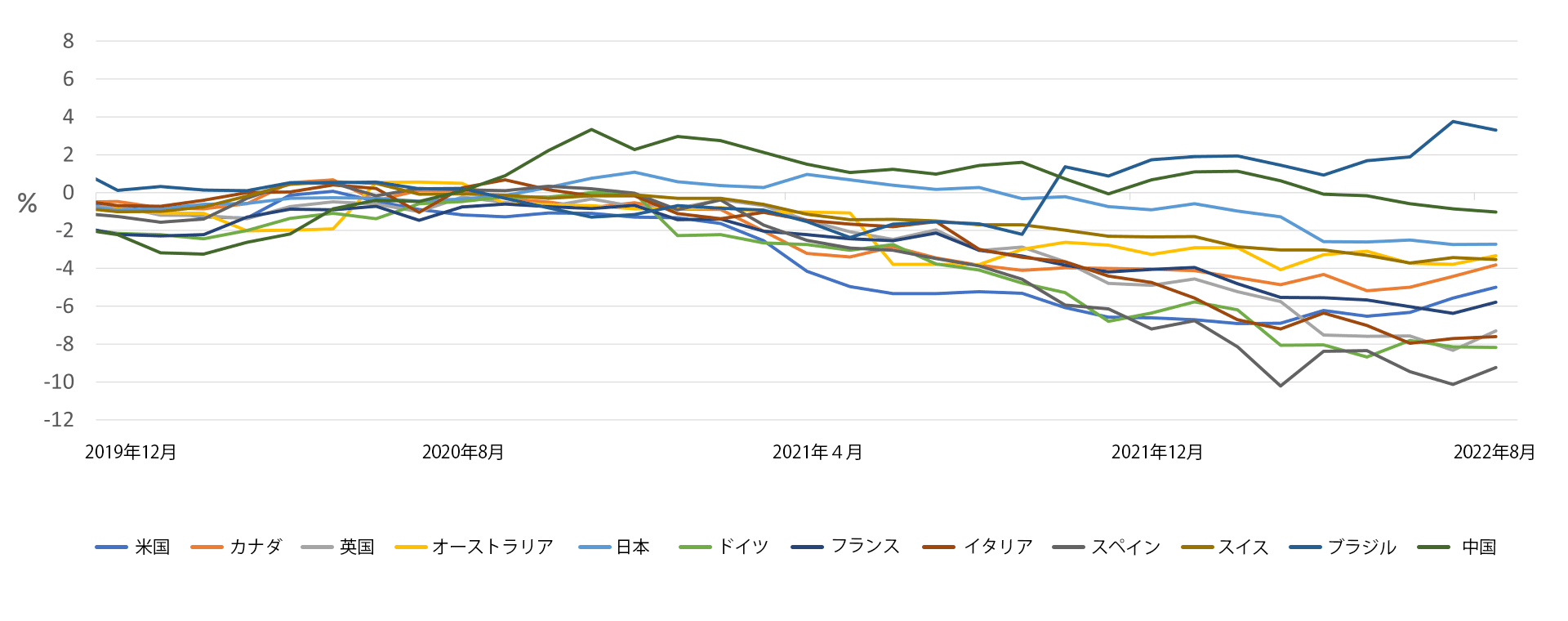

現在、多くの国債市場の間で、インフレ調整後の(実質)利回りに大きな差が生じています。パンデミック当初の利回り格差が相対的に小さかったのに対し、今年8月末時点では、現地通貨建てブラジル国債利回りが3%を超えた一方、スペインの現地通貨建て国債利回りは-9%と、大きな開きがありました(図表1参照)1。これらの状況は、いつどのように現在のインフレ対策中心のレジームから脱却するか、各国の経済と政策にかなりのばらつきが生じていることを示しています。

このような乖離は、様々な経済的効果が国によって大きく異なっていることが一因になっています。

図表1:各月末の現地通貨建て1年国債利回り(月次ヘッドライン消費者物価上昇率調整後。前年同月比、季節調整なし)

出所: Bloomberg. Allianz Global Investors. 2022年8月31日時点の利回りデータ。インフレデータは、2022年7月に入手可能な最新の公式データ。

ユーロ圏と北米

米国やカナダなどエネルギーが豊富な国では、ハードランディングなくしてインフレを抑制できる可能性が高いのに対し、ユーロ圏では深刻な景気後退に陥る可能性もその規模も大きいとみられます。この差の主な原因は、欧州が天然ガス供給をロシアに大きく依存していることにあります。ロシアからの天然ガス供給は、ウクライナ戦争をめぐる地政学的緊張により長期間、一方的に遮断される可能性があります。ユーロ圏の前年比インフレ率は米国を上回っているにもかかわらず、欧州中央銀行(ECB)による利上げは米連邦準備制度理事会(FRB) に比べ小幅にとどまっており、ユーロ圏の実質金利は依然としてゼロを大きく下回っています。これが、ユーロ圏でイールドカーブのスティープ化が激しい一因になっています。一方、米国およびカナダの2年国債と10年国債では逆イールドが発生していますが、これは利上げ開始当初からの急ペースの 金利引き上げにより、短期部分の利回りが大きく上昇したことによります。

ユーロ圏が直面している問題はほかにもあります。それは、通貨ユーロ採用国の間で経済的に大きな差がありながら、1つの通貨と1つの政策金利を使用していることです。公式の速報値によると、ユーロ圏の8月のインフレ率は前年比で9.1%上昇し、7月の8.9%を上回っています2。しかも、加盟国間における上昇率のばらつきがユーロ導入後で最大となり、エストニアのインフレ率は25.2%、対してフランスは6.5%でした3。ECBは「one-size-fits-all(単一の政策を普遍的に加盟国に適用)」の政策金利を部分的に相殺するため、ユーロ主要国国債の満期償還資金を再投資して、ユーロ周辺国国債を購入しています。こうした支援がなければ、ドイツとイタリアの10年国債利回りのスプレッドは、8月末につけた235bpを超え、さらに拡大していたと思われます4。「市場分断化抑止 」のためのECBの新しい国債購入プログラムが公式に発動され、リスクの高いユーロ圏国債利回りの急騰を阻止することに成功するかどうかは、今後を待たなければなりません。

英国:スタグフレーションのリスク

アジア:アシンメトリー

新興国市場:金融引き締めで先行

損失を受けた通貨

柔軟な戦略と質への逃避が投資家の支えに

1) Source: Bloomberg. Allianz Global Investors. Yield data as at 31 August 2022. Latest available official inflation data for the month of July 2022

2) Source: eurostat, 31 August 2022

3) Source: eurostat, 31 August 2022

4) Bloomberg, 31 August 2022

5) Source: Bank of England, August, 2022

6) Bloomberg, 31 August 2022

7) Source: Japan Ministry of Internal Affairs and Communications

8) Bloomberg, 31 August 2022

9) Bloomberg, 31 August 2022