Navigating Rates

中国:ヘッドラインの背後にあるものは?

7月のマクロ指標は、中国の経済成長見通しの低迷を示すものでした。本稿において弊社は、ヘッドラインのみならずより包括的に経済を評価した結果、これは一部で指摘される「急停止(サドン・ストップ)」シナリオではないとの結論に達しています。

要点

- 7月の経済指標は懸念の多い内容でしたが、経済成長が危険な制御不能状態に陥ったというよりは、むしろ経済活動が適度に落ち着いてきていることを示しています。

- 7月の家計や企業部門における借入需要の鈍化は、2023年第1四半期の融資の伸びが記録的だったことを踏まえて考える必要があります。

- 市場の予想には届きませんでしたが、幅広いセクターにわたる小売売上高は堅調に推移しています。

- 不動産に依存するセメント産業などの動きが悪化を続ける一方、他の産業セクターは総じて安定していました。

中国の経済活動は7月の大雨と洪水による影響を受けました。同じ月に生産者物価と消費者物価がそろって下落したことも、名目の伸び率をゆがめた可能性があります。例えば消費者物価指数(CPI)の伸び率で小売売上高指標を調整すると、前年比伸び率は6月の+3.1%から7月の+2.8%へと0.3%低下しましたが、名目ベースでは0.6%の低下でした。インフレ調整後の7月の前年比伸び率は、パンデミック期間中の平均値1.4%をわずかに上回りました。それに対し、名目ベースの前年比伸び率2.5%は、2020年から2022年の平均値3.2%を下回っています。

もちろん、7月の経済指標に対するこれらの補足説明は、中国の経済成長が引き続き難しい局面にあるという事実から逸脱するものではありません。しかし、弊社の見解では、経済指標は景気の勢いがさらに鈍化することを示唆してはいません。むしろ、直近数カ月のトレンドが続いていることを示しています。これまでの政策対応からも、政策当局は、経済成長が危険な制御不能状態に陥ることよりも、むしろ経済活動が適度に落ち着いてきていることを前提に対応していることが示唆されます。重要なのは、政策当局が「より質の高い」経済成長の推進から、過剰な債務と非生産的な支出が推進する、リスクは高いが効果も高いおなじみの成長モデルに舵を切ろうとしている形跡はないということです。

前倒し実行による融資の伸びと、増加が見込まれる国債発行

中国の融資統計も、7月に家計・企業の両部門ともに借入需要が前年比で大きく減少し、懸念すべき内容となりました。社会融資総量(TSF)の残高は、銀行融資、社債、委託融資、信託融資などで構成され、中国経済における与信と流動性を表す広範な尺度ですが、7月には2,000億元も減少しました。これは、少なくとも2009年1月以来初の減少です。

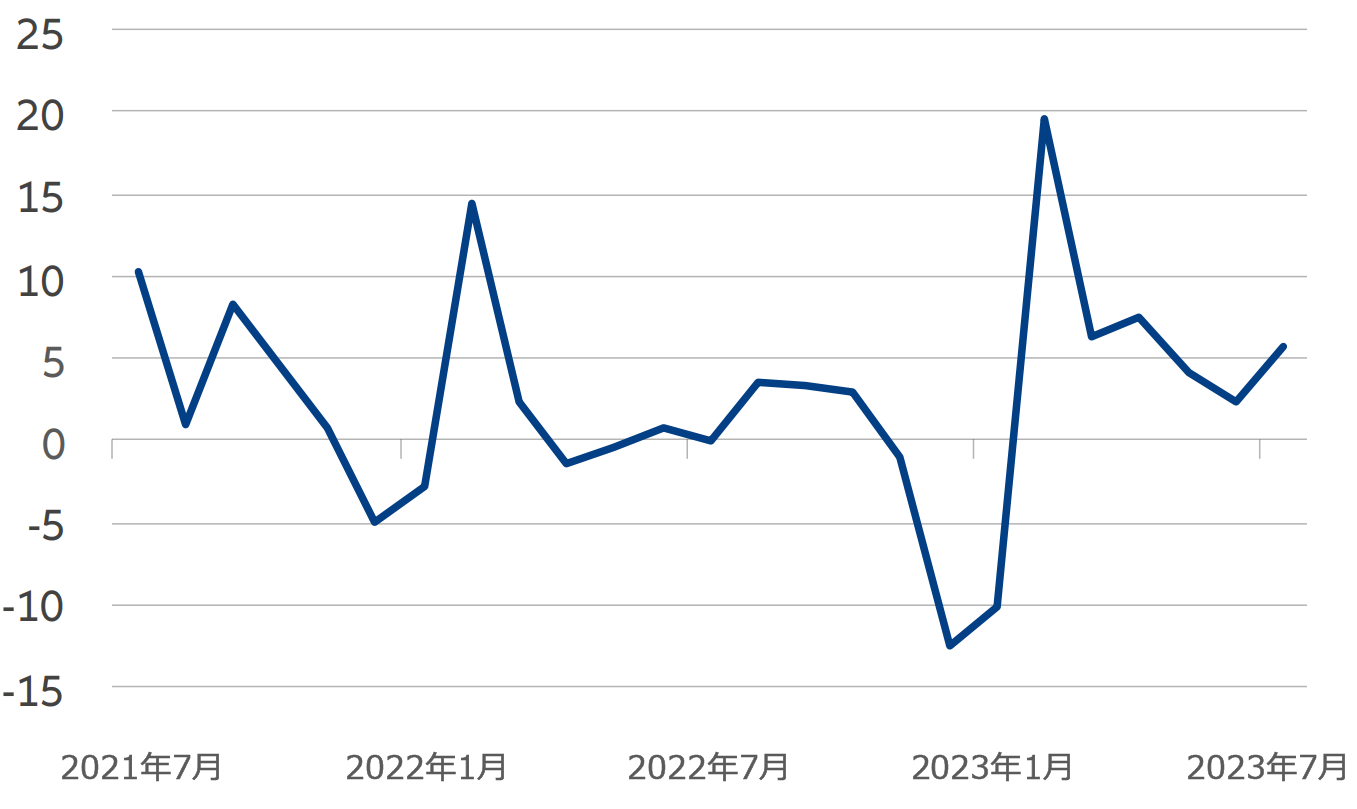

しかし、弊社の見解では、中国の借入需要が突然悪化したとの解釈は誤解を招きかねません。7月の数字は、前月までの傾向を踏まえて見る必要があります。銀行は、今年の初めに中国人民銀行(PBOC)と政府から、融資を前倒しで行うように促されました。その結果、2023年第1四半期の融資額は記録的な伸びを見せ、TSFの新規純増額は前年比+20.7%でした(図表1を参照)。融資額がそのような高水準から現在は減少に転じていることは、驚くには当たりません。中国政府が繰り返し全体のレバレッジ水準のけん制に努めたにもかかわらず、2023年7月のTSF残高の伸び率(前年比9.2%)は名目GDP成長率(前年比4.9%)のほぼ倍となりました。それを踏まえると、政策当局は、かなり進捗が進んでいる2023年の銀行の融資枠を拡大して、年内の残り期間で融資をさらに伸ばすことに対しては消極姿勢をとる可能性が高いでしょう。そのようなひずみを平滑化すると、それほど心配される傾向ではありません。

図表1:前倒し実行で増加した2023年の中国企業向け融資

企業向け長期融資(年初来、10億元)

出所:Wind, Allianz Global Investors 2023年7月31日現在。

予想外に悪かった7月の融資統計のもう1つの重要な注意点は、国債発行ペースが今年はこれまでのところ非常に遅いということです。大量の国債発行が保留されているということは、年内の残り期間における借入需要のベースラインが織り込まれていることを意味します。実際には、2023年の残り期間も国債発行の低調さが続くかどうかは判断が難しいところです。今年度予算で公表されている国債発行計画を踏まえると、新規国債による資金調達純額は、財政政策の緩みや地方政府による債務スワップが実施された場合の上振れリスクは残しつつ、2022年を上回らないまでも少なくとも同程度にはなると弊社は見込みます。2023年の最初の7カ月間で新規発行純額が前年比25%減少(図表2を参照)しており、2022年の水準を達成するには、残り5カ月間で国債発行額が前年比61%増加する必要があります。2023年第4四半期の比較の発射台が低いためその可能性は小さいと思われますが、たとえ人民元建ての新規融資純額が今年の残り期間において、7月までの3カ月と同じペース(前年同期比-14.9%)で減少を続けたとしても、 そして、新規国債発行による純資金調達額が2022年と同水準だったとしても、TSF残高は、7月の前年比伸び率9.2%に対し、2023年通期でも依然として前年比9.3%の伸びとなるでしょう。

図表2:年初来でトレンドを下回る国債発行

TSF – 国債(年初来、10億元)

出所:Wind, Allianz Global Investors 2023年7月31日現在。

弊社のマクロ評価の場合と同様に、これにより、中国の借入需要の低調さや、6月の利下げがこの問題への対処において明らかに効果がなかった事実は変わるものではありません。通期で前年比9.3%の融資の伸び率は、依然として少なくとも2003年以来の低水準のままです。しかし、7月の融資統計が表面的には示唆しているように見える「急停止」シナリオとは程遠いものがあります。

幅広いセクターで経済が制御不能な状況にはないことが示唆される

小売消費は市場の期待には届きませんでしたが、年初来の小売売上高は引き続き前年比7.3%増加しました。対象範囲が限られているにもかかわらず、小売サービス消費の指標としてよく使われるケータリング業の売上高は、前年比15.8%増加しました(図表3を参照)。中国国家統計局は、サービス小売売上高という新指標を発表しました。これは、運輸、ホスピタリティ、レストラン、エンターテインメント、スポーツ、 教育などの広範な分野を対象としています。サービス小売売上高は、年初来で前年比20.3%増と好調で、小売売上高全体を大幅に上回っています。一般的なモビリティや道路貨物配送に関するその他の高頻度指標は、6月と比較して安定した活動レベルを示しました。

図表3:小売売上高の伸びは引き続き堅調

小売売上高(前年比、%)

出所:Wind, Allianz Global Investors 2023年7月31日現在。

また、不動産に依存するセメント産業などで悪化が続いたのに対し、他の産業セクターは総じて安定していました。製造・組み立て工程を含む第2次産業の7月の電力消費量は前年比5.7%増となりました(図表4を参照)が、これは2009年以降の増加傾向に沿った動きです。コークス炉、製鉄所、石油アスファルトなどのプラントの稼働率は6月以降安定しており、2022年を越えないまでもそれに近い水準となっています。中国におけるコンテナ船やばら積み貨物船の荷降ろし量にも同様の傾向が見られ、消費財や原材料の需要が安定していることが見てとれます。最後に、国内原材料価格は6月に底を打ち、2022年を上回る水準で推移しています。

図表4:不動産以外の産業活動は比較的安定

第2次産業の電力消費量(前年比、%)

出所:Wind, Allianz Global Investors 2023年7月31日現在。

7月の住宅販売や建設の動きは引き続き低調でしたが、これは驚くには当たりません。一方で、完成済み物件の床面積は前年比33.1%増となりました。このことは、販売済みながら未完成だった開発物件の引き渡しが進捗していることを示しますが、建設活動に大きな影響を与えるほどではありません。