サステナビリティの実現

サステナブルな未来への軌道に戻す

輸送部門は世界で大きな炭素排出源になっています。2022年には世界の全排出量の20%超を占めており1、しかもその割合は上昇しています。このため、エネルギー転換の観点から輸送部門の脱炭素化に優先して取り組む必要があります。欧州連合(EU)の「グリーンディール」や米国のインフレ抑制法など、この問題に直接対応する政策の数は増えています。

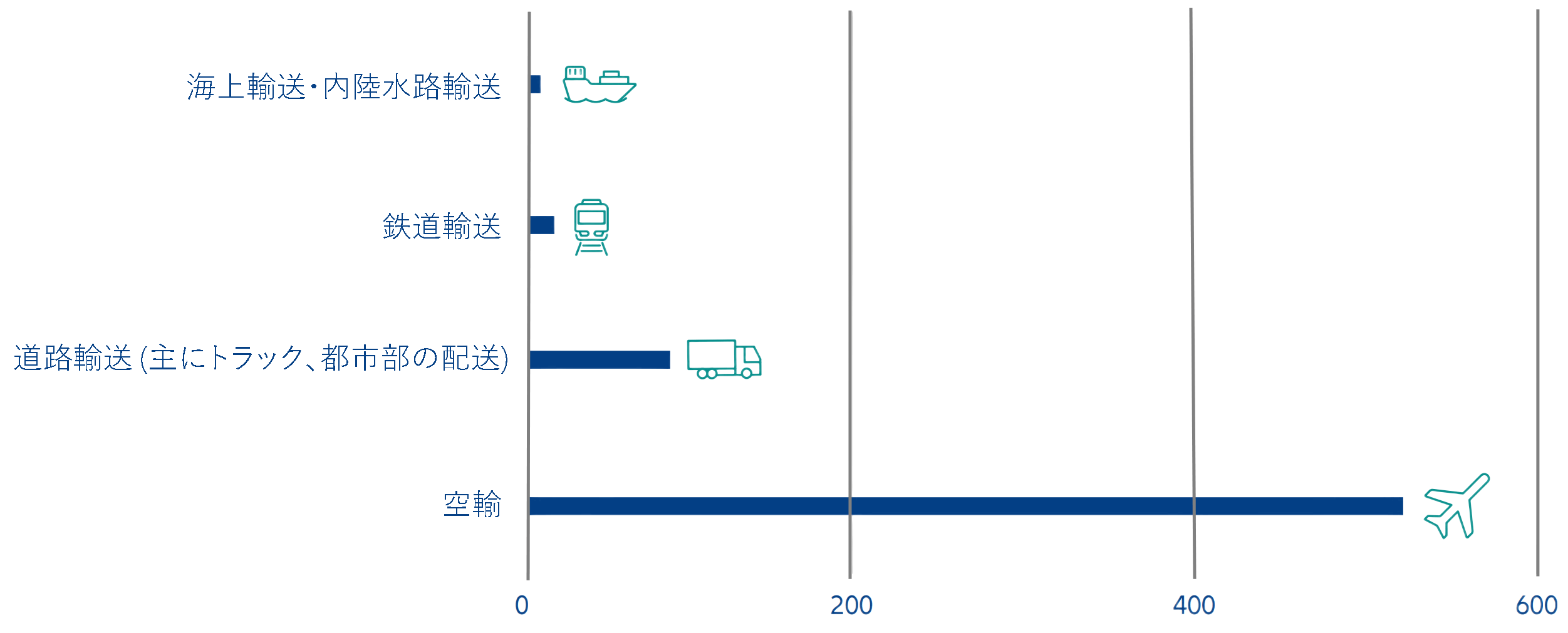

先の数字を掘り下げてみると、輸送に伴う排出のうち、最大の排出源は道路輸送です。その割合は全体の約70%と、突出しています。にもかかわらず、道路輸送は温室効果ガス排出の観点から極めて非効率的です。EUの調査では、旅客・貨物の道路輸送に由来するキロメーター当たり排出量は、鉄道に比べ5倍程度も多いことが明らかになっています。地域別にみると、輸送に伴う世界の排出量に対し、北米が占める割合はおよそ4分の1であり、北米の1人当たり排出量は世界平均の5倍も多くなっています。

2020年における世界の貨物輸送10億トンキロメーター当たりの炭素排出原単位(kg)

出所: MIT Climate Portal, June 2024

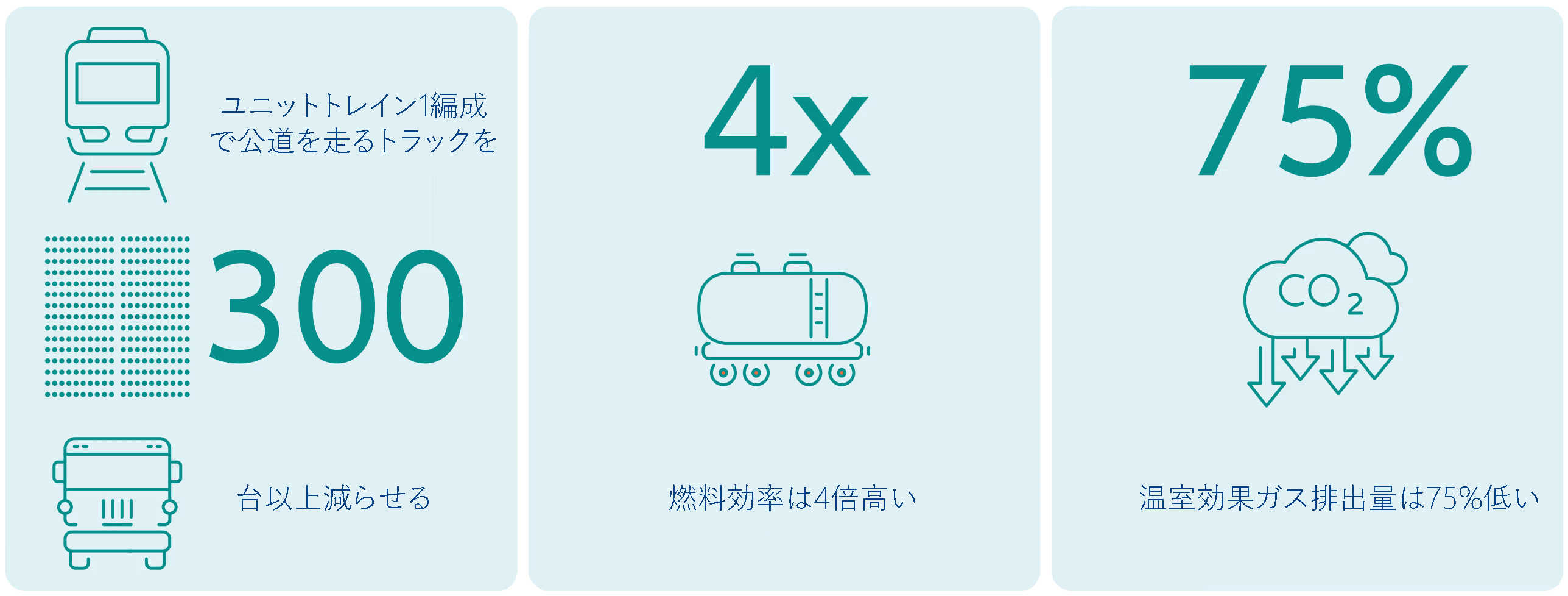

排出量でみても、キロメーター当たりコストでみても、鉄道(および水上)輸送が道路(および航空)輸送より優れていることは、図から明らかです。このところのインフレ進行局面においても、トン当たりコストの上昇は鉄道輸送の方が道路輸送よりも緩やかでした。しかも、サステナビリティにおける鉄道の優位性は、単にコストや環境面の要因にとどまりません。米国において鉄道業界は16万あまりの雇用を提供しています。鉄道部門の職はスキルを要し、労働組合も結成されており、給与面では米国の労働者平均を50%超上回っています。加えて、鉄道業界の職は安全性でも優れています。鉄道部門従事者の場合、就業時に負傷する可能性はほかの輸送部門に比べはるかに低くなっています2。こうした理由から、鉄道部門は、環境面はもとより、社会、ガバナンスの面でも優れているといえます。

鉄道輸送とトラック輸送の比較

出所: MIT Climate Portal, June 2024

投資の展望

貨物輸送量は今後、米国だけでも2050年までに50%増加する見込みです。貨物量の伸びは、経済が発展途上にある市場ではこれを大きく上回る可能性があります。貨物量のこの大幅な増加や、環境の観点からこの増加を可能な限り道路輸送ではなく鉄道輸送で実現させる重要性が極めて高いことを踏まえると、サステナブルなアプローチをとる投資家にとって、鉄道輸送が興味深いセクターであることには疑問の余地がありません。鉄道輸送はまた、気候変動目標達成のために各国政府が法的義務を果たす上でも重要です。先に言及したESG上の要因のほか、鉄道輸送はその他のメガトレンド、例えばリショアリングや一般に言われる「脱グローバリゼーション」などを利用する上でも有利な立場にあります。

以上のことから、弊社は鉄道部門に大きな追い風が吹いていると考えています。鉄道部門における実際の動向にも、これが反映されています。このほど北米の鉄道大手2社が合併に至ったことは、その好例です。合併で誕生したカナディアン・パシフィック・カンザス・シティ(CPKC)は、カナダ、米国、メキシコを結ぶ国境を越えた初の、そして現時点では唯一の鉄道ネットワークであり、その路線距離は2万マイルあまりに及びます3。この鉄道ネットワークのような戦略的資産は今後、大陸間のモノの効率的な輸送に不可欠になると思われます。弊社が現在、投資ポートフォリオにCPKCを組み入れているのも、こうした理由によります。米国の輸送手段別貨物においては、目下のところ道路輸送が最も量が多く、トラック輸送が40%以上を占めています。鉄道による貨物輸送量は約30%と、道路輸送に後れをとっています。エネルギー転換に関する現在の政策方針を勘案すれば、貨物輸送が鉄道に移行していく点で鉄道部門の成長性が大きいことは明らかです。

CPKCは、ボトムアップ型のアクティブなアプローチがサステナブルな株式投資にいかにメリットがあるかを示す好例でもあります。成長性や炭素排出削減に果たす役割という点でCPKCが一見して要件を満たしていることは確かです。鉄道輸送は炭素排出の面で道路輸送よりはるかに優れた代替手段ですが、鉄道のこの優位性がさらに強まる可能性があります。水素機関車の開発が急ペースで進んでいるからです。CPKCはかねてより水素機関車の実験に取り組んでおり、代替的な牽引車の開発に弾みをつけるために水素機関車を18台購入しています。

しかもCPKCは自社でサステナビリティの問題に取り組んでおり、その実績はクラス最高水準です。ESGに関する情報開示でしっかりした歴史があるばかりでなく、この10年間に燃料効率を大幅に改善させたことや、経営陣の報酬を妥当な安全基準に連動させるなどの策をとり、安全性においてもトップレベルにあります。

長期的に企業を成功に導く指標をより大局的な視点で検討することは、サステナブルな株式投資で成功するための弊社哲学における重要な要素です。CPKCの例は、まさにこのことを示しています。

1 https://www.statista.com/statistics/1129656/global-share-of-co2-emissions-from-fossil-fuel-and-cement/

2 https://www.aar.org/data-center/#data-fact-sheets

3 例として言及された銘柄は、本記事の公開時、あるいはその後のいかなる時点においても必ずしもポートフォリオの構成銘柄であるわけではありません。