アジア債券:世界経済減速の対抗手段となるか?

世界経済の見通しが分岐する中、投資家は今後数年間において成長を牽引するであろう経済へのエクスポージャーによって、高まる市場ボラティリティからポートフォリオを守ろうと考えているかもしれません。堅調なファンダメンタルズと魅力的なバリュエーションにより、今こそアジア債券に注目すべき時かもしれません。

要点

- 弊社の見解では、幅広い新興国市場インデックスを通したアジア債券へのエクスポージャーは、ますます限定的となり、時代遅れとなりつつあるようです。

- 過去10年間においてアジアが他の地域を凌ぐ成長を示すとともに、アジアのクレジットは500以上の発行体による1兆米ドルの債券を擁する高品質なユニバースへと発展してきました。1

- 最近の市場後退期において、アジアの投資適格債は、米国やその他のグローバル市場を上回る耐性を示しており、世界経済の減速期においてポートフォリオの安定性を提供する可能性があります。

- 中国の不動産債券のボラティリティは引き続き高止まりする可能性が高いものの、弊社はアジアのその他の地域におけるハイイールド債に魅力的な投資機会を見込んでいます。

世界経済が新型コロナウイルスとウクライナでの戦争のダブルショックから抜け出すにあたって、弊社は先進国と発展途上国の間での経済成長の見通しの分岐を見込んでいます。国際通貨基金によれば、2023年の成長データは、中国の5.2%およびインドの5.9%と比較し、米国(1.6%)、ユーロ圏(0.8%)および英国(-0.3%)においては低調となる見通しです。2

先進国が成長への向かい風と硬直的なインフレに直面し、市場ボラティリティが強まる中、今こそ投資家がアジア債券を検討するべき時かもしれません。新興国市場を含む他の地域と比較して魅力的な堅調なファンダメンタルズとバリュエーションにより、弊社はアジア債券への独立した配分が、広範な市場ボラティリティおよび世界経済の減速に対する効果的な対抗手段となる可能性があると考えています。

アジアは、新興国市場以上であり、単に中国だけではない

歴史的に、世界の投資家は、新興国市場(EM)を通してアジア債券へのエクスポージャーを確保する傾向がありました。しかし、過去20年間において、アジアは他の地域を上回る成長を示しているため、このアプローチはますます時代遅れになりつつあるようです。

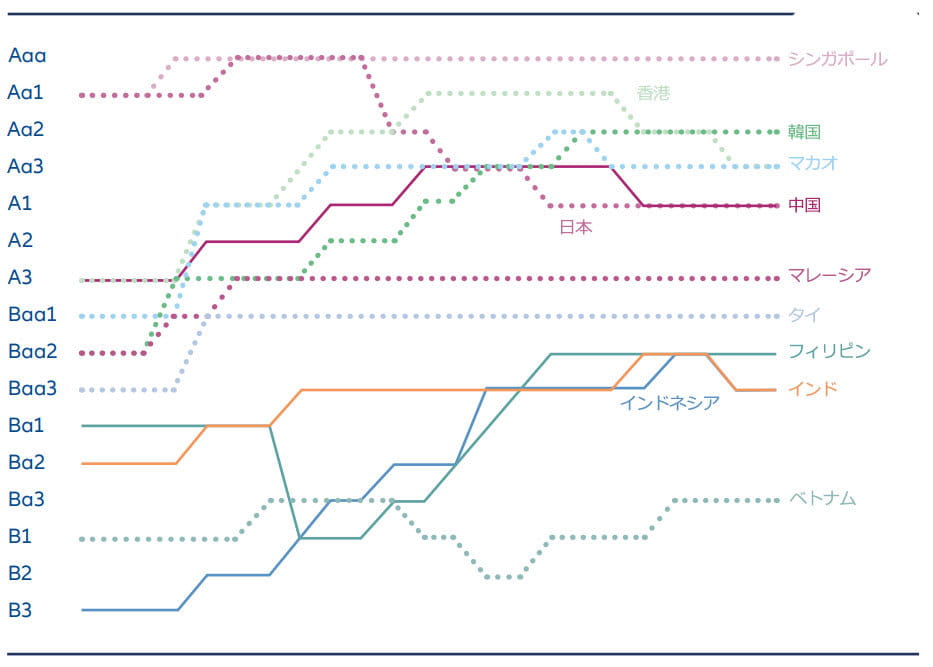

アジアは、信用格付けにおける最上位の2段階であるAAAおよびAA格付けを誇るシンガポール、韓国、香港およびマカオを含む、先進国市場と新興国市場の組み合わせを特徴としています。この地域の力強い成長は、図表1に示すように、いわゆる新興国市場の多くにおけるソブリン債格付けの改善にも貢献してきました。その好例がインドネシアです。ムーディーズによる同国の格付けは、過去20年間においてB3からBaa2へと引き上げられてきました。

図表1:アジアソブリン債格付けは上昇中

出所:Bloomberg, Moody’s, AllianzGI, 2023年3月現在

アジアの成長は、その債券市場に反映されています。弊社の見解では、アジア債券市場はEMのレッテルを払拭し、独立したアセットクラスを確立したと考えています。

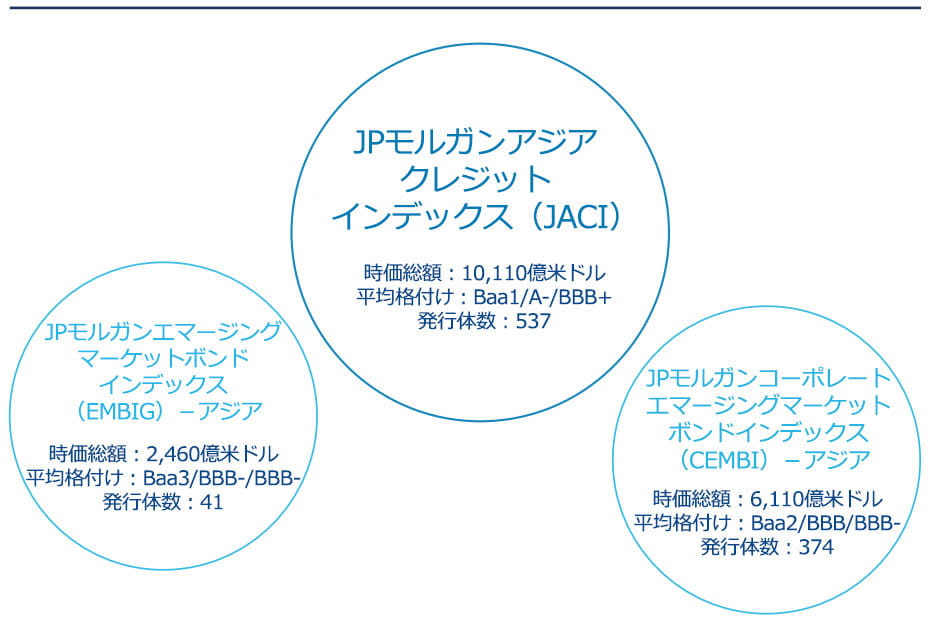

例えば、アジアの米ドル建ソブリン債、準ソブリン債および社債のインデックスとして有名なJPモルガンアジアクレジットインデックス(JACI)は、今や時価総額1兆ドルに達し、500を超える発行体による債券を擁しています。S&PによりA格付けを取得し、インデックスの85%が投資適格と格付けされた、高品質の投資ユニバースです。3

図表2が示す通り、アジア市場の規模と奥行きは、JPモルガンエマージングマーケットボンドインデックス(EMBIG)やJPモルガンコーポレートエマージングマーケットボンドインデックス(CEMBI)などの有名なEM債券インデックスよりも、より幅広く、より分散化されたアジアの発行体へのエクスポージャーを投資家に提供します。また、中国以外の発行体がJACIに基づく市場価値の60%を占めていることから、アジアが単に中国だけではないということは、注目に値します。4

図表2:アジア債券は独立したアセットクラス

出所:JP Morgan, AllianzGI, as at 31 March 2023.

なぜアジア債券か?

弊社の見解では、アジア債券は世界の投資家による所有があまりに少なく、過小評価されています。これは、前述の通り、投資家が伝統的にアジアへのエクスポージャーについてEMインデックスに依存してきたことが一因にあります。

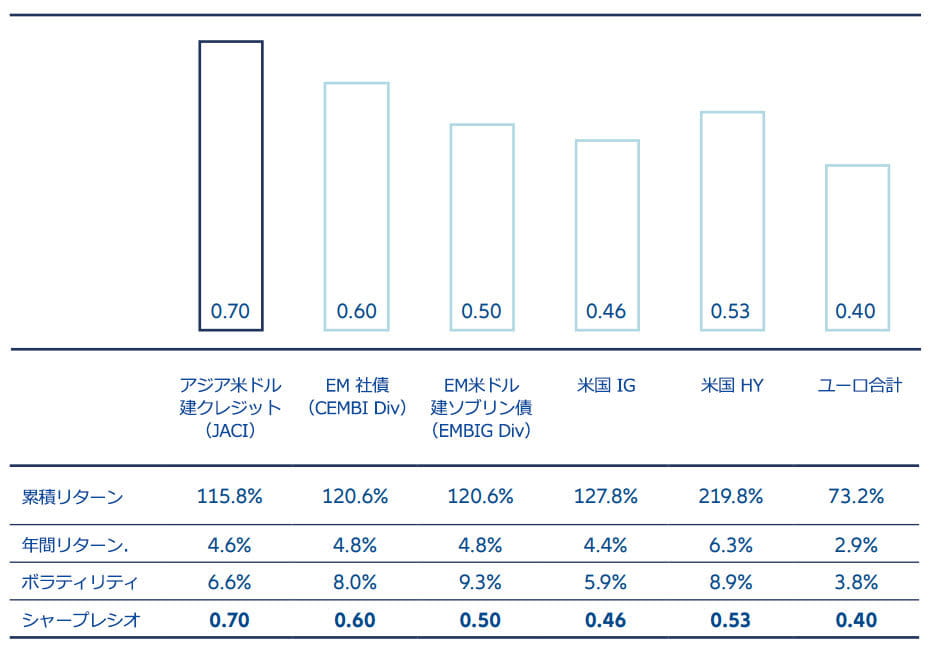

しかし、図表3が示す通り、アジアの米ドル建クレジット(JACIによって示される)は、その他の主要な先進国および新興国債券市場と比較し、歴史的により優れたリスク調整後リターンを実証してきました。

図表3:アジアのクレジットは歴史的に優れたリスク調整後リターンを提供してきた

出所:Bloomberg, JP Morgan, AllianzGI, 2023年3月 31日現在。リターンの数値は米ドル表示。2006年から2022年の月次データに基づき算定。

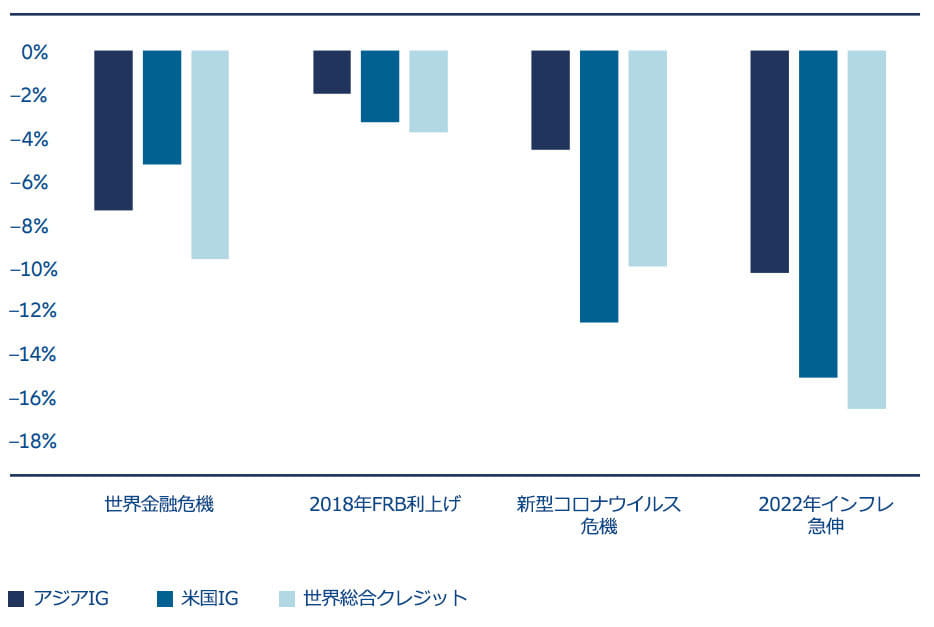

アジア投資適格(IG)債は、米国および世界のIGと比較して特に耐性が高く、最近の市場危機においてもドローダウンが低水準でした(図表4に示す通り)。

図表4:アジアIGは危機におけるドローダウンが少ない

出所:Bloomberg, AllianzGI, 2023年3月31日現在. アジアIGはJPM Asia Credit – Investment Grade Indexに基づく。米国 IGはBloomberg US Corporate Total Returnに基づく。世界総合クレジットはBloomberg Global Aggregate Credit Total Return.に基づく。世界金融危機/リーマンショック(2008年9月16日~2009年3月9日)、2018年FRB利上げ(2018年1月2日~2018年11月8日)、新型コロナウイルスパンデミック(2020年2月19日~2020年3月23日)、2022年世界金融引き締め(2022年1月3日~2022年12月30日)。

アジアのIG社債は、低レバレッジ(平均純負債 / EBITDA5倍率 1.8倍)および健全な流動性(平均現金 / 短期負債比率 114%)6により、堅調な信用ファンダメンタルズを示しています。主要な先進国が景気後退を回避できる可能性は低いため、今後数カ月において市場のボラティリティが高まる可能性があり、アジアIGの耐性が投資家のポートフォリオに安定性をもたらす可能性があります。

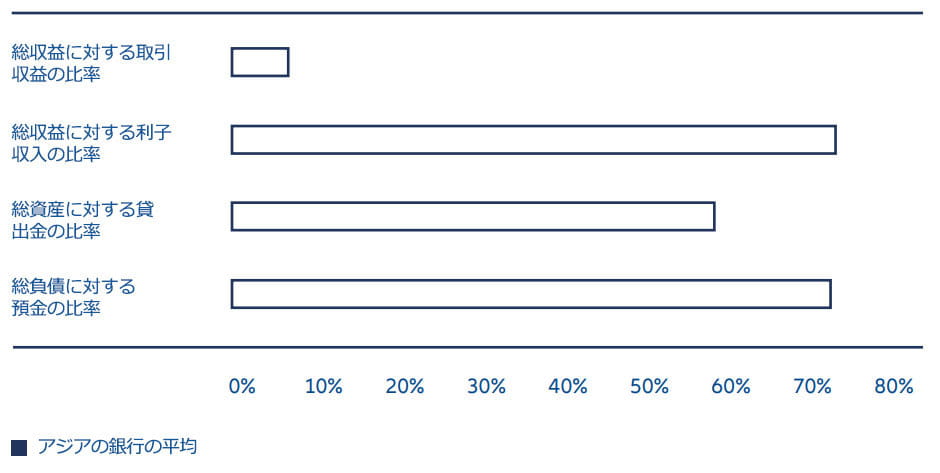

また、弊社は、アジアの銀行を、健全な流動性を有し、資本が充実した金融機関と見ています。アジアの銀行セクターの平均流動性カバレッジ比率(LCR)7は168%8で、これに対し、例えば、欧州の大手銀行は約150%、米国の大手銀行は約120%です。9アジアの銀行の総収益に対する取引収益の比率の相対的な低さ、および負債に対する預金の比率の相対的な高さ(図表5に示す通り)も、やはり比較的優位にあり、弊社の見解では、多くの欧米の銀行と比較し、歴史的に預金の獲得と貸付という、より保守的なモデルが反映されています。

図表5:アジアの銀行は堅調なファンダメンタルズを示している

出所:BofA Global Research, AllianzGI as at 31 March 2023.

アジアのハイイールド債は依然として投資に適すか?

豊富な投資適格商品に加え、アジア債券には、ハイイールド債(HY)もあり、前述の1兆米ドルのJACIインデックスの内、1,560億米ドルがHYとして格付けされています。10

しかし、アジアのHY市場は、中国の不動産デベロッパー(その多くはHY債発行体)の広範なデフォルトにより、極めて厳しい2年間に見舞われてきました。

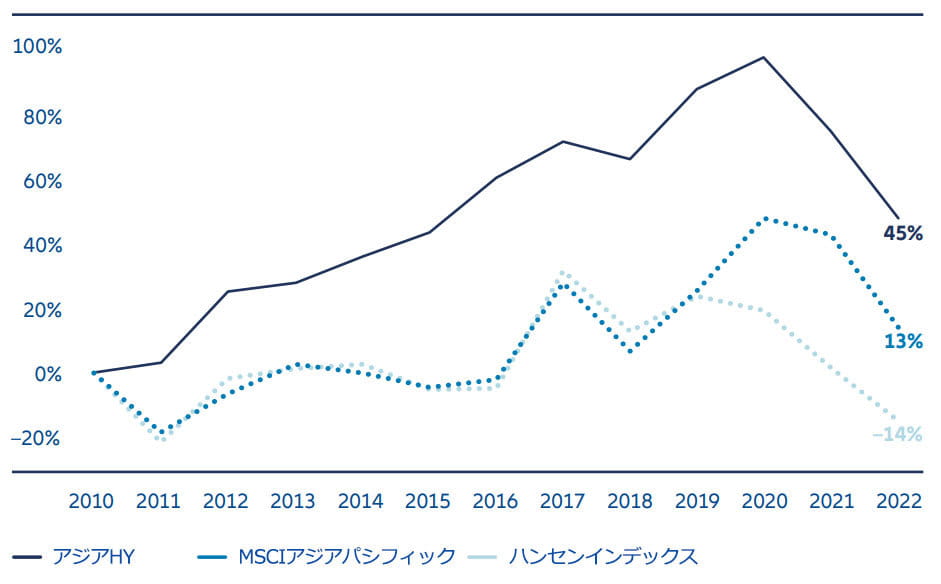

弊社の見解では、長年にわたり中国の成長は過度に不動産に依存しており、不動産および関連産業がその経済生産の約25~30%を占めてきました。11 規制の緩さによって、上昇し続けるかのように思われた不動産価格に支えられ、不動産デベロッパーは借入と拡大を継続することが可能になりました。それは、過度に負債が膨らんだ同セクターへの締め付けを中国当局が強化したことによって一転し、これが中国不動産セクターの深刻な減速のきっかけとなりました。このボラティリティの高まりが、最終的により広範な市場に波及し、その結果、過去数年間にわたり同地域の株式市場をも上回る堅調なリターンを生み出してきたアジアHYに、急激なドローダウンが発生しました(図表6参照)。

図表6:アジアのHYは2012年以来同地域の株式市場をアウトパフォームしてきた

出所:Bloomberg, AllianzGI as of 31 March 2023.

長らく先送りされてきたこの調整以前、中国不動産債券は二桁の年間リターンを提供し、実質的にデフォルトはゼロでした。これは、持続不可能な状況であり、また、潜在的な再編の影響や回収可能額に関する情報はほとんど投資家に提供されませんでした。

同セクターが初の「真の」信用サイクルを経験した今、弊社は、市場がデフォルトリスクをより正確に織り込んでいると考えており、また、潜在的な影響がより明確に可視化されたことにより、投資家がクレジットをより効果的に分析できるものと考えます。ただし、弊社は、同セクターでのさらなるデフォルトを見込んでおり、ボラティリティは高止まりすると予想しております。

中国を除くアジアHY債については、より明るい見方をしています。弊社は、企業の業績は東南アジア企業を中心に概ね好調になり、この領域でのデフォルト率は引き続き低レベルになると予想しています。

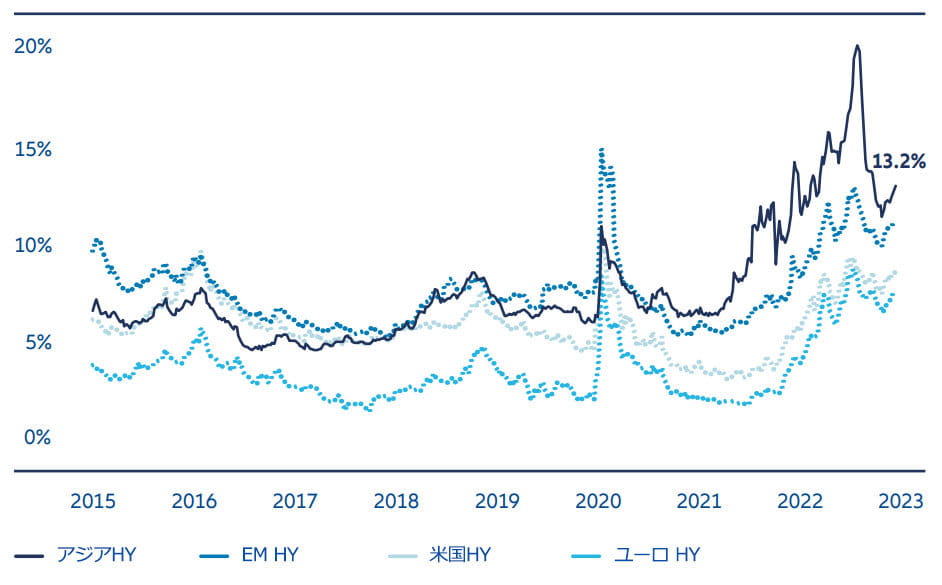

図表7が示す通り、アジアは世界で最も高利回りのHY市場です。その13.2%という利回りは、米国や欧州HYなどの先進国市場をはるかに凌いでいますが、さらに注目すべきは、EM HYよりもより健全なプレミアムを提供していることです。このプレミアムは、当初は中国の不動産セクターにおける問題と同時に出現したものです。

図表7:アジアHYの利回りは魅力的

出所:Bloomberg, AllianzGI, 2023年3月31日現在。アジア HY = JP Morgan Asia Credit Index (non IG), EM HY = Bloomberg EM USD Aggregate High Yield Index, 米国 HY = Bloomberg US Corporate High Yield Index, ユーロHY = Bloomberg an-European High Yield (USD) Index。

全体的に、グローバルなマクロの見通しについて投資家が確信を持てないことから、弊社は今後6~9カ月にかけて、分散化および信用の質を重視した、アジアHYへのディフェンシブかつ選択的なアプローチが適切であると考えます。

しかし、アジアHYの長期的なリスク・リターン率は、弊社には魅力的であるように思われ、歴史的な観点により市場バリュエーションが割安と思われることから、弊社はこのアセットクラスはスプレッドの圧縮と魅力的なキャリーの機会をもたらす可能性があると考えています。

1 JP Morgan Asia Credit Index (JACI) as at 31 March 2023

2 World Economic Outlook, April 2023: A Rocky Recovery (imf.org).

3 JP Morgan Asia Credit Index (JACI) as at 31 March 2023.

4 JP Morgan Asia Credit Index (JACI) as at 31 March 2023.

5 EBITDA(支払利息・税金・減価償却・償却控除前利益)は、企業の主要な事業から得られる現金利益の測定に広く使用されています。

6 JP Morgan, AllianzGI as at 31 March 2023.

7 流動性カバレッジ比率(LCR)は、銀行の短期的な流動性の指標であり、銀行が30日ストレスシナリオにおいて被る可能性がある純現金流出量と比較した、抵当権の設定されていない高品質の流動資産を測定します。

8 Moody’s as at 31 March 2023.

9 Fitch Ratings as at 31 December 2022.

10 JP Morgan, AllianzGI as at 31 March 2023.

11 China’s looming property crisis threatens economic stability | PIIE