市場展望インサイト

アリアンツGIが注目する6つの投資テーマ

新しいテーマ:戦略的自立

近年、地政学的な緊張が高まる中、欧州の国境付近で軍の展開が続いていることから、これまで数十年にわたって進んできた「非軍事化」の流れが明確に逆転しています。欧州では長らく軍事力への予算配分が抑えられてきましたが、現在では国家安全保障と防衛装備の強化が再び優先されるようになっています。また、戦略的自律性の確保に向けて、重要でありながら外国資本に依存している資源や技術へのアクセスを減らす動きが強まっています。その背景には、以下のような理由があります。

- ウクライナとロシアの対立が激化する可能性は依然として現実的な懸念であり、欧州の政治指導者にとって重要な課題となっています。一方で、アジアでも緊張が高まっています。

- 米国は、欧州のNATO加盟国が防衛予算を実質的に増額しない限り、軍事的抑止力の提供に消極的な姿勢を示しています。

- ロックダウンや政治的介入(関税や輸出規制など)を経て、供給網の混乱や経済的な圧力から自国を守るために、戦略的資源や防衛への投資意欲が高まっています。

グローバル化と自由貿易の進展により各国間で形成された相互依存関係を緩和するため、今後も相当規模の予算が確保されると見込まれます。こうした支出の優先順位の高まりは、最終的に地域の自律性や戦略的独立性を高めるための投資へとつながり、それによって恩恵を受ける企業も出てくるでしょう。このテーマでは、今後も継続的な需要が見込まれる以下の3分野に注目しています。

- 防衛システム:軍事装備などの防衛関連製品

- デジタル安全保障:サイバーセキュリティや、認証・データ保護を可能にする各種デジタルサービス

- 重要インフラ・戦略物資の確保:社会基盤の維持や戦略的資源へのアクセスを担う企業

このテーマはすでに広く認識されており、防衛予算が急激に拡大した初期段階において、従来型の防衛関連企業の成長はある程度織り込まれていると考えられます。しかし、長期的な見通しに関しては、依然としてギャップが存在しています。これは、テーマ型投資が取り組もうとしている「投資家の近視眼的傾向」によるものであり、成長の度合いだけでなく、成長が持続する可能性にも目を向ける必要があります。多くの市場参加者は短期的な投資期間に焦点を当てがちですが、株式の経済的価値の大半は、長期にわたって生み出されるキャッシュフローとその確実性に基づいています。「戦略的自立」というテーマにおいては、特にサイバー防衛、重要インフラの整備、そして欧州および同盟国が目指す防衛力水準とのギャップを埋めるために必要な投資規模に関して、長期的な視点がまだ十分に反映されてされていないと考えています。世界全体が二極化へと向かい、脱グローバル化が進む中で、ポピュリズム政党の台頭や権威主義体制の強化、地域的影響力の拡大を目指す動きが見られます。こうした状況を踏まえると、「戦略的自立」というテーマは、防衛システム、サイバー防衛、重要インフラというサブテーマを含め、今後数年間にわたって注目すべき主要テーマの一つであると考えています。

もちろん、政治情勢は変化する可能性があり、支出の優先分野も時間とともに移り変わることがあります。そのため、私たちは軍事予算案の動向を継続的に注視し、方向性に変化が見られた場合には迅速に対応する方針です。これは、Allianz Thematica(アリアンツGIが運用するグローバルファンド)ポートフォリオ内のすべてのテーマにおいて実践しているように、高度なアクティブ運用を適用することで実現していきます。

また、サステナビリティの観点からは、軍事装備を扱う企業は「持続可能」とは見なされにくく、これまでAllianz Thematicaの投資対象になるとは想定されていなかったかもしれません。実際、アリアンツGIでは、これまでSFDR第8条に分類される戦略において、こうした企業への投資を除外する方針を取ってきました。しかし現在、アリアンツGIは除外方針を見直し、SFDR第8条に分類されるAllianz Thematicaにおいても、選定された防衛装備関連企業への投資が可能となっています。

「戦略的自立」というテーマの追加は、Allianz Thematicaにおける全体的なテーマ構成にも影響を及ぼします。最も重要なのは、この新テーマが「GenWell」(社会的健康の促進)テーマに代わる形で導入される点です。これに伴い、「インフラ」と「インテリジェント・マシン」テーマの内容もより明確化されます。両テーマは、従来の広範なテーマ構成の中から、特に魅力的なテーマドライバーに焦点を絞った主要分野に特化することで、より効果的な投資機会の活用を目指します。

「GenWell」テーマからの脱却

私たちは、より健康的で活動的、そして個人のライフスタイルを重視する製品への需要は構造的に成長するものと考えています。しかし現在、「GenWell」テーマは消費者心理の弱さによって足踏みを強いられています。2024年第3四半期末にAllianz Thematicaでこのテーマを導入した際には、インフレが早期に収束し、経済環境がより緩和的になるとの見通しを持っていました。ところが実際には、懐疑的な見方と消費の抑制が続いており、最近では米国および欧州における政治的不確実性や社会的な議論によってその傾向がさらに強まりました。その結果、私たちはすでにこのテーマへの保有比率とエクスポージャーを大幅に縮小しており、今回、ポートフォリオから除外することとしました。将来的に状況が好転すれば、再び「GenWell」テーマへの投資を検討する可能性はありますが、現時点では他のテーマに対する確信度の方が高いと判断しています。

インフラテーマの焦点を電化分野へと絞る

インフラには成長が期待される分野が数多く存在しますが、私たちはこのテーマにおいて電化に特化することを決定しました。これにより、より効果的な投資機会の確保を目指し、建材や汎用的な建設事業など、より一般的なインフラ関連ビジネスを展開する企業は投資対象から除外する方針です。

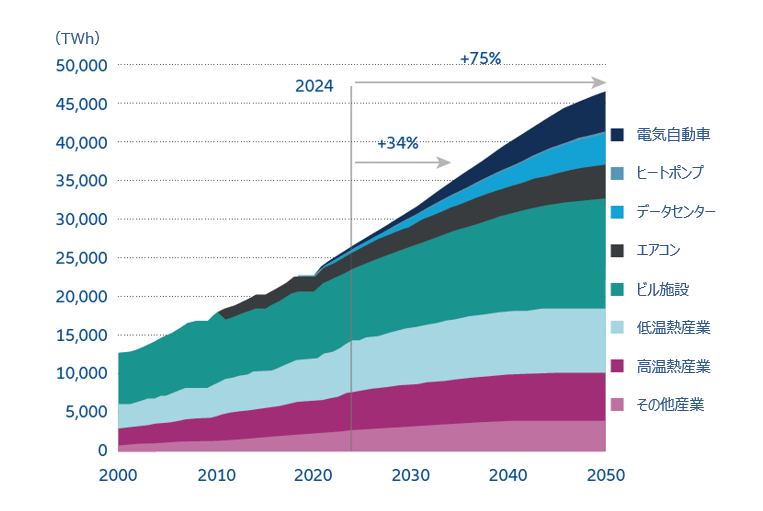

電化は、近年投資の注目分野としてすでに大きな勢いを見せており、この傾向は今後数年にわたって続くと見込んでいます。過去10年間の停滞を経て、電力需要は再び増加傾向にあり、私たちはその背景にある3つの成長要因に注目しています。

・データセンター:AI(人工知能)アプリケーションには膨大な計算能力が必要であり、それに伴いデータセンターの需要が急増しています。これらの施設では、大量のデータを処理・分析するサーバーやストレージが稼働しており、大量の電力を消費します。

・産業の電化:製造業や輸送などの産業プロセスが温室効果ガス排出削減のために化石燃料から電力への転換を進めています。

・電気自動車(EV):EVの普及は電化の重要な側面であり、輸送分野は温室効果ガス排出の大きな要因です。EVへの移行が進むことで、今後の電力需要のさらなる増加が見込まれます。

このように多面的に拡大する電力需要の恩恵を受ける企業は、まず発電所の分野に見られます。電力供給を増やすためには、発電能力の拡充が不可欠です。また、送電の信頼性や停電リスクの低い電力網の整備も同様に重要であり、特に米国では数十年にわたり電力網への投資が不足してきた経緯があります。さらに、再生可能エネルギーの比率が高まることで、より分散型で柔軟な電力網が求められるようになり、革新的なソリューションが生まれる機会も増加しています。この点においては、以前の「次世代エネルギー」テーマに含まれていたビジネスモデルとの重複も一部見られます。

ただし、発電関連の恩恵を受ける企業は再生可能エネルギーに限らず、原子力やその他の非再生可能エネルギーを提供する企業も含まれる可能性があります。

電力網インフラの拡張と更新には、長い年月と多額の資金が必要となります。そのため、この分野に特化したサービスや機器を提供する企業にとっては、豊富なビジネス機会が生まれることになります。

経済移行シナリオにおける世界の最終電力需要

出所:Bloomberg NFE、2025年時点。

過去の実績や予測、予想、見込みは将来の実績を示すものではなく、また、将来のパフォーマンスを示唆するものではありません。

人型ロボットへテーマを絞り込む

人型ロボットは、先進的なロボティクス、人工知能(AI)、そして人間中心の設計を融合させた次世代の自動化分野として急速に台頭しています。イノベーションのサイクルが加速する中、この分野はSFの世界から、実際に投資可能な現実へと移行しつつあると私たちは考えています。消費者分野と産業分野の両方において、これまで過小評価されてきた広大な投資機会が開かれつつあります。

この分野の成長の勢いを確実に捉えるため、インテリジェント・マシンテーマから、人型ロボットに特化したテーマへと移行します。今後は、エンドユーザーと直接的に関わることができるロボットや関連アプリケーションに焦点を当て、これまで投資対象としていた、計算処理能力を提供するもののこの市場に特化していない企業など、間接的な関連企業への投資は縮小していきます。

インタラクティブかつ自律的なロボットは、人間のような器用さで複雑な作業をこなすことにより、多くの産業を変革する可能性を秘めています。これらは労働力不足や生産性の課題に対する解決策を提供し、高齢者介護などサービス集約型の産業にも貢献することが期待されています。業界推計によれば、人型ロボットおよび関連技術の対象市場規模は、2040年までに3兆米ドルを超える可能性があるとされており製造業、物流、医療、支援分野での導入が成長を牽引すると見られています。このテーマでは、保有銘柄を以下の4つのサブテーマに分類しています。

人型ロボットは、試作段階から量産段階へと移行しつつあり、部品コストの低下、企業による導入の拡大、そして資本流入の急増によってその動きが加速しています。これらのロボットを支える基盤技術(高度なセンサー、リアルタイムシミュレーションソフトウェア、自律的なナビゲーション)は、自動運転車、手術用ロボット、スマート物流、産業オートメーションなどの関連市場の成長も促進しています。これらの分野は、今後数年のうちに現実世界での実用化とスケール化が進むと見込まれています。

AIテーマについてのアップデート

このテーマは、AIによって構造的な恩恵を受ける3つの柱で構成されています。基盤技術から応用イノベーションまでを網羅し、AIが産業を変革し、経済価値の創出を加速させる中で、最も魅力的な投資機会のひとつを提供すると私たちは考えています。

- AIクラウドおよびインフラ:大規模クラウド事業者やGPU/ASICプロバイダーは、AIの成長拡大を支える基盤です。今年のAIインフラ・クラウド企業の決算では、契約件数が前年比で大幅に増加世界中のデータセンター設備投資も急増しており、AIインフラへの投資が加速しています。クラウドおよびデータセンターインフラの需要は急速に拡大しており、主要企業では売上成長率が前年比70〜80%に達しています。AIインフラの供給不足が続く中、AIの普及にはこれらの基盤技術が不可欠であり、当社では半導体サプライチェーンへのエクスポージャーを拡大しています(この分野は以前、インテリジェント・マシンテーマにも一部含まれていました)。

- エージェンティックAI:自律的で推論能力を持つシステムは、企業の生産性を高め、業務プロセスを再構築します。まだ初期段階ではありますが、米国のエンタープライズ向けエージェンティックAI市場は、2024年の7.69億ドルから2030年には66億ドルへと成長すると予測されており、年間の平均成長率は40%を超えています(Grand View Research調査)。今の段階から投資することで、今後の成長とイノベーションの基盤を捉え、大きなリターンを狙うことができます。

- コンシューマーAI:デジタルプラットフォーム、デバイス、サービスにおけるAIの大量導入が、日常的な利用に向けた幅広い需要を生み出しています。2022年のChatGPT公開以降、ほぼゼロから数十億ドル規模の市場へと急成長したことは、コンシューマーAIの爆発的な可能性を示しています。この柱は、進化する消費者環境とAIの生活への統合を捉える、非常にダイナミックな投資領域です。

これら3つの柱の融合は、AI採用テーマにおける非常に魅力的な投資論を形成しています。AIが産業を変革し、経済価値の創出を再定義し続ける中で、これらの構造的な恩恵を受ける分野への投資は、今後の成長とリターンの大きな可能性を秘めていると私たちは考えています。このテーマは、力強い市場動向、技術革新、そして企業・消費者セグメントにおける採用率の上昇によって支えられています。AIクラウドおよびインフラ、エージェンティックAI、コンシューマーAIという3つの領域に戦略的にポジショニングすることで、AIの変革的なインパクトと、世界中の産業の未来を形づくるその役割を捉えることができます。

水関連セクターのアップデート

水供給の拡大、効率向上、水質保全に取り組む企業を支える信頼性の高い成長ドライバーが複数存在すると私たちは見ています。米国では、近年一連の景気刺激策が承認されており、老朽化した水インフラの近代化や更新に向けた多額の資金が動き出しています。これは、都市や地域社会のレジリエンスを支える重要な基盤です。一方、米国の建設市場が回復する中で、エンドユーザー向けのソリューションや水道網接続製品への需要が高まっており、この傾向は2026年には欧州や中国にも広がると予想しています。英国では、規制対象の水道網運営企業に対する政治的支援が強まっており、数十年前のインフラを更新する必要性の高まりを反映して設備投資枠も拡大しています。同時に、PFAS規制などの飲料水基準の強化により、高度なろ過技術や水質モニタリング技術への投資が世界的に加速する見込みです。

これらの要因を総合すると、水関連セクターは安定的な成長だけでなく、革新的な変化の可能性を秘めており、水という最も重要な資源を守るための技術・システム・ツールを提供する企業にとって、大きな投資機会が生まれていると考えています。

金融のデジタル化

このテーマは、従来の金融業界の常識を覆す新たなビジネスモデルや技術の台頭、そしてイノベーションを推進する既存の大手企業を中心に展開されています。主な進展には、以下のようなものが含まれます。

- 「今買って後で払う(Buy Now Pay Later)」

- ステーブルコインやプログラム可能なマネー

- リアルタイムの国際送金

- オープンバンキング/口座情報の集約

- デジタルウォレット

- AIによる不正検知

- 中央銀行デジタル通貨(CBDC)

- 資産のトークン化

- エージェンティック・コマース(自律的な商取引)など

デジタル決済の普及が進むにつれ、現金の利用は減少しており、これは同じ変革の裏表とも言えます。実際、世界のPOS(店頭)取引における現金の割合は、2014年の44%から2024年には15%まで低下しました(Worldpay「Global Payments Report 2025」より)。

このテーマは、投資対象と最終顧客層に基づいて、以下の3つのサブテーマに分類されています。

1. エンタープライズ・テクノロジー

大手金融機関、銀行、決済ネットワーク向けの基盤システムを提供する企業。規制対応、本人確認、決済処理、資産のトークン化などのインフラを支えています。

2. パーソナルファイナンス

個人に直接影響を与えるイノベーション。ピアツーピア決済、デジタルウォレット、ネオバンク、「今買って後で払う(BNPL)」、モバイル決済、非接触型決済などが含まれます。

3. ブロックチェーンとデジタル資産

ステーブルコイン、資産のトークン化、分散型金融金融(DeFi)の革新、デジタル通貨など、より広範なデジタル資産ベースの金融サービスを対象としています。

イノベーションが銀行、フィンテック企業、大企業のいずれから生まれたとしても、その影響を最終的に受けるのは顧客です。これまで時間がかかり、煩雑で分かりづらかったプロセスが、今ではスムーズに行えるようになってきています。QRコードをスキャンして請求書を支払ったり、ネオバンクを使って数秒で送金したり、複数の銀行口座をオープンバンキングのダッシュボードで一括管理したりすることが、急速に当たり前になりつつあります。そして、この変革はまだ始まったばかりです。

まとめ

これらの変更により、現在注目されているテーマへの取り組みがより効果的になり、テーマ株式チームがより強い確信を持つ成長分野への的を絞ったエクスポージャーが可能になります。6つのテーマのうち2つをより明確化し、1つを入れ替えることで、既存の追い風を捉え、今後の成長機会に備えるためのより良いポジショニングをお客様に提供できると考えています。

今後のファンドの構成としては、工業、素材、公益事業など、製品や製造を基盤としたビジネスモデルへの比重が高まる一方で、消費財やヘルスケアといった購買支出への依存度は低くなります。また、人型ロボット分野のリーダー企業の多くが本社を置く中国への投資比率も高まる見込みです。