Navigating Rates

注目すべき債券の4つのテーマ

日銀を除く主要中央銀行の多くは、今年、すでに利下げサイクルを開始しているか、開始する方向です。本稿では、2024年中に投資家に機会をもたらす可能性があると考えられる、債券に関する4つのテーマをご紹介します。

要点

- 弊社は、今後の利下げを見越して、米国とドイツでは長短金利差の拡大を予想するスティープナーのポジションを選好します。一方、日本では今後数年間の金融政策の正常化が、イールドカーブ形状のフラット化(長短金利差の縮小)のポジションに有利に働きます。

- 先進国債券市場のパフォーマンスには高い相関関係が見られ、各国の経済見通しの乖離により、ソブリン債市場全体にレラティブバリューを享受できる機会が生じる可能性があります。

- 社債(特にハイイールド債)は、バリュエーションが割高で注意が必要です。

- 経済のパフォーマンスと金融政策が乖離し、米ドルに逆風が吹き始めるにつれ、債券ポートフォリオでの積極的な為替管理の重要性が高まります。

イールドカーブにおける相対的な機会の重視

イールドカーブにおける相対的な機会の重視

過去10年間、経済成長期待の低下、低インフレ、量的緩和によって、日本を除く主要G4市場(米国、ユーロ圏、英国)における国債のイールドカーブはフラット化し、長期債の利回りは短期債と大差なくなりました。

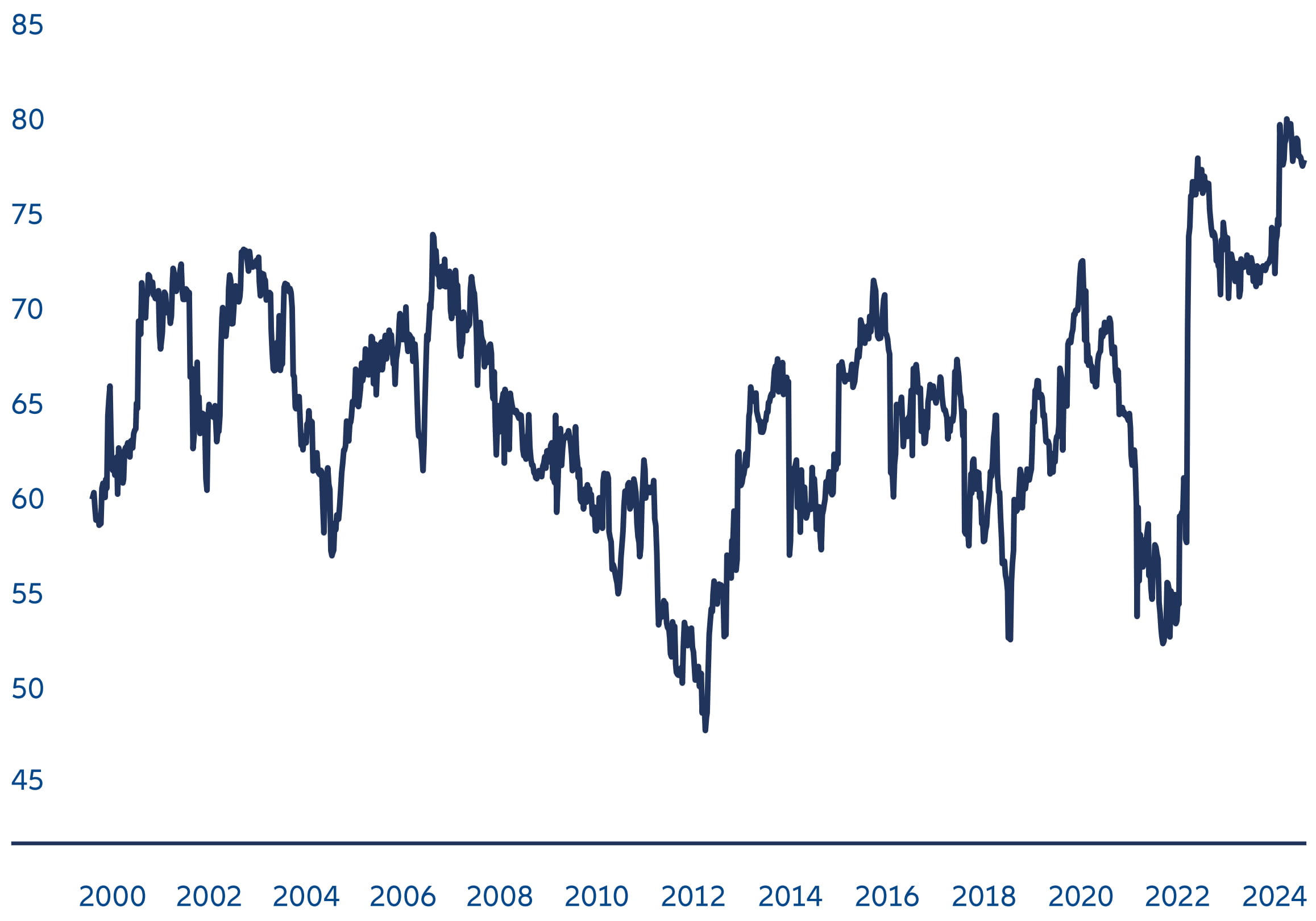

ここ数年、インフレ上昇や金利の急激な上昇など、経済環境は大きく変化しています。一方、米国経済は好調が続いており、フロントエンド(短期ゾーン)の利回りに上昇圧力がかかっているため、とりわけ米国債のイールドカーブは歴史的に見て著しくフラットな状態で推移しています(図表1を参照)。

しかし、米国とドイツのイールドカーブは、2024年中に再びスティープ化すると予想します。マクロデータが不安定で利下げタイミングは不透明ですが、各国中央銀行は2024年に利下げを行うと弊社は引き続き予想します。これはフロントエンドの利回り水準の見直しにつながる可能性があります。加えて世界は、非常に緩和的な金融政策や財政引き締めを伴うディスインフレ的なマクロ環境から、気候変動、高齢化、地政学的リスクの増大に応じて、インフレリスクが高まり、従来型の金融政策や積極財政が強く求められるマクロ環境へと移行しつつあります。その結果、長期債の保有に対して投資家が要求する短期債を上回る追加的利回りである「ターム(期間)プレミアム」が上昇し、超長期債に重くのしかかることが予想されます。

この環境の下、米国とドイツのイールドカーブのスティープ化取引が恩恵を受けるものと見込まれます。特に、米国債は7-30年、ドイツ国債は5-30年および10-30年のスティープ化に弊社は注目します。

一方、日本はインフレ期待の高まりを受けて、今後数年間で政策金利が正常化されると予想します。日銀のバランスシートはG10市場の中でも最大規模です。日銀の自国国債市場での保有シェアは、他国の中央銀行に比べて高く、日銀が保有する日本国債(JGB)の償還期間は10年未満に集中しています。日銀のバランスシート調整は、日本国債市場に重要な影響を及ぼします。日本は現在、G4市場の中で7-30年のイールドカーブの傾きが最も急(スティープ)ですが、最終的な金融政策の正常化により日本国債イールドカーブのフラット化が進むと見られます。

図表1:イールドカーブが示す機会:フラット vs スティープ

米国(5-30年)および日本(7-30年)のスプレッド、ベーシスポイント(bp)

出所: AllianzGI, Bloomberg, 2024年5月31日

経済見通しの乖離が示唆するレラティブバリューの機会

経済見通しの乖離が示唆するレラティブバリューの機会

図表2が示すように、ここ数年の主要先進国国債市場は、事実上足並みを揃えて推移しています。

しかし、債務のファンダメンタルズ、金融政策の波及、財政支援で経済を押し上げる政府の力などに関して、国・地域間で差異が拡大し、経済の軌道が乖離しつつある今、機会は豊富にあります。

これにより、今後はレラティブバリューを狙ったポジションから魅力的なリターンが得られる可能性があります。たとえば、米国の経済データの強さは、2024年における利下げ予想を劇的に変えました。市場が織り込む年内の利下げ回数は、今年1月時点で6回でしたが、足元では1回強となっています1。一方、英国のマクロ経済のファンダメンタルズ(トレンドを下回る成長と財政引き締め)や、実質金利の低さを考えると魅力的なバリュエーションの状況は、クロスマーケット・ベースでの英国債へのアロケーションに有利に働きます。

図表2:主要国債市場間の相関性の高さ

主要先進国国債市場と米国債の1年ローリング相関

出所: AllianzGI, Bloomberg, 2024年5月31日

クレジットへの慎重なスタンスの維持(特にハイイールド債)

クレジットへの慎重なスタンスの維持(特にハイイールド債)

信用スプレッド(国債に対する社債のリスクプレミアム)は、長期レンジと比べて割高感が強まっています(図表3を参照)。

マクロ的な観点から見ると、インフレ懸念がやや後退する中、米連邦準備制度理事会(FRB)やその他の中央銀行による2024年中の複数回に及ぶ利下げへの期待は薄れています。その結果、実質金利が上昇し、特にハイイールド債の発行体に関しては、企業ファンダメンタルズに圧力がかかり始めています。

さらに、米国個人消費の主要エンジンの一部が勢いを失い、企業の価格決定力が弱まる兆候も出始めています。このため、弊社は現時点でのクレジットへのエクスポージャー追加には慎重です。

一方で、過去を振り返ると、FRBによる新たな利上げや米国の成長見通しの大幅な下方修正といったマイナス要因がない限り、信用スプレッドの大幅な拡大は当面起きないかもしれないことも認識しています。

したがって、短期的には、魅力的な「キャリー」(債券を一定期間保有することで得られるインカムゲイン)を求めて投資適格社債の保有を継続するケースも検討します。その場合、工業セクターよりも金融セクターにおけるレラティブバリューの機会を重視します。ただし、ハイイールド債にはより大きな注意が必要です。信用スプレッドが大きく拡大する局面は、クレジットのエクスポージャーを再び積み増す機会となり得ます。

図表3:社債スプレッドが直近の最低水準に接近

Bloomberg Global Aggregate Corporate Index オプション調整後スプレッド(OAS)、ベーシスポイント(bp)

出所: AllianzGI, Bloomberg, 2024年5月31日

積極的な為替管理の重要性の高まり

積極的な為替管理の重要性の高まり

債券投資家が注目すべき長期的なダイナミクスの1つは、積極的な為替管理の可能性であると考えます。

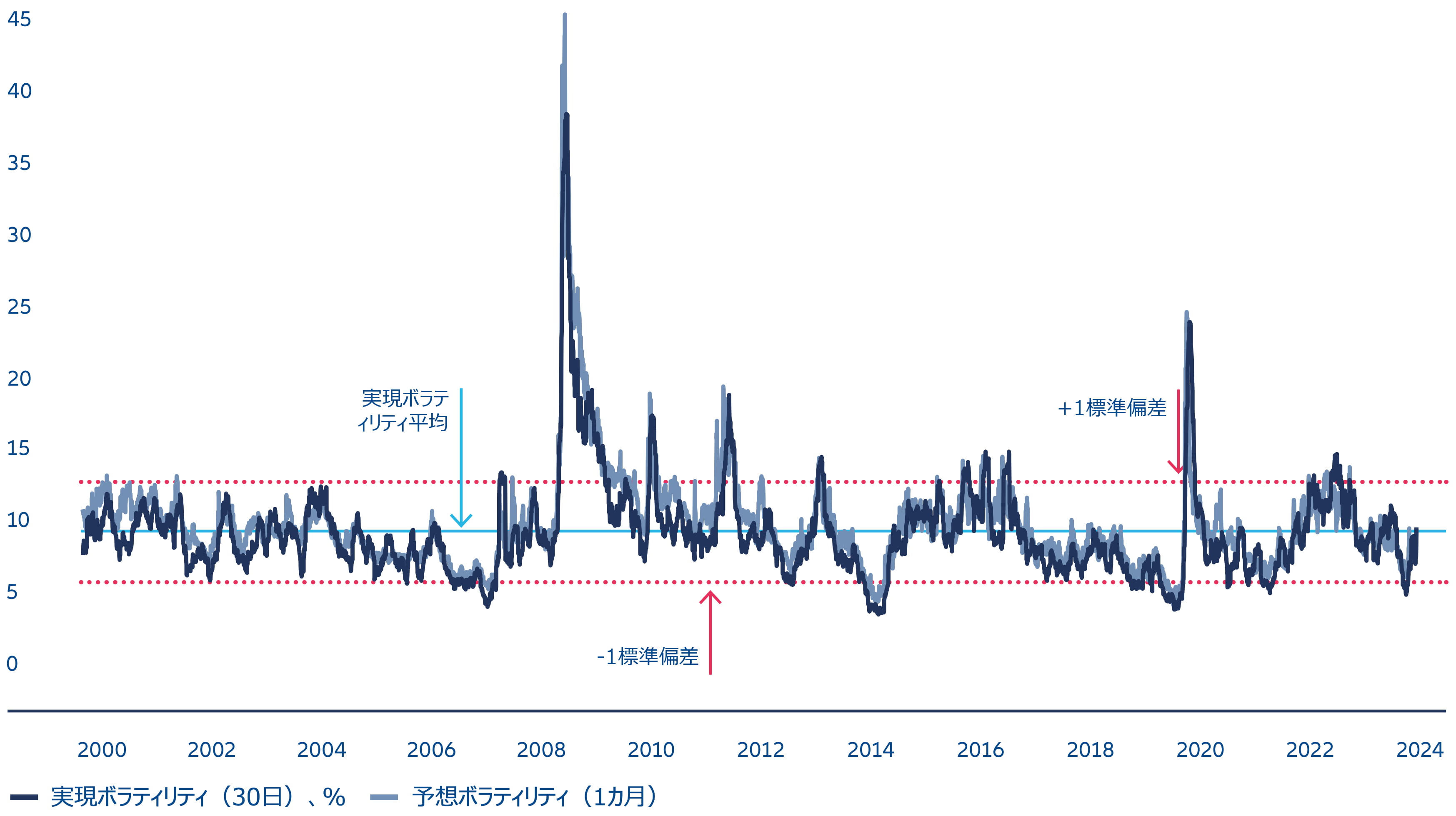

図表4が示すように、外国為替市場は現在、比較的落ち着いた状況です。主要国間で経済パフォーマンスや金融政策が乖離しつつあり、この状況は変化するものと予想します。

それがまだ現実化しない最大の理由の1つは米ドルです。米ドルは、米国経済の相対的な力強さと、国際通貨制度における役割によって、実質貿易加重ベースで約40年来の高値で推移しています。今後は、循環的要因と構造的要因が米ドルのパフォーマンスに重くのしかかり始めると弊社は考えます。これは、短期的には米国の成長が他の主要市場との比較で優位性を失うため、また中期的には米国の産業政策や貿易政策の目標が「強い米ドル」政策を弱めるため、短期・中期いずれにも当てはまります。

そのため、11月の米大統領選挙に向けた政策の不透明感を背景に、特に今後数カ月内にボラティリティが上昇した場合、積極的な為替管理が債券ポートフォリオのリターンに大きく寄与し始めると予想します。

図表4:為替市場の凪は終焉へ

ユーロ/米ドル、米ドル/円、豪ドル/米ドル、米ドル/メキシコ・ペソのボラティリティのバスケット

出所: AllianzGI, Bloomberg, 2024年6月4日

1 Bloomberg data, 4 June 2024.