Achieving Sustainability

削減貢献量:投資判断における企業のネットゼロ実績の評価に役立つ指標

気候変動による気象災害の頻度と深刻さの増大は、2050年までの温室効果ガス(GHG)排出量ネットゼロの達成に向け今すぐ行動をおこす必要があることを浮き彫りにしています1。この目標達成に最も重要な貢献ができそうな投資を見極めるのに役に立つのが、より持続可能な製品やサービスがもたらすプラスのインパクトを示す「削減貢献量」 です。

要点

- 削減貢献量は、製品、サービス、プロジェクトによって社会全体で削減できた排出量を反映しています。削減貢献量は、従来の測定指標であるスコープ1、2、3排出量を補完する主要な指標です。

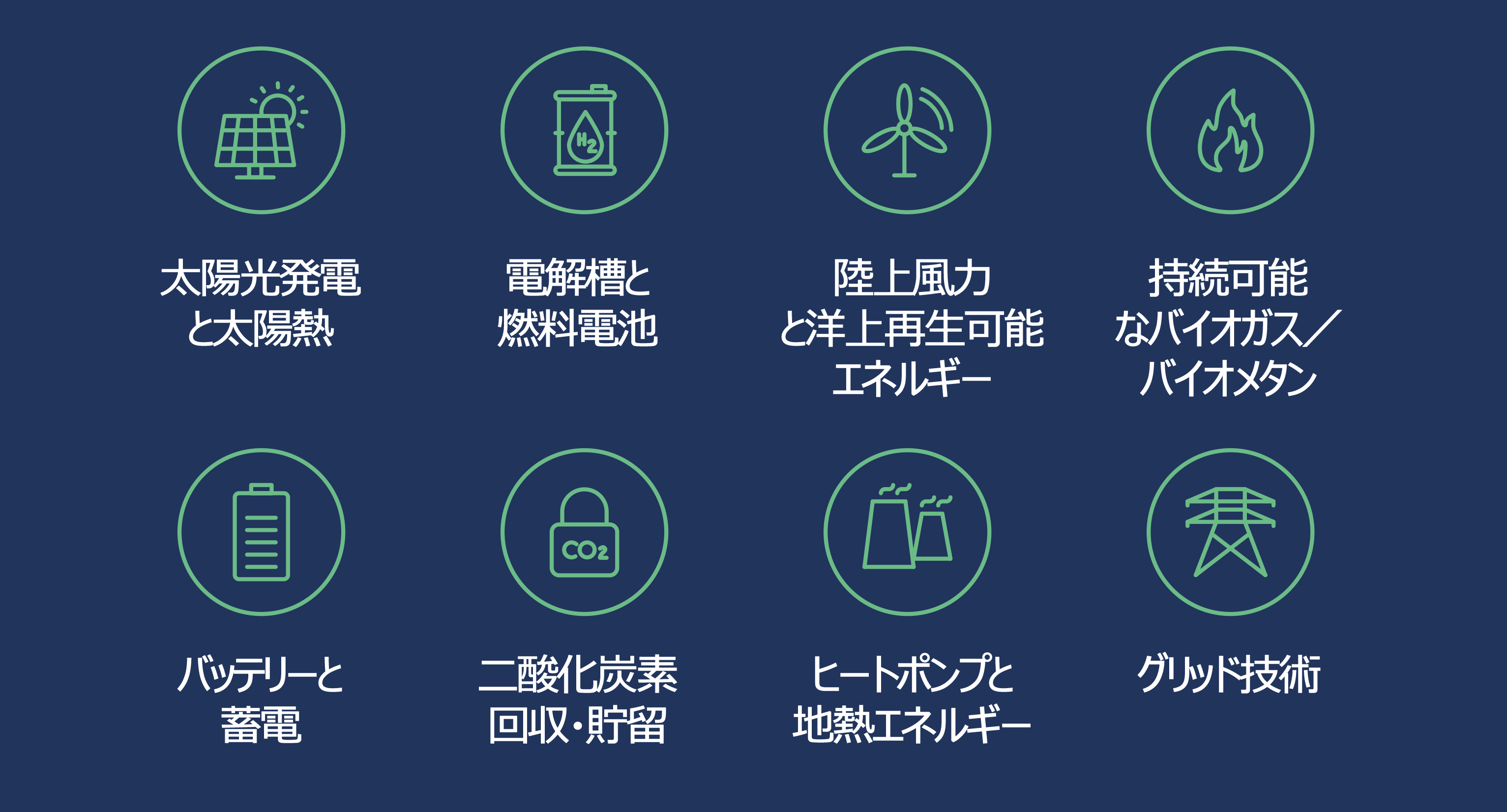

- 太陽光、風力、グリッド技術、持続可能なバイオガスなどの気候ソリューションは、削減貢献量を増やすカギとなります。

- 削減貢献量に関しては現在のところ、方法論に明確さが欠けているものの、プライベート市場とパブリック市場で広く適用されるようになれば、測定アプローチが定まっていくと思われます。

- 削減貢献量の指標は、2050年までのネットゼロ達成に最も大きな貢献をするソリューションに投資を向けるのに役立ちます。

スコープ3排出量を取り上げた2023年7月のテーマ記事に続き、本稿では、削減貢献量の概念、気候目標達成におけるその重要性、金融市場にどのように統合されつつあるかを詳しく取り上げます。

削減貢献量とは何か?

多くの投資家にとって、企業が自社のカーボンフットプリントをスコープ1、2、3排出量として報告することは当たり前になると思われます。これらの指標は、工場の操業や配送トラックの運転に使われるエネルギーから、企業のサプライヤーや企業の製品使用時に顧客が生み出す排出量まで、バリューチェーン全体で発生するGHG排出量を捉えるものです。

対照的に、削減貢献量は、製品・サービスが企業のバリューチェーンの外部の経済にもたらす、より広範なプラスの貢献(もしあれば)を捉えることを目的としています2。たとえば、ガスボイラーのように化石燃料を必要とする製品と比べると、ソーラーパネルやヒートポンプは、一般家庭顧客がこれらの製品を使用する際に排出量を「回避」するのに役立ちます。図表1は、削減貢献量に寄与する主な気候ソリューションをまとめています。

図表1:IPCCによる気候ソリューションの例

出所: IPCC (2022).3

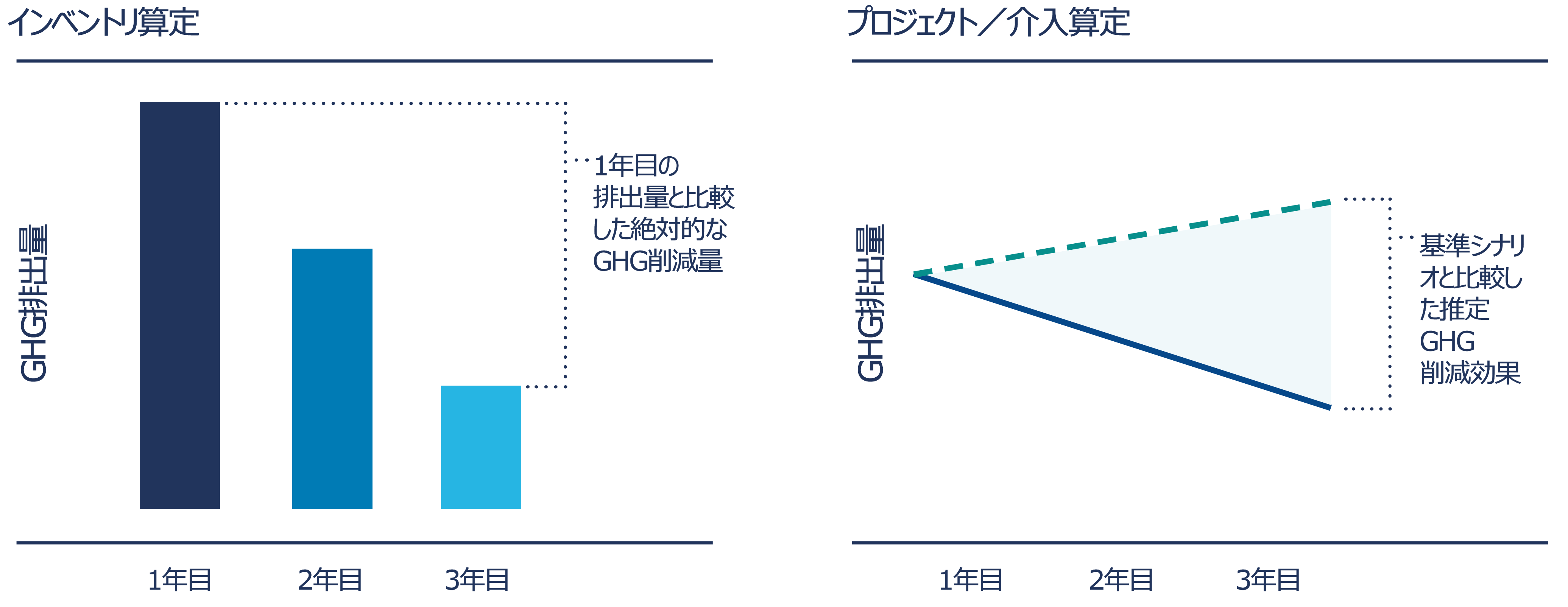

企業のカーボンフットプリント実績の測定とは異なり、この将来予測的なアプローチは、代替的なソリューションや市場の動向、長期的な規制などを考慮に入れた「基準シナリオ」と比較した場合の企業の製品のプラスの貢献を測定するものです(図表2参照)。

図表2:企業レベルのGHGインベントリ算定と社会レベルのプロジェクト/介入算定としての削減貢献量の説明図

出所: WBCSD (2023).4

削減貢献量に関するよくある誤解とは?

削減貢献量という概念は、数十年にわたって発展してきました5が、その特定と測定に関しては、いくつかの誤解が根強く残っています。

削減貢献量は、スコープ1、2、3のGHG排出量の代替となる

削減貢献量は、「スコープ4」の排出量と呼ばれることがあります。しかし、削減貢献量は企業の科学的根拠に基づく脱炭素化目標6に寄与するものではなく、異なる算定システムに分類されます(図表2参照)。たとえば、製品の製造を脱炭素化するために再生可能エネルギーを購入した場合、スコープ2排出量の低下には寄与するものの、削減貢献量には寄与しません。しかし、企業の製品を使用することで、同じ機能を果たす他の製品を使用した場合よりも社会全体における排出量が削減される場合、それは削減貢献量とみなされ、ネットゼロ目標の支援における企業の実績を補完することができます。

スコープ3排出量の削減は、削減貢献量と同じである

スコープ3排出量は、企業の直接的な活動の前後におけるバリューチェーンにおける排出量を考慮に入れるものであり、企業レベルで過去の実績に基づき算定されます7。一方、削減貢献量は、将来予測的なものであり、代替製品と比較して特定の製品がもたらすプラスの貢献の「追加性」を見込んで算定されます。

とはいうものの、製品のエネルギー効率が向上すれば、企業自身のスコープ3排出量が減少するとともに、企業自身のバリューチェーンの外部で回避された排出量が増大します。つまり、スコープ3と削減貢献量は、算定のアプローチが異なるということです。これは、次の点から重要です。

- 効率性の高いソリューションが普及すると、削減貢献量は増えるものの、そのソリューションを製造する企業の絶対的なスコープ3排出量は増大することになります(原単位は向上するにもかかわらず)。

- 削減貢献量は、既存の「基準点」との比較で表されます。そのため、より高い基準がより広く採用されるようになるにつれ、削減貢献量は減少する可能性があります。

二酸化炭素除去(CDR)プロジェクトは、削減貢献量として考えるべきである

CDRプロジェクト(「ネガティブエミッション」とも呼ばれる)は、大気から二酸化炭素を除去して、地質、陸上、海洋の貯蔵庫や製品に永続的に貯蔵するものです8。CDR活動は、削減貢献量として計上できるだけでなく、企業のスコープ1、2、3排出量の算定にも含めることができます。ただし、購入した除去クレジットは、その算定に含めるべきではありません。両方の指標を持つことで、企業がネットゼロ目標に貢献するために取ることができる行動が強化されます9。たとえば、スコープ3排出量を減らすために単に農業サプライヤーを変更するのではなく、サプライヤーと提携してバイオエネルギープロジェクトを実施し、大気への排出量の全体的削減に貢献することが考えられます。

なぜ削減貢献量に焦点を当てることがそれほど重要なのか?

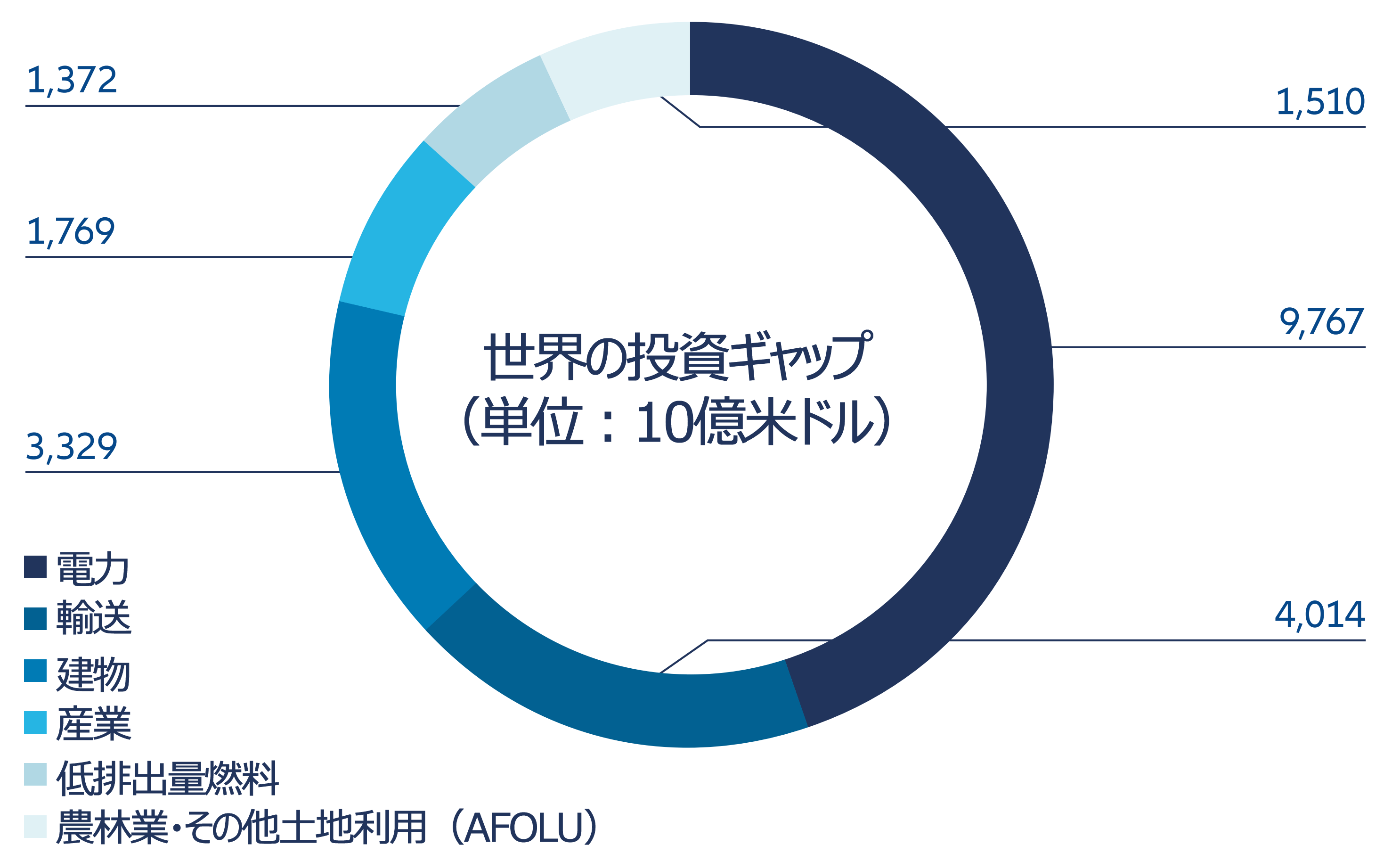

ごく簡単に言えば、問題を解決するためのソリューションが必要だからです。残念ながら、投資ギャップは大きく(図表3を参照)、既存のテクノロジーと新しい革新的製品の両方を急速に拡大しなければ、世界の排出量を最小限に抑えてネットゼロを達成する能力が大幅に制限されることになります。

図表3:2050年までのネットゼロ達成に必要な2021~2030年の気候ソリューションへの投資ギャップ推定額

出所: IIGCC (2021).10

削減貢献量は、気候行動枠組みとどのように関連しているか?

ネットゼロには、気候ソリューションが求められます。これらの気候ソリューションに必要な資金調達を容易にするには、業界のイニシアチブによる支援と適切な技術的指針が必要です。そうした指針には、GFANZ(Glasgow Financial Alliance for Net Zero)10が公表しているトランジションファイナンスに関する指針や、気候変動に関する機関投資家グループ(IIGCC)11が策定した気候投資ロードマップなどがあります。後者は、主要な気候ソリューション指標として削減貢献量を推奨しており、収益とCAPEX指標と組み合わせることで、ポートフォリオが気候ソリューションにどれほど投資されているかを数値で示すのに役立つとしています。

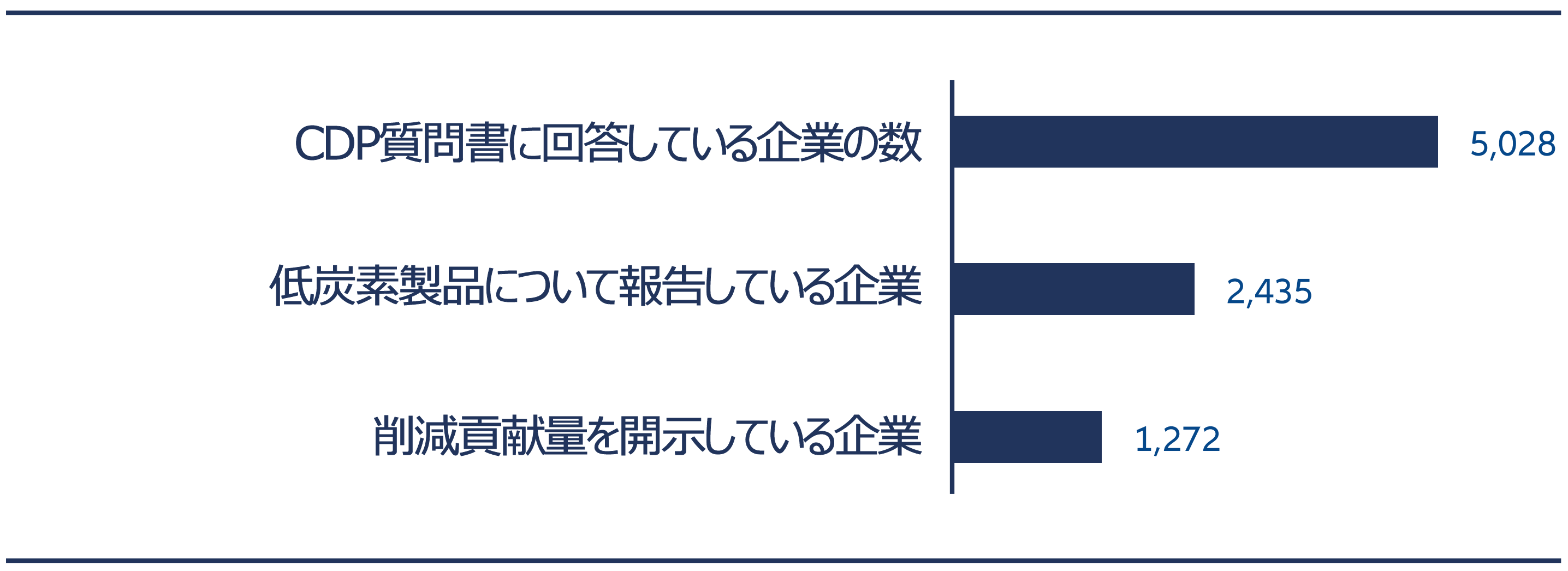

業界指針の発展と同時に、投資における削減貢献量の統合・測定に対する関心も高まっています。2022年は、CDP気候変動質問書で低炭素製品について報告した企業の約50%が削減貢献量についても報告していました(図表4参照)。とはいえ、データと方法論はまだ十分に整備されておらず、第三者または企業自身による削減貢献量の推定値を裏付けるためには、堅固なエンゲージメントが必要です。

図表4:さまざまなCDP気候開示に参加している企業の数

出所: Allianz Global Investors and CDP (2022).12

削減貢献量はどのように投資に統合されているか?

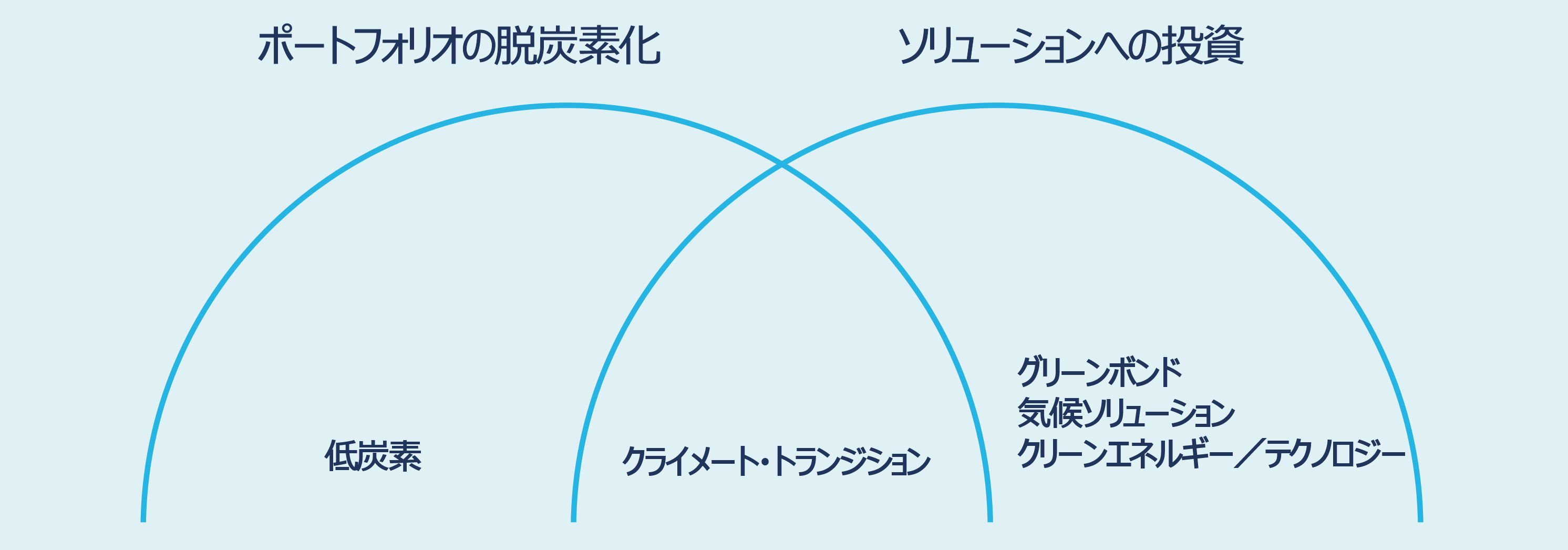

気候投資は、大きく「ポートフォリオの脱炭素化」と「ソリューションへの投資」の2つに分けることができます(図表5参照)。弊社は、ポートフォリオの脱炭素化において気候ソリューションを採用している企業を組み入れる場合、「削減貢献量」を、これらのソリューションを実現する企業に結び付けています。

図表5:気候変動戦略

出所: Morningstar, September 2023

削減貢献技術の開発段階は、まだ比較的未成熟な段階にあり、初期段階のソリューションやインフラに資金を供給し、規模を拡大することに重点が置かれています。したがって、削減貢献量の投資への統合においては、プライベート市場、特にプライベートエクイティとベンチャーキャピタル分野の方が成熟しているのは当然と言えます。気候重視のプライベート市場ファンドは、近年組成されたインパクトファンドの中で最大のシェアを獲得しており、2023年の第1四半期から第3四半期にかけて組成された新規運用資産の33%を占めていました13。また、最大規模のファンドの中には、気候ソリューションに焦点を当てたものもいくつかあります14。弊社の2023年のホワイトペーパーで取り上げたように、削減貢献量は、インパクト投資ポートフォリオにおいて、気候変動対策のプラスの成果を示す主要な指標となっています。

パブリック市場は現在、このテーマへの注目に関してプライベート市場に後れを取っていますが、弊社では以下に挙げる理由から、今後は注目が高まると見ています。

- 気候ソリューションが現在、パブリック市場の気候ファンドに占める割合は19%15ですが、中国とその他地域16の投資家においては、ずっと大きな割合を占めています。削減貢献技術は、気候ソリューションの主要な技術であり、これらの地域が気候ソリューションに力を入れていることは、削減貢献ソリューションと技術への投資にとって追い風になるはずです。

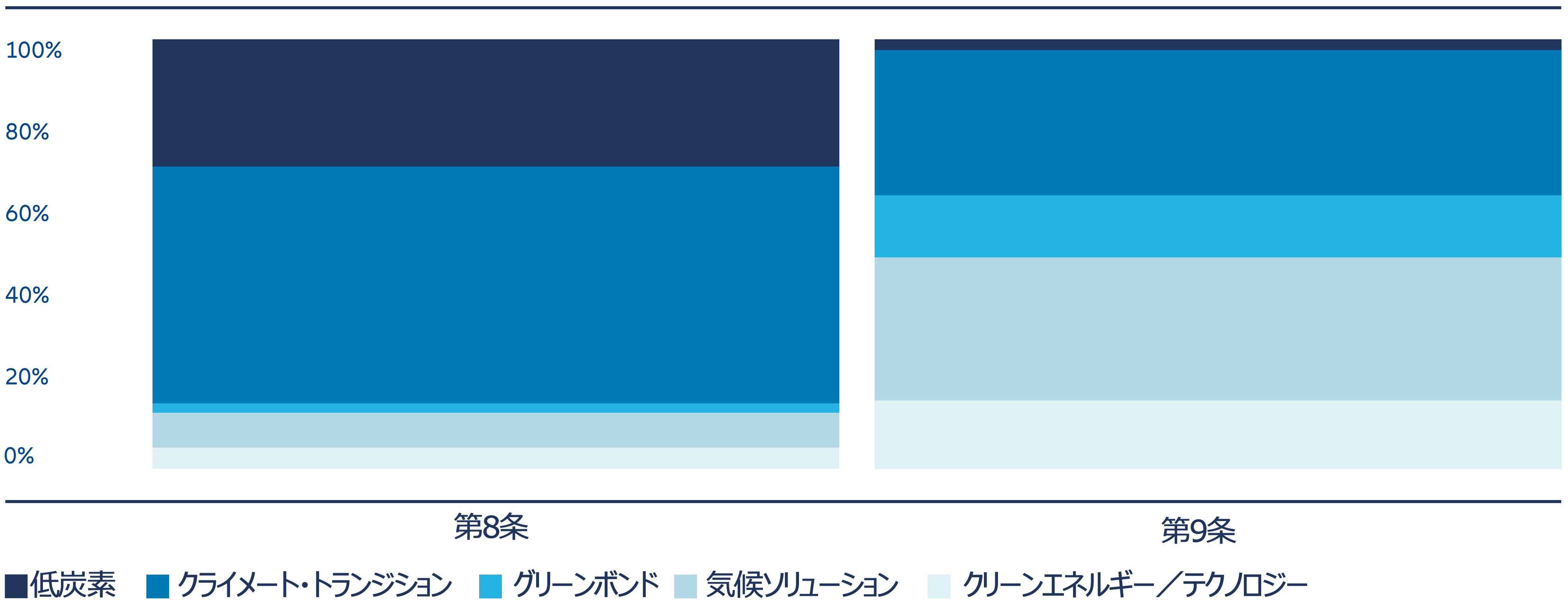

- 欧州連合のEUサステナブルファイナンス開示規則(SFDR)第9条 に分類される気候ファンドは、SFDRによる明確化を受けて新たな注目を集めている分野ですが、この第9条ファンドの気候変動戦略において、気候ソリューションは、最も大きな割合を占めています(図表6を参照)。

- 削減貢献量を支える具体的な活動が環境目標への貢献と関連付けられるようになり、持続可能投資の割合やSDGsと整合したKPIに反映されることが予想されます。

- 削減貢献量は、S&Pグローバル等の機関が提供するデータの向上のおかげで、グリーンボンドに関する目標の進捗を測定する主要な指標として急速に採用されつつあります17。

- 最後に、CDP気候変動質問書のようなイニシアチブは、気候変動の適応・緩和に関する開示の向上を促し、そうした開示に削減貢献量がますます含まれるようになることが予想されます。

削減貢献量の次のステップは?

気候ソリューションとそのために利用可能な資本に対する関心は、COP28において明らかでしたが、削減貢献量が幅広く採用され、気候ソリューションに投資が向けられるようになるかどうかは、測定に関する方法論の継続的な共通化にかかっています。方法論の共通化が進めば、この測定指標の信頼性と比較可能性の両方が高まります。気候ソリューションの「追加性」を測定するための共通のセクター別の基準シナリオの定義も、比較可能性を確保するために極めて重要となるでしょう。合意が得られれば、これらのシナリオを、タクソノミー(分類法)や科学的根拠に基づく枠組み、エネルギー転換に関する規制などの拘束力のある基準に組み込むことが可能となります。

2050年までのネットゼロ達成に必要な気候ソリューションへの投資ギャップを埋めるには、巨額の投資が必要です。削減貢献量という測定指標は、目標達成に最も大きな貢献をするソリューションに投資を向けることによって、この問題を解決する一助となります。削減貢献量は、プライベート市場でのインパクト投資では使用が定着しており、パブリック市場でも注目されるようになっていることから今後はますます適用が増えると思われますが、投資への統合を可能にし、2050ネットゼロ目標達成の可能性を最大限に高めるためには、方法論の標準化が迅速に進む必要があるでしょう。

図表6:戦略別に見た第8条・第9条ファンド

出所: Morningstar, September 2023.18

1 IPCC (2021). Summary for Policymakers. In: Climate Change 2021: The Physical Science Basis. Contribution of Working Group I to the Sixth Assessment Report of the Intergovernmental Panel on Climate Change.

2/4 WBCSD (2023). Guidance on Avoided Emissions: Helping business drive innovations and scale solutions toward Net Zero.

3 IPCC (2022). Climate Change 2022: Mitigation of Climate Change. Contribution of Working Group III to the Sixth Assessment Report of the Intergovernmental Panel on Climate Change.

5 Mission Innovation (2023). The history of solution providers and avoided emissions/climate handprint in 35 steps.

6 SBTi (2023). SBTi Corporate Manual.

7 GHG Protocol (2013). Corporate Value Chain (Scope 3) Accounting and Reporting Standard.

8 IPCC (2022). Climate Change 2022: Mitigation of Climate Change. Contribution of Working Group III to the Sixth Assessment Report of the Intergovernmental Panel on Climate Change.

9 GHG Protocol (2023). Land Sector and Removals Guidance. Part 1: Accounting and Reporting Requirements and Guidance (Draft).

10 GFANZ (2023). Scaling Transition Finance and Real-economy Decarbonization: Supplement to the 2022 Net-zero Transition Plans report.

11 IIGCC (2022). Climate Investment Roadmap

12 CDP (2022). Corporate Responses Dataset 2022.

13 Pitchbook (2023). 2023 Impact Investing Update, December 2023.

14 A look at the 5 biggest US PE impact funds – PitchBook, June 2023.

15 “Investing in times of Climate Change”, Morningstar, September 2023.

16 Includes Australia, Canada, South Korea, Taiwan, Japan, Malaysia, Israel, India, Singapore, Chile, New Zealand, Brazil, Thailand, and Indonesia.

17 S&P Global (2022). Measuring the impact of green bonds, October 2022.

18 “Investing in times of Climate Change”, Morningstar, September 2023.