Embracing Disruption

地理で見るテクノロジー情勢—競争、分断、そして脱グローバル化?

新型コロナウイルスのパンデミックにより、世界のサプライチェーンの潜在的な脆弱性に注目が集まりました。しかし、多くの企業は、世界経済に対するこの前例のないショックの発生以前から、すでに特定の国や地域への依存度を自ら評価していました。実際、米国と中国の間の貿易摩擦の高まり、パンデミック、ウクライナ戦争は、貿易パターンに大きな変化をもたらしており、この傾向が続く可能性は高いと考えられます。なぜなら、地政学的な不確実性(ここでの重要な要素の1つ)はすぐには収まりそうにないからです。そのため、ニアショアリング、リショアリング、「チャイナ・プラス・ワン」について耳にする機会が増えています。

地政学的な問題と密接に結びつくさらに重要な要素は、テクノロジーセクターにおける米国と中国の間の競争の激化です。これは、半導体生産をめぐる争いで最も顕著となっている一方、たとえば人工知能(AI)の最近の進歩を活用したソフトウェア開発や、グローバルスタンダードの設定におけるリーダーシップをめぐる熾烈な競争でも見られます。実際、企業は過度に高いショックへの感応度を引き下げようと努め、各国政府は自国の国益を増そうと競い合っています。そのような中、テクノロジー企業が突然の予期せぬ供給混乱リスクにさらされる可能性が最も高いことを踏まえれば、このセクターにおける抜本的な再編の素地は整っていると言えるでしょう。これは、競合し合う「テクノロジー半球」の拡大につながると弊社は考えます。そして、グローバルサウスの新興メンバーをそれぞれの勢力圏に囲い込むため、大国間の争いが勃発するでしょう。

こうした変化の影響は、米国と中国で最も顕著に感じられますが、もちろん世界経済にも影響は及びます。半導体の開発と製造は、AIや電気自動車(EV)など、最もエキサイティングで急成長している市場にとって不可欠なものであり、国家安全保障上の利益を支える鍵でもあります。

一方、台湾のテクノロジー産業、特に半導体産業は、米中対立が激化する中で重要な焦点となっています。台湾で最大手のある半導体企業は、民生およびその他の用途に不可欠なさまざまな種類のチップの生産で支配的な地位にあります。その結果、台湾は緊迫の度を増す対立の中心地となっています。

投資家や他の市場参加者は、テクノロジー業界におけるこのような地理的変化を敏感に感じ取ることでしょう。

現在の覇者、米国

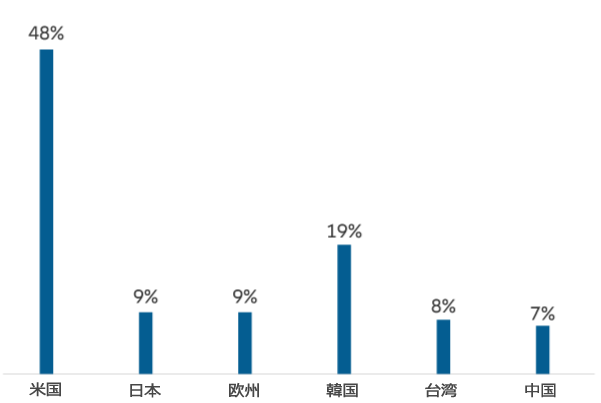

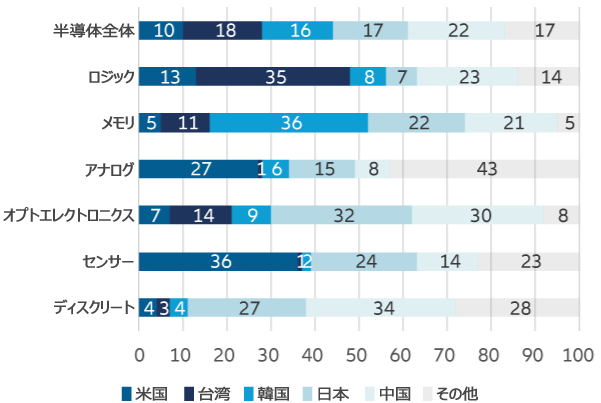

下の2つの図が示すように、米国は半導体の需要が世界最大であり、段違いの地位にある一方で、競合相手や仲間の国々と比べて現在の製造能力は限定的です。

図表1: 半導体需要

* 中国市場は、2022年のデータが不完全なため、市場占有率は2021年ベース

出所: AllianzGI, 2023年11月

図表2: ウェハ製造能力(製造地およびチップタイプ別、2020年)

出所: CRS, adapted from SEMI, World Fab Forecast, 2020年11月

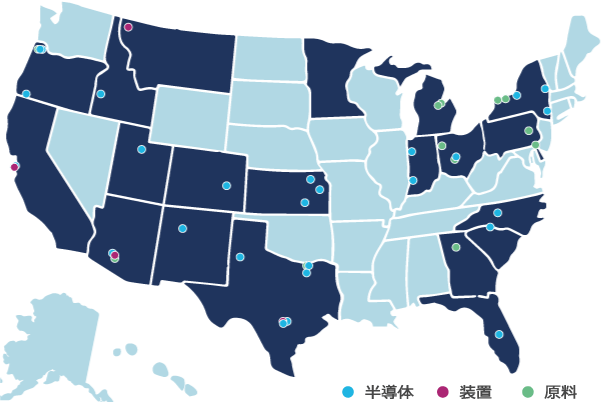

現在起きている再編の重大な分水嶺は、2022年のCHIPS法(CHIPS and Science Act)の成立でした。これは、補助金、税額控除、研究資金を通じて、米国の半導体の開発と製造を促進することを目的としたものです。実際、この法律が成立する前後の期間に、米国全土で当セクターにおける数多くの大型投資が発表されました。

図表3: 「CHIPS法」の効果

出所: AllianzGI, 2023年11月

この頃、米国商務省も高度なAIチップの輸出規制を導入しましたが、これらは最近、回避策の排除を目的に強化されました。

このような立ち位置と強硬姿勢にもかかわらず、米国は依然として解決の難しいジレンマの状況に置かれています。主要な米国企業は、収益の20%以上を中国から得ており、中国市場は当セクターの多くの米国企業にとって引き続き重要な成長の原動力です。現に、中国向け販売の制限は、中国製品に使われる米国製部品の置き換えを加速させます。それにより、一部の米国企業が損害を受け、中国自身の戦略的利益を支援することにつながります。さらに、現在進行中の「マグニフィセント・セブン」数社に対する独占禁止法訴訟のように、米連邦政府に明らかに見られる「大手テクノロジー企業(big tech)」に対するバイアスも、多くの人から不安材料視されています。

半導体やハードウェア以外にも、テクノロジーの優位性を求める闘いは、他のいくつかの分野でも感じられます。中国のテクノロジー企業が欧米の消費者にアピールする一方、中国の電気自動車(EV)メーカーは欧米で積極的に市場シェアを獲得しようとしています。確かに、現在の再編の主要な推進力は半導体ですが、この競争はテクノロジーセクターを超えて展開することになるでしょう。

中国およびその他の国々との競争は激化していますが、米国は多くの重要なセクターにおいてリーダーであり続けています。米国の優位性は過小評価されるべきではなく、米国がその座を明け渡すことは当面ないでしょう。

挑戦者、中国

中国での自給の呼びかけは以前から行われていましたが、しばしば空虚なスローガンと見なされてきました。金銭的またはその他のインセンティブがほとんどないのに、中国企業が国内製部品を選好すると期待することは、それらの企業が外国の同業他社と同じ競争圧力に直面している環境下では現実的ではありませんでした。しかし、自国製品へのアクセスを制限する米国の動きなど、国家の意向によって状況は変わりました。現在、いくつかの分野で自給に向けた真剣な取り組みが見られます。

こうした変化は、中国の部品メーカーが国内の中高級市場に参入し、その中で製品を開発し経験を積む機会を提供しています。この種の迅速なイノベーションの好例として、有名な国内テクノロジー大手企業が挙げられます。この企業は最近、国産化率の高い5Gスマートフォンを発売しました。この製品は、米国による最近のテクノロジー規制下では製造不可能とされていた5Gモバイルプロセッサーさえ搭載しています。

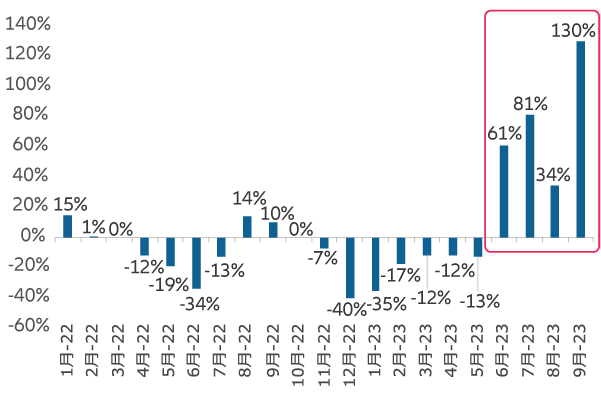

実際、中国は依然として海外の一部の同業他社に後れをとっているという認識がある一方で、最近では国産の半導体装置の競争力が著しく向上し、一部のメーカーは海外顧客からの支持さえ獲得しつつあります。また、最近の通関データでは、中国がここ数カ月でウェハ製造装置の輸入を確かに加速させていることがわかります。

図表4: 半導体製造装置の貿易収支

出所: UBS, 2023年5月

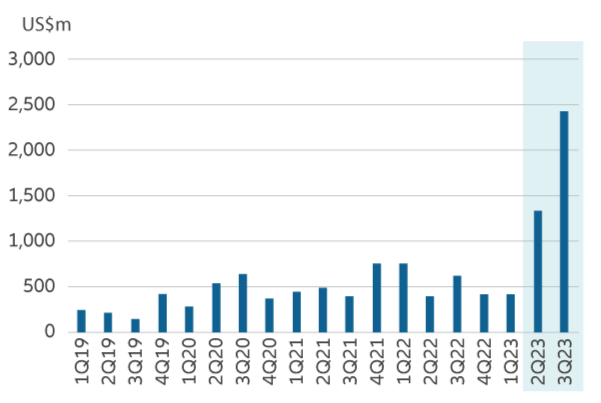

図表5: 中国によるウェハ製造装置の輸入

出所: UBS, 2023年5月

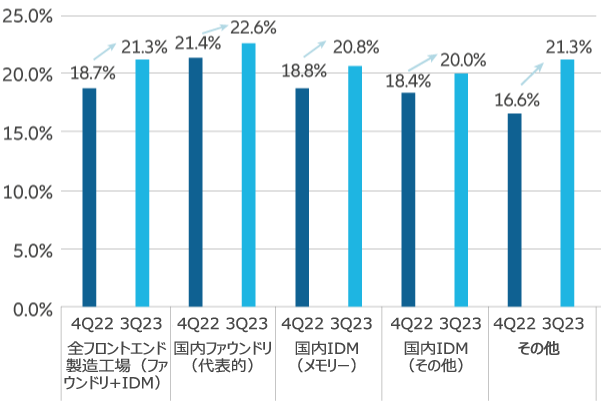

また、中国が独自の深紫外線(DUV)装置(現在はオランダからの輸入に依存)の開発に全力で取り組んでいることも周知の事実です。中国の半導体業界75社を対象としたUBSによる最近の調査からは、国産化の進展に関するさらなる証拠が得られます。調査結果は、既存(および拡張中の)生産ラインにおける平均国産化率の上昇を示しています。

図表6: 半導体製造の国産化率

出所: UBS, 2023年5月

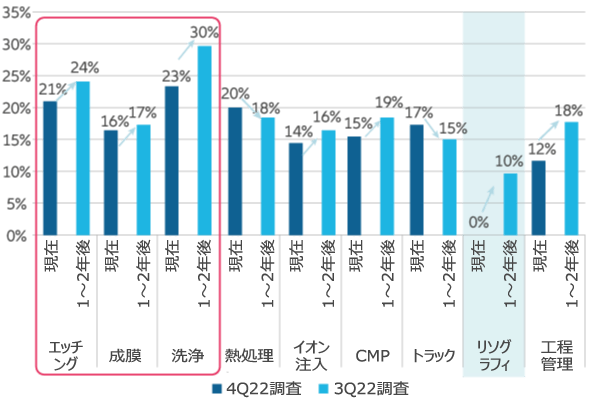

図表7: 半導体生産の国産化率

出所: UBS, 2023年5月

また、回答者の大半は、中国におけるウェハ製造装置の国産化率が今後1~2年間上昇し続けると予想しています。実際、この国内製造能力の拡大は、今後5〜10年間は続く可能性があると弊社は考えます。

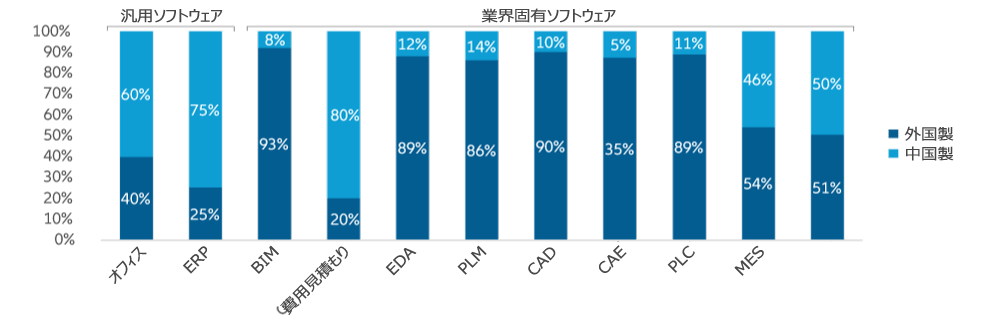

ソフトウェアも、中国が国産化に多大な労力を費やしている分野です。この動きは、「信創(Xinchuang)」(政府による国産化を指す用語)によってさらに後押しされています。その目的は、システム全体のセキュリティを自主管理し、技術的に競争力のある国内IT企業を強化することにあります。国産化は以前から進められており、オフィスアプリケーション、企業資源計画(ERP)1などの汎用ソフトウェアや、製造実行システム(MES)2や分散制御システム(DCS)3といったあまり複雑でない業界固有ソフトウェアが普及したことにより、比較的高い国産化率が達成されていることがわかりました。そして、より複雑な業界固有ソフトウェアに関する技術ギャップを埋めるために、さらなる努力が行われるでしょう。

図表8: 特定のソフトウェア分野の市場シェア

出所: Gartner; Huanon; CCID; Bernstein estimates and analysis

「費用見積もり」の国内市場シェアはグロードン(Glodon)社を参考にして推定

その他の国はどこへ行くのか?

欧州では、EU版「CHIPS法」の成立を背景に魅力的な見通しがいくつかあります。その一方、特に半導体生産に関して、米国と中国以外のテクノロジーの重要拠点は台湾です。台湾製チップが極めて重要であることに加えて、米国の製造業者はサプライチェーンの一部を中国から台湾およびマレーシア、ベトナム、タイ、インドなどの東南アジア地域に移し始めています。

テクノロジーの発展と地政学的変化により、世界経済は明らかに再編の時期に入っています。サプライチェーンの変化によって最も影響を受けるのはテクノロジーとその関連セクターであると弊社は考えます。主要なテクノロジーリーダー2カ国と数多くの新興国とが存在する中、これらグローバルサウスにおける未来の大国とのビジネスを賭けた熾烈な競争が起こることは必至です。ますます世界中の目がテクノロジーリーダーの2カ国に向き始めるため、投資家も同様に行動する必要があります。両陣営ともに当面は質の向上と成長が見込まれ、ポートフォリオ構成は継続的にそれを反映する必要があります。

1 ERP = Enterprise resource planning

2 MES = Manufacturing execution system

3 DCS = Distributed control system