Navigating Rates

2024年:新興国市場債券にとって好調な1年となるか?

米国の利上げの終了の見込みから、景気データの改善に至るまで、2024年に新興国市場債券について強気になる理由が見られています。弊社がこのアセットクラスに二桁台のリターンを期待する6つの理由をご説明します。

要点

- 弊社が楽観的である主な理由:弊社の見解では、米国連邦準備制度理事会が利上げを終了する可能性が高いと見ており、新興国市場債券は中央銀行が引き締めサイクルを終了するときに良いパフォーマンスを上げるからです。

- インフレの減速は、多くの新興国市場が、多くの場合先進国に先立ち、利下げを進めることを可能にします。これは、経済成長の見込みを促進し、現地債券利回りを引き下げます。

- 新興国市場のハード・カレンシー・ソブリン債の利回りは、最近の急騰にもかかわらず、いまだに高水準であり、キャリーは米国債のボラティリティを相殺するのに十分に魅力的です。

- 財政および国際収支ダイナミクスの改善ならびに中国経済成長の安定も、このアセットクラスの見通しを支えています。

1. FRBの利上げ終了が、新興国市場債券の購入機会を提供する可能性がある

米国連邦準備制度理事会(FRB)の利上げサイクルは終了を迎えるかもしれません。ジェローム・パウエル議長の最近の比較的ハト派的な発言は、予想を下回る10月の米国のインフレ・データによって補強されました。米国の雇用データはより鮮明な鈍化の兆候を示すはずですが、弊社は、FRBは既にいわゆる「ピボット(方向転換)」、つまり利上げから利下げへの転換点にあると考えています。歴史を参考とすれば、新興国市場ソブリン債は、こうした環境において良いパフォーマンスを示す傾向があります。

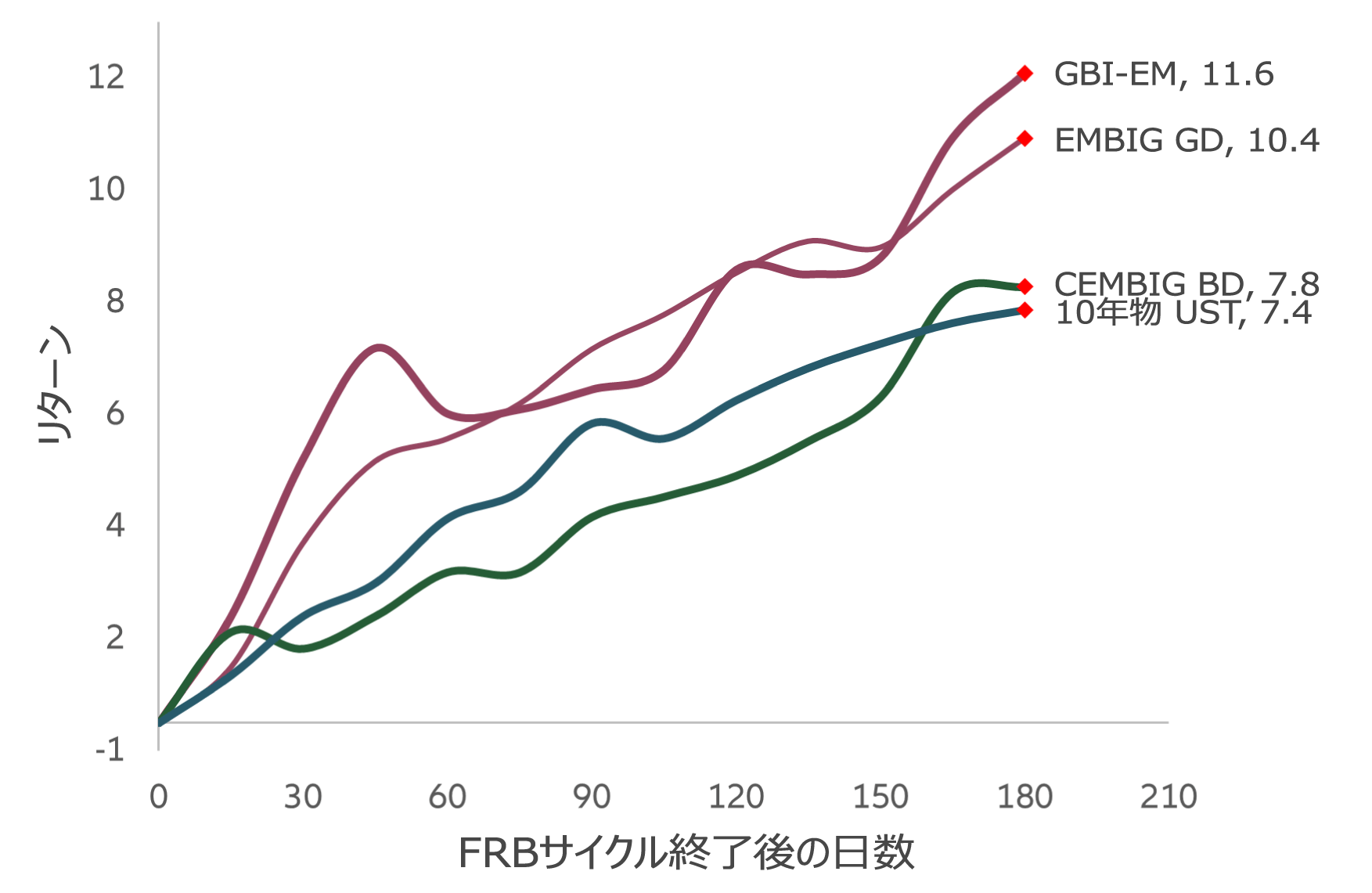

市場における利下げの織り込みが進むにつれて、米国債の利回りは低下に向かう傾向があり、新興国市場は追加の利回りを提供できる可能性があります。新興国市場ソブリン債は、直近2回のFRBの利上げサイクル終了後の6カ月において二桁台のリターンをもたらしました。平均で、現地通貨建ソブリン債は11.6%(FXと金利を含むトータル・リターン)、ハード・カレンシー・ソブリン債は10.4%、ハード・カレンシー社債は7.8%のリターンをもたらしています(図表1参照)。すべてのケースにおいて、債券は、7.4%上昇した米国債をアウトパフォームしました。

図表1:FRBによる引き締めサイクル終了後6カ月間の新興国市場債券のパフォーマンス

2006年および2018年のFRBのサイクル終了後6カ月間のトータル・リターンのパーセンテージ

出所:Allianz Global Investors、Bloomberg、 JPMorgan、2023年11月現在のデータ。過去のパフォーマンス、または予想や予測は、将来のパフォーマンスを示すものではありません。

GBI-EM:JPMorganガバメント・ボンド・インデックス-エマージング・マーケット、EMBIG-GD:エマージング・マーケット・ボンド・インデックス・グループ-グローバル・ダイバーシファイド、 CEMBIG BD: コーポレート・エマージング・マーケット・ボンド・インデックス・グループ-ブロード・ダイバーシファイド、UST = 米国債

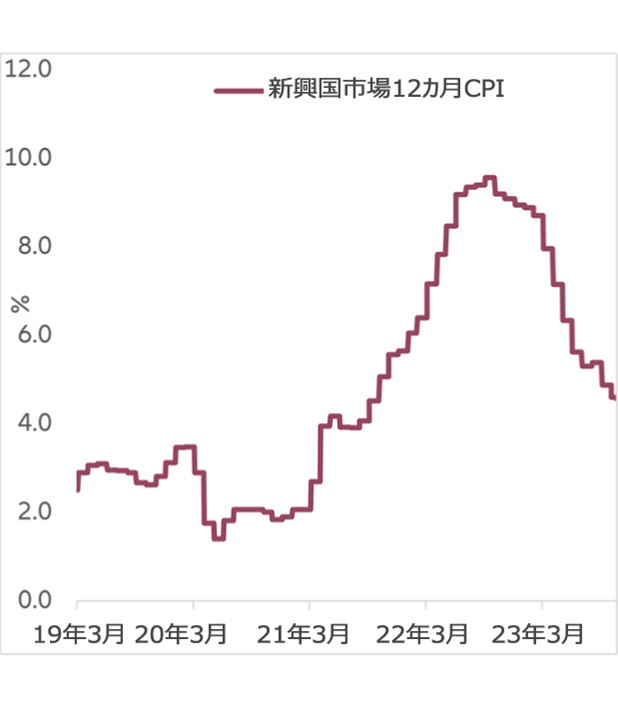

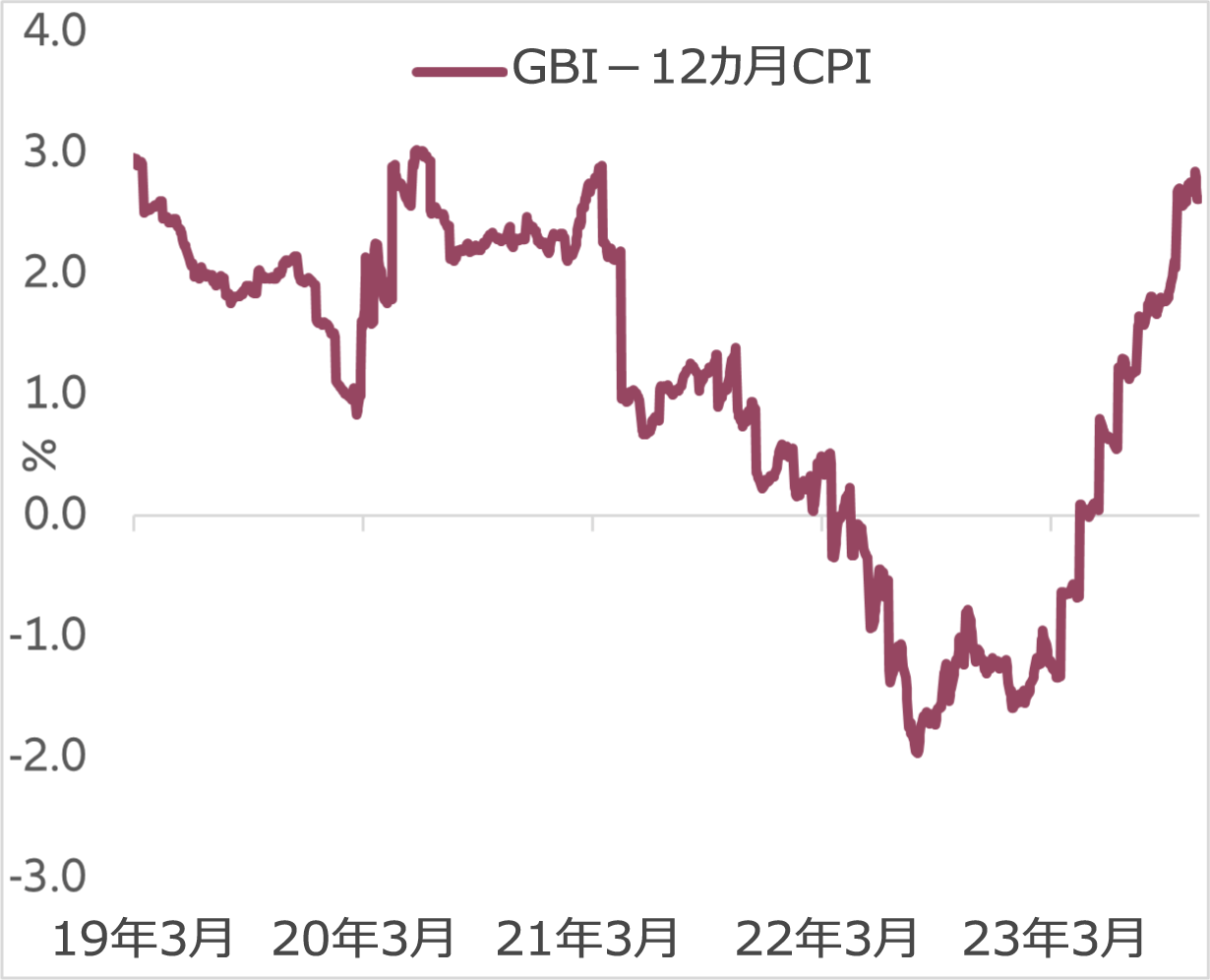

2. 新興国市場のディスインフレーションは持続し、経済と投資家にとって良い兆候

新興国市場におけるインフレは引き続き減速しており、これは投資見通しの全般においてよい兆候を示すトレンドです。主要新興国18カ国の12カ月消費者物価指数(CPI)は、昨年10月に達した最近の最高値10%から、12カ月レベルで10月に4.6%まで低下しました(図表2参照)。

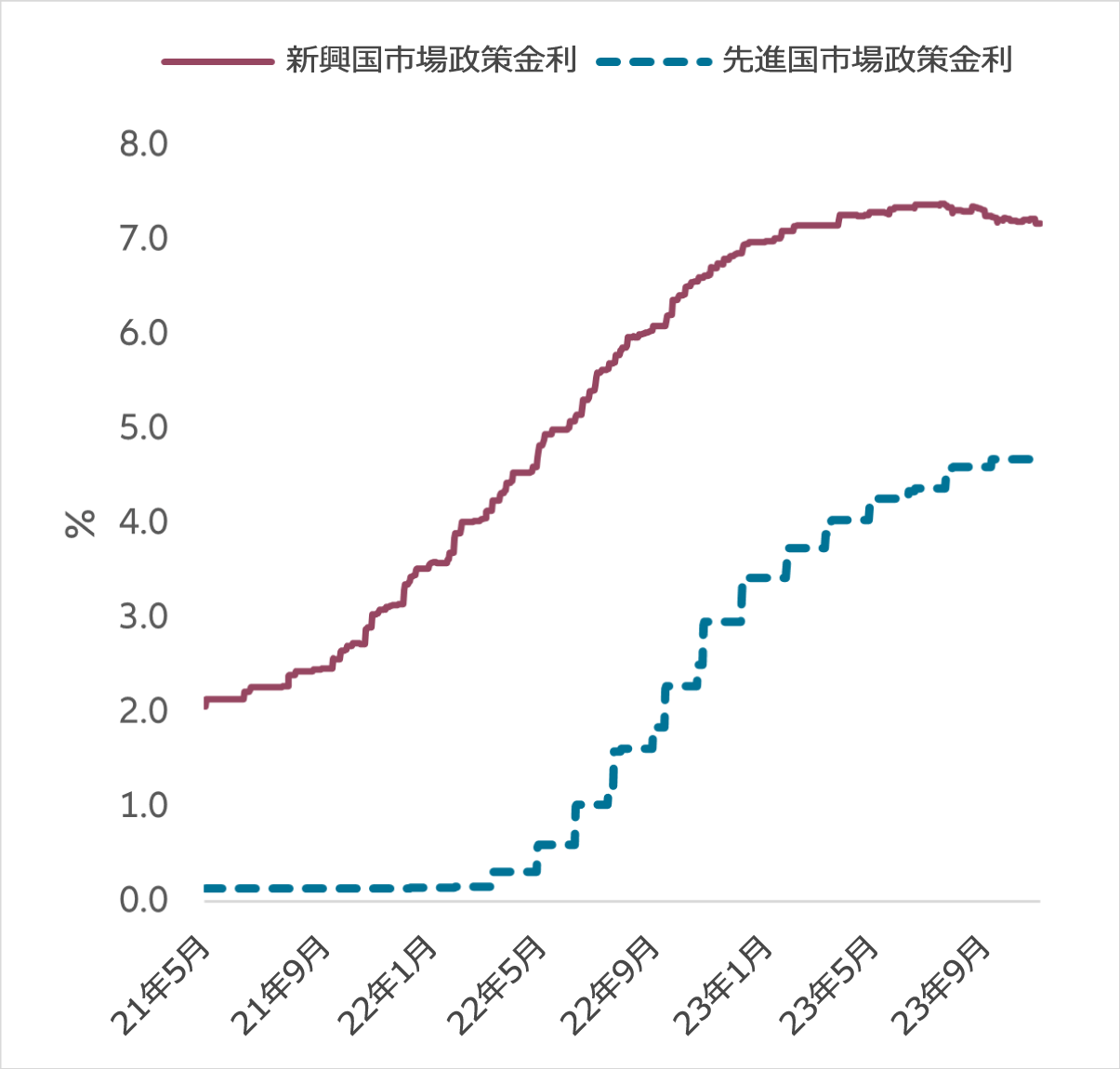

コアインフレ(食品とエネルギー価格を除く)は、引き続き低下の兆候を示しています。その理由の1つは、新興国市場の中央銀行が全般的に、インフレ圧力に対応するために、先進国の政策立案者よりも、より積極的に、より早期に、より高く利上げを行ってきたためです。その結果、多くの新興国市場の中央銀行は、利下げを始めることができたのです。しかし、全般的に、インフレ率の低下は、中央銀行の金融政策的な利下げよりもより顕著であり、これによって実質金利のレベル、つまり物価上昇率を差し引いて調整された実質的な金利は改善しました。弊社の見解では、新興国市場の中央銀行には、来年政策的な利下げを行う十分な余地があり(図表3)、これが経済成長見込みを促進し、現地債券の利回り低下、つまり債券価格の上昇につながるでしょう。

図表2:新興国市場のインフレは一貫して低下を続けている

JPMorgan GBI-EMインデックス・ウェイトを使用した新興国市場18カ国の12カ月CPI加重平均。出所:Bloomberg、JP Morgan、Allianz Global Investors、2023年11月現在のデータ

図表3:新興国市場には政策緩和の十分な余地がある

JPMorgan GBI-EMインデックスの加重による平均として計算された新興国市場政策金利。先進国平均は10億米ドル単位による2022年GDPを使用した加重により、米国(55%)、英国(6%)、日本(9%)およびECB(30%)。出所:Allianz Global Investors、Bloomberg。2023年9月現在のデータ。

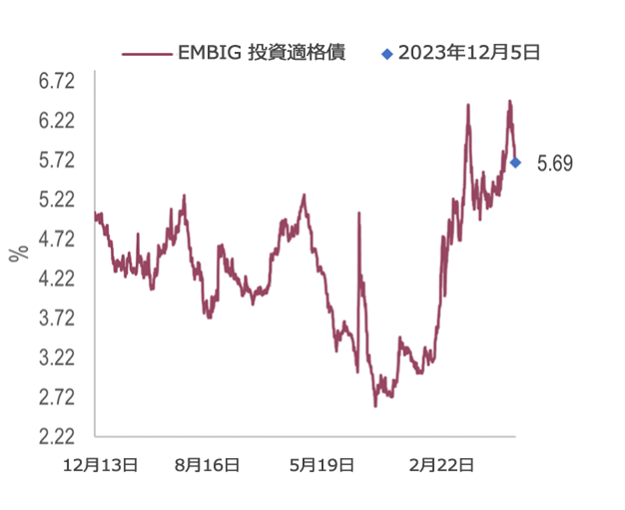

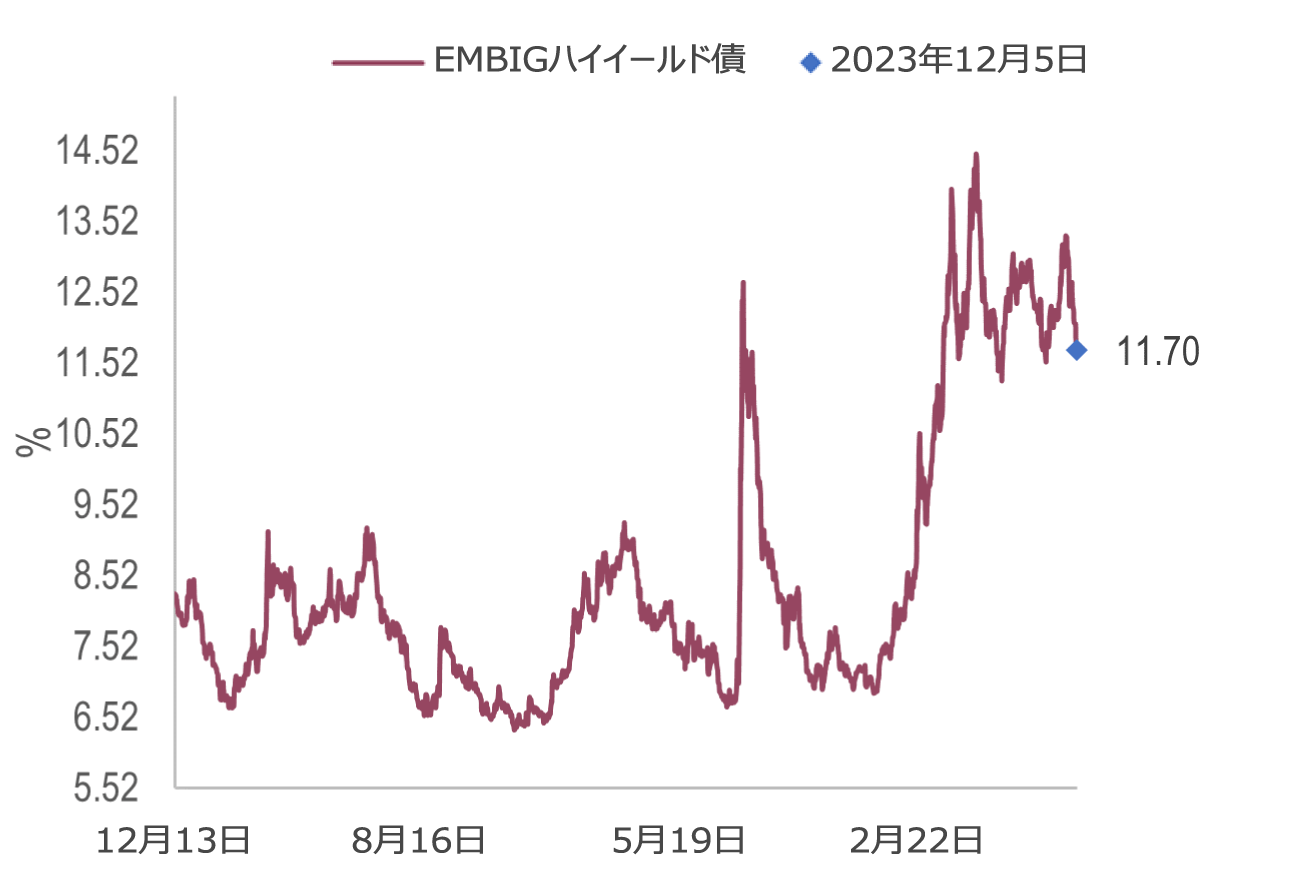

3. 弊社の見解では、利回り水準は競争力があり、キャリーは魅力的

新興国市場ハード・カレンシー・ソブリン債の利回りは、最近の急騰にもかかわらず、依然として高水準であり、相当なキャリーのバッファーを提供しています。たとえデュレーションの増加がなくても、長期的に投資の価値の増加から報酬を得られる可能性があります。新興国市場の投資適格ソブリン債の利回りは、5.69%近く(図表4参照)であり、ハイイールド債は11.7%(図表5参照)となっています。これらのアセットは、投資適格債とハイイールドのソブリン・クレジット商品に均等に分けられるため、インデックス・レベルの平均利回りは8.4%です。米国の利回りとのスプレッドは、いくつかの国では依然として小さいものの、弊社の見解では、全体的な利回り水準は魅力的な債券のキャリーを提供します。

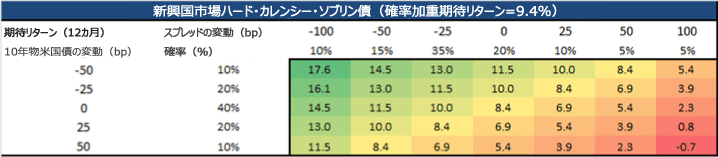

現状のレベルでは、弊社は、債券利回りは米国債のボラティリティやその他の潜在的なショックを相殺するのに十分な高さであると考えています。弊社のベースケース・シナリオでは、図表6の左上の四分の一の部分に示されているように、2024年の新興国市場ソブリン債の利回りについて、2桁台のリターンを予想しています。弊社の見解では、マイナスのリターンは、米国債が現在の水準から50ベーシスポイント(bp)高い金利で投げ売りされ、スプレッドが100bp広がるような、可能性の低いシナリオ下でしか起こりえないでしょう(図表6の右下の枠を参照)。

図表4:投資適格ソブリン債の利回りは過去10年で最高に近づく

出所:JPMorgan, Bloomberg、Allianz Global Investors、2023年11月現在のデータ。過去のパフォーマンス、または予想や予測は、将来のパフォーマンスを示すものではありません。

図表5:ハイイールド・ソブリン債の利回りはかなりのキャリーを提供

出所:JPMorgan, Bloomberg、Allianz Global Investors、2023年11月現在のデータ。過去のパフォーマンス、または予想や予測は、将来のパフォーマンスを示すものではありません。

図表6:米国債と新興国市場スプレッドの様々なシナリオにおける、新興国市場ソブリン債利回りの潜在的リターン

出所: JPMorgan, Allianz Global Investors. 2023年11月現在のデータ。

図表7:インフレ率が現地債券利回りよりも速く低下しているため、実質利回りは大きい

現地債券利回りの加重平均(JPMorgan GBI-EM サブインデックスおよびウェイトを使用)および12カ月PCI。2023年11月現在のデータ。出所:JP Morgan、Bloomberg、 Allianz Global Investors、2023年11月現在のデータ。

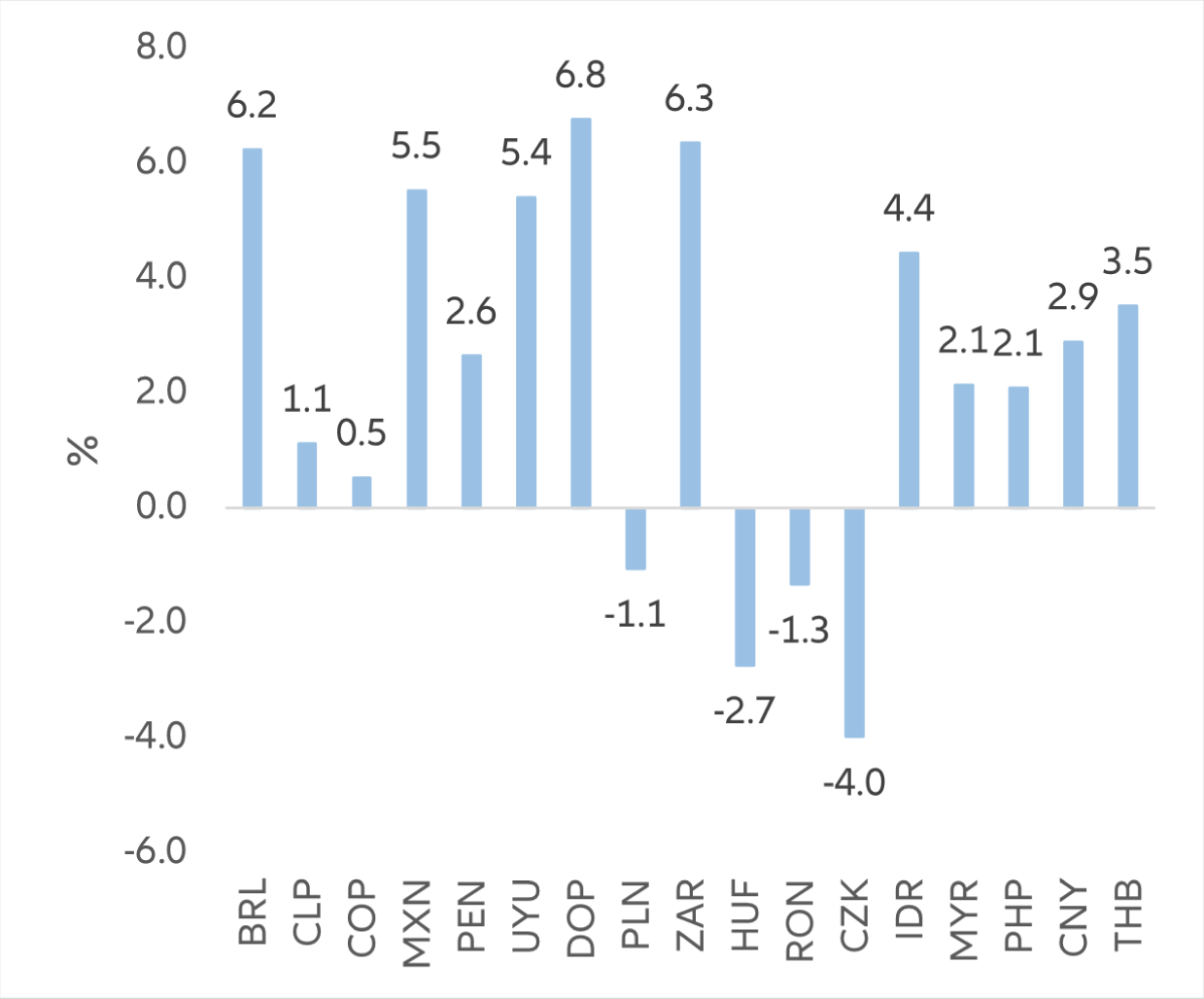

図表8:新興国市場現地債券利回りと12カ月CPIの間のギャップは依然として大きい

出所: JPMorgan, Bloomberg, Allianz Global Investors, 2023年11月現在のデータ。

BRL = ブラジル・レアル債券、CLP = チリ・ペソ債券、COP = コロンビア・ペソ債券、 MXN = メキシコ・ペソ債券、PEN = ペルー・ソル債券、UYU = ウルグアイ・ペソ債券、DOP = ドミニカ・ペソ債券、PLN = ポーランド・ズロチ債券、ZAR = 南アフリカ・ランド債券、HUF = ハンガリ-・フォリント債券、RON = ルーマニア・レウ債券、CZK = チェコ・クローナ債券、IDR = インドネシア・ルピア債券、MYR = マレーシア・リンギット債券、PHP = フィリピン・ペソ債券、 CNY =中国人民元債券、THB = タイ・バーツ債券

4. 中国の経済成長安定が、新興国市場への逆風を止める

2023年は、ブラジル・メキシコを例外として、新興国市場の成長鈍化が顕著でした。特に、主に中国の減速や不動産セクターの懸念が、新興国市場の心理の足を引っぱる形となりました。低成長の期間を経て、ここ数カ月、弊社は中国の経済活動安定の兆候を見出しており、今後の国内総生産(GDP)全般の安定が、新興国市場債券に対する強い逆風を止めることになると考えています。

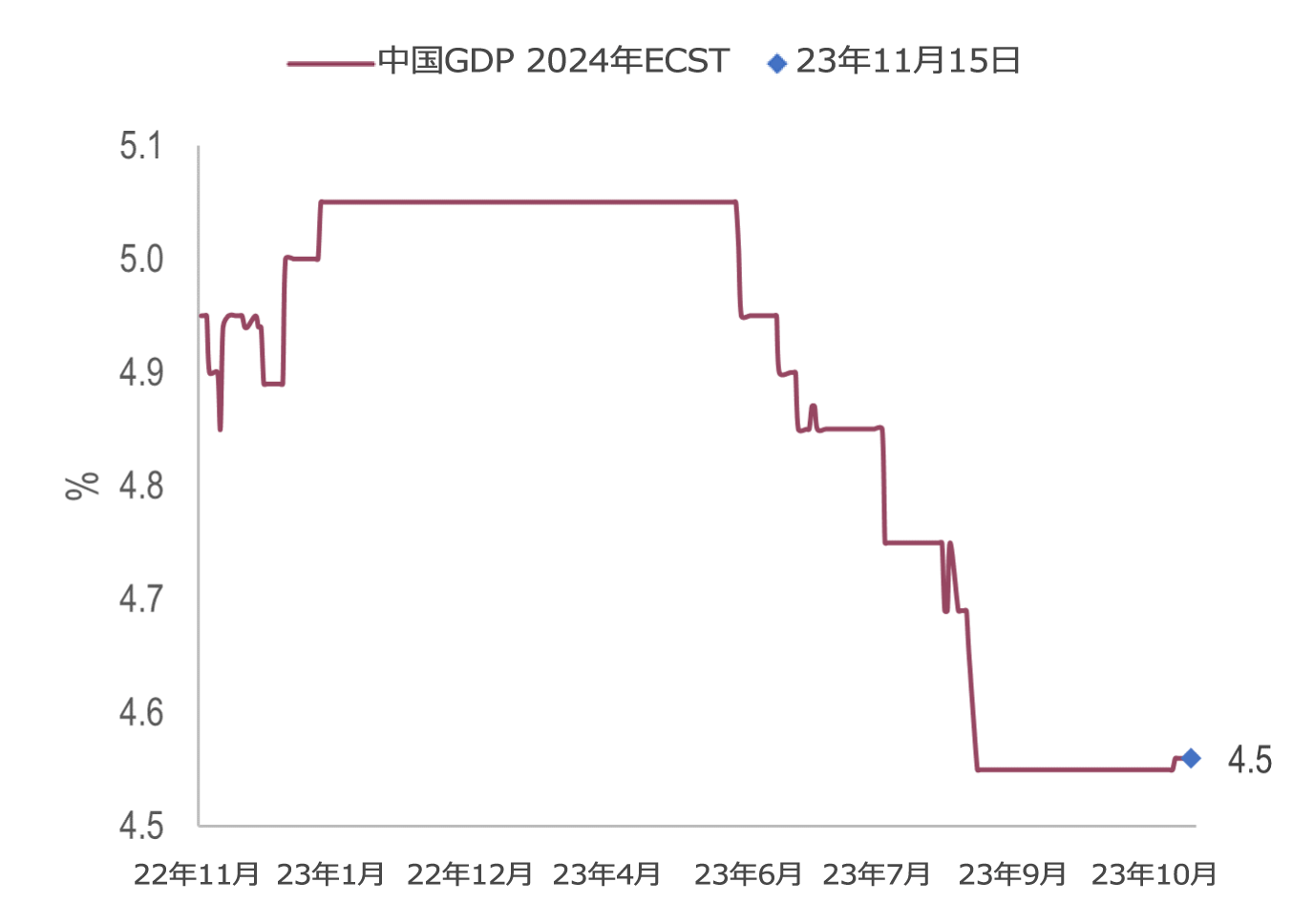

中国の不動産セクターは調整局面が続きますが、弊社は、課題はこのセクターに留まり、2024年の経済全体のパフォーマンスの障害にはならないと考えています。ブルームバーグの2024年のコンセンサスGDP予測は、9月から横ばいになりました(図表9)。

図表9:中国のGDP成長コンセンサス予測は安定

出所: Bloomberg、Allianz Global Investors、2023年11月現在のデータ。

注記:ECST = 経済統計

5. 地政学的リスクは2024年に抑制されるだろう

弊社は、2024年に向け、新興国市場債券が3つの主要な地政学的リスクから受ける影響は限定的になると予想しています。

- 中東の紛争:新興国市場債券においては、イスラエルとハマスによる戦争に反応した流出はみられず、市場はこの紛争がこの地域にとどまると見ていることを示唆しています。新興国市場の通貨は上昇しており、これは過去の「リスクオフ」の期間に起こってきたこととは正反対の現象です。

- ロシア・ウクライナ戦争:この紛争に関わる投資家のポジショニングは比較的控えめです。これは、投資家の資金の流れが、紛争の影響として科された制裁およびインデックスからの除外に対して調整済みであるためです。

- 米中間の緊張:弊社の見解では、最近のジョー・バイデン米大統領と習近平中国国家主席の会談は協調の兆候を示すもので、最も強大な2大経済大国の関係の雪解けを示唆していると考えています。

弊社の見解によれば、地政学的緊張の緩和は、新興国市場にとって有利に働くでしょう。

新興国市場全体における伝染リスクは、投資可能な国の増加を一因として、近年は一般的に減少しており、これがより幅広い分散化を可能にしています。伝染を緩和しているその他の要因は、国内年金基金、保険会社および銀行システムの発展が投資家基盤を拡大したことにより、投資家の幅が広がったことが挙げられます。

6. 新興国市場全体のマクロ・データは健全に見える

平均では、新興国市場の財政赤字は、新型コロナウイルス・パンデミックによって拡大して以来、縮小しました。相対的な改善幅は先進国市場よりも大きくなっています。2020年にGDPの3.7%であった平均財政赤字は、2023年には2.8%に縮小し、かつ先進国を下回っています(図表10参照)。

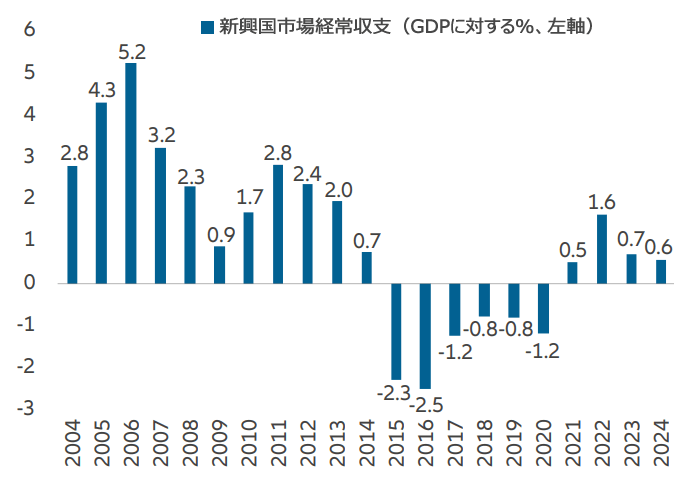

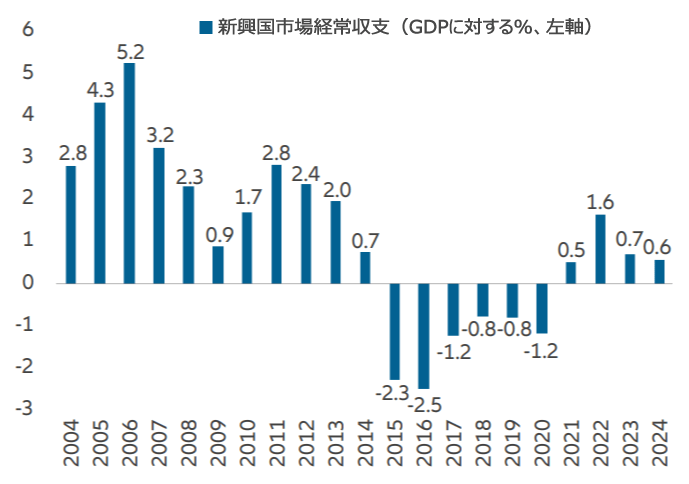

経常収支は依然として全体的に健全です。2023年の新興国市場の平均経常収支は、現在GDPの0.6%の黒字であり、新興国市場が以前よりも外的ショックに強くなっていることを示しています(図表11参照)。弊社では、現在の新興国市場通貨の強さは、健全な動向を反映したものであると考えています。

弊社が楽観視しているもう一つの理由は、今後数年において、デフォルトを起こしそうな候補がほんの一握りだということです。こうしたデフォルト・リスクは新興国市場債券ユニバースのごく一部であり、既に不良資産のレベルで取引されています。弊社の見解では、エジプトは最もリスクが高く、デフォルトが起こった場合には新興国市場内において伝染を生じる可能性があります。トルコは2024年から2025年に満期を迎えるユーロ債を最も多額に保有していますが、短期証券は依然として強固な国内投資家基盤に支えられています。トルコ政府による最近の古典的経済政策への移行も、トルコがデフォルトを回避できる可能性を示唆しています。パキスタン、エチオピアおよびチュニジアは、2024年に満期を迎える債券の償還に問題が発生する可能性がありますが、市場はこうした事態を十分に織り込み済みのようです。

図表10:新興国市場の財政収支(GDPに対する%)

IMFのWEOデータベースおよびJPMorgan EMBIG GDインデックスによるウェイトを使用した加重平均新興国市場財政収支。出所:IMFのWEO データベース、JPMorgan、 Allianz Global Investors。2023年11月現在のデータ。

図表11:新興国市場の経常収支(GDPに対する%)

IMFのWEOデータベースおよびJPMorgan EMBIG GDインデックスによるウェイトを使用した加重平均新興国市場経常収支。出所:IMFのWEO データベース、JPMorgan、 Allianz Global Investors。2023年11月現在のデータ。

間近に迫った選挙が、戦術的なエントリーポイントを提供する可能性

では、投資家はどのように2024年の潜在的な投資機会に備えればよいでしょうか。弊社は、選挙によって慌ただしい年に広がる、潜在的な戦術的投資機会を見込んでいます。11月の米国の選挙結果は、主要な新興国市場に対する米国の政策に影響を与える可能性があり、その結果、このアセットクラスに対する全体的な投資家心理にも影響を及ぼすかもしれません。例えば、貿易や移民に関する政策は、中米市場、特にメキシコにボラティリティをもたらす可能性があります。新興国市場における選挙にも注視が必要です。メキシコの中道右派への移行は、メキシコの債券にとって追い風になる可能性があり、一方、現政策の継続は、このアセットにとっては中立的です。パナマの選挙は、高まる不満と現政権の支持率の低さを考えると、政権交代につながる可能性があります。南アフリカでは、現与党が政権を維持するのに必要な50%の得票率を確保できるかどうかが不明確であるため、依然として不透明感が高い状況です。

全体として、弊社は、2024年の新興国市場の見通しについて強気になるべき十分な根拠があると考えています。経済ファンダメンタルズの改善と有利なバリュエーションが、選択的なアプローチを取る意志のある投資家にとってふさわしい機会を創出する可能性があります。