Navigating Rates

不透明なマクロ経済下におけるハイイールド債の妥当性

市場は、金利および信用サイクル・アプローチのターニング・ポイントとして、極めて不均一な経済の見通しを乗り切ろうとしています。クレジット・ファンダメンタルズは健全であるため、ハイイールド債は、透明性が戻るまでの間における、有用な利益確保の提案となります。

要点

- ハイイールド債のスプレッドは、中期的に縮小するのは難しいかもしれませんが、現在の利回りは経済減速リスクの補填に役立つかもしれません。

- レバレッジやインタレスト・カバレッジなどのクレジット・ファンダメンタルズは、悪化が見込まれますが、デフォルト率を抑制する健全な起点からの悪化となるでしょう。

- 弊社の見解では、マクロ経済の不透明感により、ハイイールド債における慎重なクレジット商品の選択が、今後数カ月におけるリターンの推進力となります。

- より高格付けの企業は、より高い相場で取引される見通しですが、弊社は「セカンド・ティア」のBBおよびB格付け銘柄のうち、景気の圧力に耐えうると思われる銘柄に価値を見出しています。

2024年に向けた資産配分を考え始めるに当たり、投資家は不透明な景気見通しに直面しています。

表面的には、現在は高い資金調達コストが経済成長を抑制し、企業のデフォルト率を押し上げる、古典的なインフレ抑制金利による引き締めサイクルの後期にあります。しかし、米国を筆頭とする先進国は、引き続きリセッション(景気後退)の予測を否定しており、過去最大級の急激な利上げの後、中央銀行が「ソフトランディング」を実現するかもしれないと考える市場参加者も増えています。

複数の要因が見通しを不透明にしています。今日の経済推進力の一部は、新型コロナウイルス・パンデミックを受けた、家計の貯蓄や企業バランスシートの膨張など、前例がなく、必ずしも永続的ではないものです。中国については、状況が変わる可能性はあるものの、世界のパンデミック後の回復のエンジンとしては期待外れとなりそうであり、ウクライナや中東の紛争により、エネルギー安全保障は依然として潜在的なボラティリティの要因となっています。

債券投資家にとって、バリュエーションが状況をさらに複雑なものにしています。金利の上昇に伴い、高格付けソブリン債や投資適格社債の利回りは、ここ数年と比較してより競争力が高まっています。投資家は、景気見通しがよりはっきりするまでの間、こうしたよりディフェンシブな資産に集中したい誘惑にかられるかもしれませんが、それは、ハイイールド債などの分野における高いリスク調整後価値を見逃すことにつながる可能性があります。

現在のハイイールド債は魅力的か?

ハイイールド社債は、デフォルトから生じる予想損失の埋め合わせとなる「リスクフリー」資産(米国債など)に対するスプレッドに加え、同アセットクラスのボラティリティの高さを反映した上乗せ金額を投資家にもたらします。投資家は、スプレッドがもたらすキャリー、および企業のファンダメンタルズが改善してスプレッドが縮小したときに生じる資本増価から利益を得ることができます。もちろん、ハイイールド債のリスクは信用格付けによって大幅に変わりうるため、選択性は重要な要素であり、格付けB-以下の債券は過去のサイクルにおいて著しいリスクの上昇が観測されています。

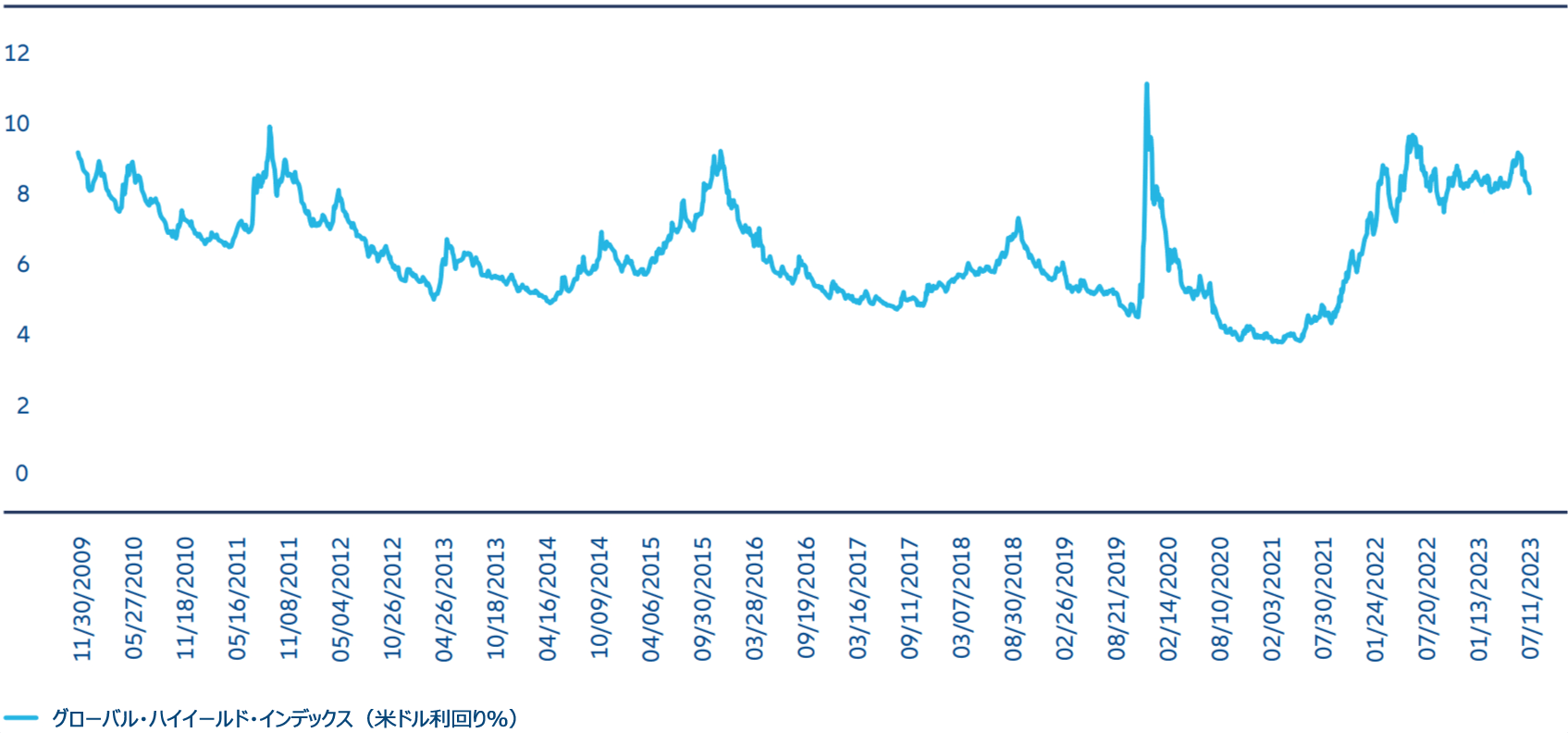

ハイイールド債のスプレッドが縮小した良い一年を経て、弊社は中期的にはさらに大きく縮小するのは難しいと考えますが、現在のオールイン利回りは、インデックス・レベルのグローバル・ハイイールド債について米ドル相当で8%超、単独銘柄ベース1ではさらに高い可能性があり、投資家にとっての景気減速リスクを補填する可能性があります。

この状況において、弊社は、ハイイールド債はこの景気サイクルの段階で、ポートフォリオにおける重要な役割を果たしうると考えています。ハイイールド債は、比較的短い満期で、利益、分散および健全な利回りへのアクセスを提供します。これは、私たちが大きなマクロ経済の不透明さと、幅広い潜在的な「ランディング」シナリオを乗り切るにあたって、魅力的な特徴です。

クレジット・ファンダメンタルズは堅調、「ソフトランディング」か否か

では、クレジット・ファンダメンタルズの面で、現在はどの局面にあるのでしょうか。伝統的な「景気サイクルの末期」の状況においては、質の低いクレジット商品は資金調達コストの上昇とデフォルト率の上昇の影響を受けやすいため、投資家はハイイールド債に対してより慎重になります。しかし、いくつかの指標によれば、現状のハイイールド債市場は、まずまずバランスの取れたポジションにあるようです。

- レバレッジ-資本または収益に対する負債比率は、ハイイールド債発行体の財務健全性の主要な指標です。現在、米国ハイイールド債発行体全体のネット・レバレッジは、約3.6倍であり、2022年末期の下限は上回っていますが、過去のピークである2021年の約5倍、2016~2017年の4.7倍を大きく下回っています2。

- インタレスト・カバレッジ-企業が負債に対する金利を支払うために手元に保有している現金の金額は、借り換えコストの上昇によって悪化する可能性が予想されますが、発行体は2020年と2021年に魅力的な条件で満期を延長するという素晴らしい対応を行ったため、それは健全なレベルが起点となります。現在の米国ハイイールド債のインタレスト・カバレッジは全体で約4.7倍であり、3.5倍未満に落ち込んでいた2011年、2013年、2016年を優に上回っています3。

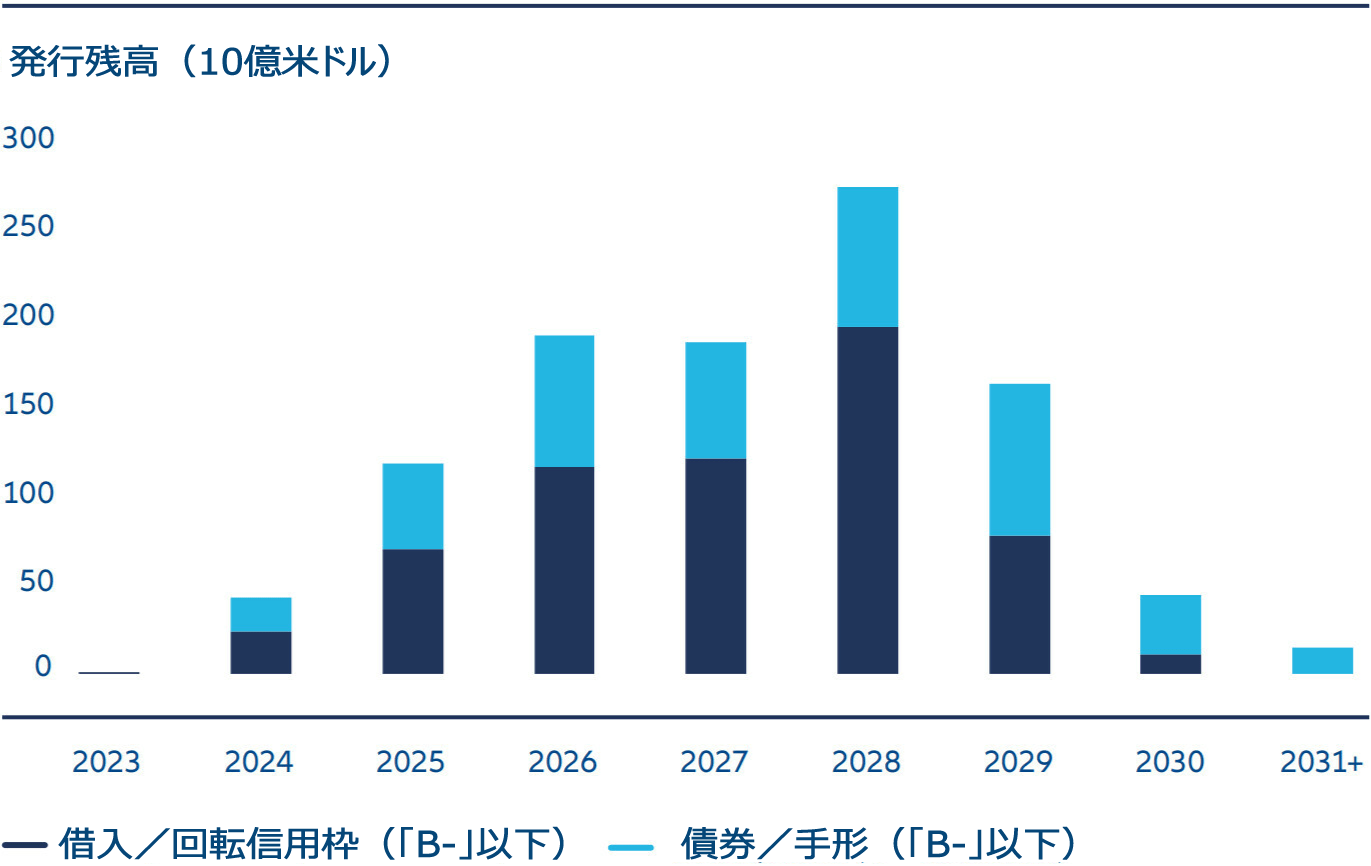

- 満期の壁-ハイイールド債投資家は、満期を迎える債券によって、発行体が現在の市場レベルで借り換えを行うことが必要になる時期(広く「満期の壁」として知られています)を注視しています。現在の満期の壁は、歴史的な水準によれば十分に高いと言えますが、弊社が銀行・金融スポンサーと協議したところによれば、ハイイールド債または貸付市場を通じて、堅調な企業の借り換えを行うだけの潤沢な流動性があるようです。より信用度の低いクレジット商品については、流動性は保証されておらず、投資に当たっては多大なる精査が必要になります。

図表1:世界のハイイールド債の「満期の壁」は、堅調な企業にとって対応可能な見通し

出所:AllianzGI, 2023年11月30日現在のデータ。

デフォルト率は上昇するも、ピークは緩やかになる見通し

明らかに、ハイイールド債のデフォルト率は今後数カ月で上昇することが見込まれます。パンデミック以降に行われた借り換えの多くは、現在の発行市場と比べてはるかに有利な条件のものであり、景気減速は業績不振の企業や多くの負債を抱えている企業へのさらなる圧力となるでしょう。

しかし、米国を始めとする先進国が、いずれ緩やかなリセッションに陥るという弊社のベース・ケース・シナリオにおいても、弊社は、デフォルト率は比較的抑制されるであろうと予想しています。この見解は、ファンダメンタルズの起点が健全であることと、多くの信用度の低い企業は、貸付市場で借り換えすることを選択するため、グローバル・ハイイールド債インデックスにおける信用の質が平均以上のものを反映しています。

より弱気のデフォルト率予想もあります(格付け機関ムーディーズは、2024年第1四半期の投機的格付けデフォルト率のピークを4.7%と予想しています)が、それらですら、強いストレスに伴うレベルをはるかに下回るものです。これに関連して言えば、世界金融危機後の2009年9月にデフォルト率は15.25%のピークに達しています。これは明らかにワーストケース・シナリオを反映したものです。

利回りは利益をもたらし、状況が悪化した場合には保護を提供する

健全なファンダメンタルズの一方で上昇するデフォルト率を考えると、主な問題は価値となります。利回りは、投資家にとってハイイールド債所有と釣り合うものでしょうか。

現在のグローバル・ハイイールド債インデックスの最低利回りは、米ドル建で8.22%であり、オプション調整後スプレッドは424bp、実効デュレーションは3.35年となっています4。

利回り全般は競争力の高さを示しており、図表2が示すように過去と比較して高水準になっていますが、企業の業績がまちまちになり、消費支出パターンが変動するのに伴い、分散化の拡大が顕著になっています。例えば、米国の小売り企業の業績は低迷していますが、米国のレジャー・セクターは好調に推移しています。

このため、今後数カ月において、アクティブ・マネージャーが提供するセクターおよびクレジット商品の選択は、重要なリターンの推進力となり、格付け帯のみによってポートフォリオを構築することは、もはや十分ではない可能性があります。弊社の見解では、高格付け企業は、狭いスプレッドで取引されている ため、弊社はBB格付けおよびB格付け上位の「セカンド・ティア」企業のうち、今後の景気の圧力に耐えうると考えられる企業に価値を見出しています。

サステナビリティを考慮すると、アクティブ運用も重要な検討要素です。ハイイールド市場は、よりESGクレデンシャルが強固ではない企業に資金を提供しているという評判があり、これは徐々に払拭されつつあるものの、まだ幅広い発行体が存在します。このため、慎重な調査の上で銘柄選択を行うことが重要です。パンデミック後に再開された業務によって、クルーズ船事業者や航空会社などの一部のカーボン・フットプリントに関する信用度の低いクレジット商品は恩恵を受けましたが、景気サイクルが正常化するとともに、高炭素排出セクターに対するこれらの追い風は弱まっていくでしょう。このため、投資家は、機会を逃す恐れが少なくなり、ESGに関する要求において、さらに要求を強める可能性があります。

より健全な利益の提供に加え、高水準のアウトライト利回りは、信用指標の潜在的な低下に対するバッファーを提供する可能性もあります。これは、利益がデフォルトによる損失の相殺に貢献する可能性があるためです。現在のインデックス・レベルでの利回り8.22%により、弊社は、ハイイールド債デフォルト率は13%弱にまで上昇すると計算しており、今後12カ月においてインデックスはマイナスの絶対的リターンとなるでしょう。

図表2:歴史的な高さのキャリーは、デフォルト率上昇の吸収に貢献しうる

出所:ICE BofA 指数、AllianzGI、2023年11月30日現在のデータ。過去のパフォーマンス、または予想や予測は、将来のパフォーマンスを示すものではありません。

配分を徐々に増やすことによって「チャンスを逃す」ことを避ける

現在のマクロ経済の不透明性の環境において、ハイイールド債へのエクスポージャーを追加するのは時期尚早と考える人も居るかもしれません。しかし、リセッションがデータに現れ始め、ピークのデフォルト率が織り込まれつつある中で、ハイイールド債を追加し始めるのに歴史的に有数の最適なタイミングが訪れています。このため、弊社は、ハイイールド債の追加について、機敏かつ積極的に機会を捕えることが重要であると考えています。徐々に配分を拡大していくことで、「チャンスを逃す」ことを回避できるかもしれません。

弊社の見解では、ハイイールド債は、純粋なハイイールド戦略を通したものであれ、よりディフェンシブな資産にも配分できるマルチアセット・クレジット戦略を通したものであれ、現在のサイクルの段階におけるポートフォリオにおいて、重要な役割を果たすことができると考えています。

高金利の影響が進展するなか、リセッションは今もって重大なリスクであり、マクロ経済の見通しがより明確になるのはもう少し先のことかもしれません。しかし、クレジット商品の選択を慎重に行うことによって、ハイイールド債は、待つことによって得られる利益の見込みを提供してくれるでしょう。

1 ICE BofA Global High Yield Index, data as at 30 November 2023.

2 Bank Of America HY Chartbook, October 2023.

3 Bank Of America HY Chartbook, October 2023.

4 ICE BofA Global High Yield Index, data as at 30 November 2023.