Navigating Rates

より高くより長く:「ゾンビ企業」の終焉?

「より高くより長く」という環境は、企業エコシステムの大きな変化にもつながっています。10年以上続いた超低金利時代が終わり、おそらく利益率が低く、キャッシュ創出力が弱く、あるいはバランスシートが不安定である一部の質の低い企業は、これから生き残りに苦労するかもしれません。

ゾンビ企業の出現

「ゾンビ」企業という言葉は、1990年代の「失われた10年」の間に日本で最初に流行しました。ところが、この言葉はこれまでかなり長い間一般に使用されてきたにもかかわらず、そのような企業の定義についてのコンセンサスがありません。ゾンビ企業は負債の返済に苦労しています。このため、ゾンビ企業を特定するうえで重要なのは、利払前・税引前利益(EBIT)を超える利払いがあるという点です。しかし、黒字化するまでに時間が必要な成長企業を本物のゾンビ企業と区別するには、追加のスクリーニングが必要です。

定義の問題に加え、「ゾンビ化」した企業の割合を計算することは、セクターや地域の違いによって複雑なものとなります。しかし、最近の調査では、いくつかの確固とした観測結果が明らかになっています。たとえば、国際決済銀行(BIS)の最近の論文では、ゾンビ企業の数は1990年代以降大幅に増加し、世界金融危機や新型コロナウイルスのパンデミックの頃にその水準が上昇したことが示されています。また、中小企業の方が影響を受けやすいこともわかりました1。この傾向を説明しようとするアプローチはいくつかあります。超低金利環境や政府の誤った財政支出に加えて、ゾンビ企業に対する不良債権の償却は、自らの少ない資本バッファーを食いつぶすことになるため、体力のない一部の銀行は償却に消極的であると考えられています。

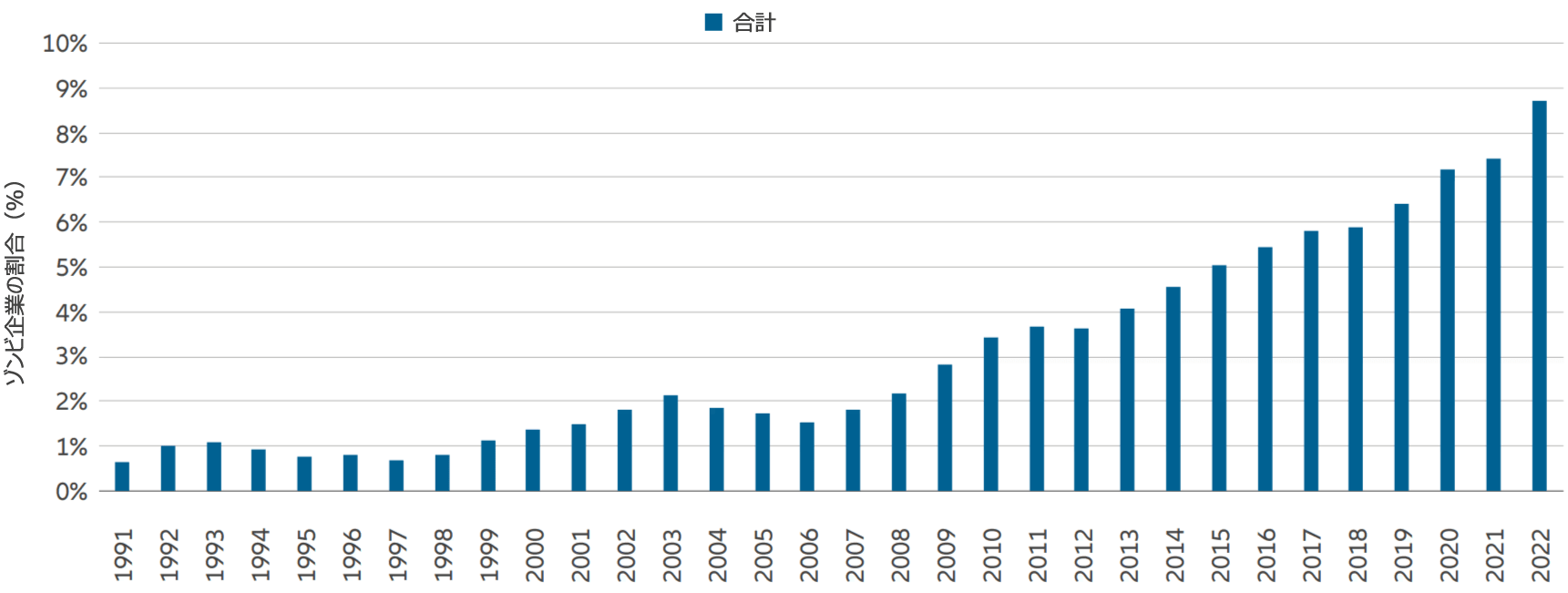

弊社独自の調査は、ゾンビ企業の歴史と、ゾンビ企業が程度の差こそあれ増殖する可能性のあるセクターを詳細に解き明かします。たとえば、ある基準によると、ゾンビ企業の割合が1990年代後半から数倍に増加していることがわかります。

図表1:時系列で見る進展—ゾンビ企業の割合

出所:Allianz Global Investors, 2023年10月31日

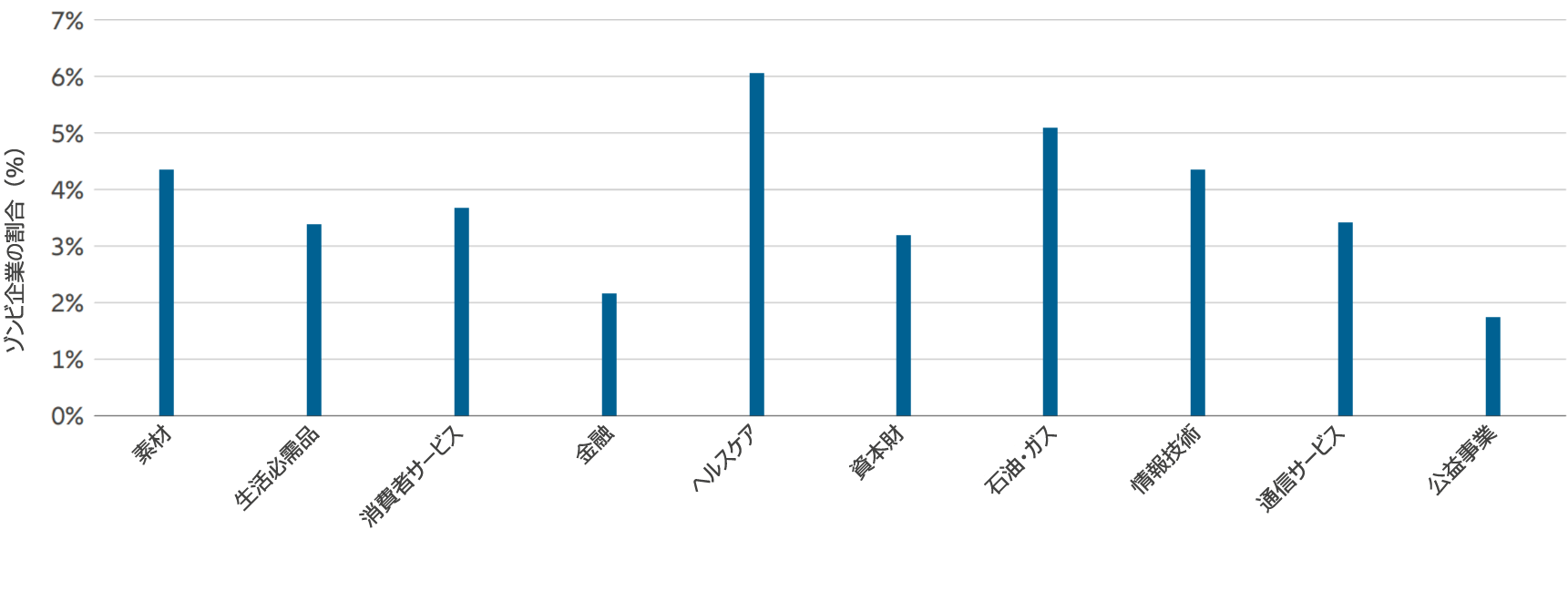

また、次の図表はセクター別のゾンビ企業の内訳を示しています。

図表2:業界分類—ゾンビ企業の割合

出所:Allianz Global Investors, 2023年10月31日

これを見ると、素材や石油・ガスといったいつもの顔ぶれの業界に加えて、おそらく初のブロックバスター(大型新薬)の待機中と思われるヘルスケア企業の割合が高いのがわかります。

投資家は懸念すべきか?

ゾンビ化は当該企業とその株主にとって明らかに問題ですが、問題の影響はそれだけにとどまらない可能性があります。たとえば、ゾンビ企業は経済全体のパフォーマンスを低下させ、リソースを固定化し、そしてより生産性の高い企業の成長を圧迫(クラウディングアウト)します。実際、その存在は全体の利益率を低下させ、より効率的な同業他社への投資の魅力を損なってしまいます。こうした「混雑」効果の大きさは盛んに議論されていますが、債務の借り換えができないことによる企業倒産の急増は、経済成長に重大な影響を与える可能性があります。一方で、企業倒産の水準が上昇するシナリオにおいて、ゾンビ企業で働く従業員数や、ゾンビ企業に対する与信総額は、おそらく景気後退を引き起こすほど大きなものではないと見られます。

より実務的なレベルでは、投資家はゾンビ化が最も高まっていると思われるセクターに注意する必要があります。今後数年間で倒産が増加する可能性があるのはそのようなセクターであり、投資家は必要な専門知識を持って、(他の理由から依然として非常に魅力的な)これらのセクターに取り組む必要があります。しかし、ポートフォリオと投資スタイルの全体において質へのこだわりが維持される限り、株式投資家はそれほど恐れる必要はありません。

実際、ゾンビ企業の終焉は嘆くべきことではありません。なぜなら、収益性と成長性が低い企業の終焉は、短期的な痛みを伴いますが、それは何らかの根本的な問題の症状というよりも、資本市場が適切に機能していることの表れだからです。

1 Banjeree and Hofmann, Corporate Zombies: Anatomy and Life Cycle, BIS 2020