Navigating Rates

トレード・ファイナンス:投資ポートフォリオの主要な資産クラスになるか?

トレード・ファイナンスは、経済を支える商取引に資金を供給すると同時に、多くの投資家のポートフォリオにおいて極めて重要な役割を果たすようになりつつあります。短期的には、投資家が金利上昇と成長の減速という環境の変化を乗り切る道筋を描くのに役立ちます。長期的には、他の資産クラスとの相関性がほとんどない、あるいはボラティリティが低いといったさまざまな理由から魅力的な選択肢になります。

要点

- 商品の引渡しと決済の橋渡しをするトレード・ファイナンスは商取引を円滑に進めるのに役立つ手段です。その世界的需要は非常に大きく、2兆5,000億米ドルに上ると推定されています1。

- 投資家にとってトレード・ファイナンスは、従来のクレジット資産に代わる選択肢や戦略的なキャッシュポジションなど、さまざまな役割を果たし、マネー・マーケット・ファンドよりも有利なリターンをもたらす可能性があります。

- 金利上昇により、金利が過去最低水準に近かった時代よりも高い利回りが期待される一方、逆イールドカーブもこの資産クラスに有利に働いています。

- 流動的な経済環境では、トレード・ファイナンスの短期的な特性は、状況の変化に応じた柔軟な調整を可能にします。その一方で、長期的には安定したリターンのポテンシャルと低いボラティリティが期待されることが、この資産クラスを魅力的な選択肢にしています。

長期的な目標を達成しつつ、経済環境の変化をどう切り抜けるか。これが今、多くの投資家が直面している課題です。こうした状況で、何を頼りにすべきでしょうか。幅広い商取引に資金を供給するトレード・ファイナンスは、4兆米ドル規模の資産クラス2として、さまざまな投資家がそれぞれの目標を達成するのに役立つかもしれません。

景気が変動する中、トレード・ファイナンスは、底堅い選択肢として際立っています。安定性が高く、従来の資産クラスとの相関性が低いというその性質は、公開市場の変動が激しい時期には極めて重要です。また、利回りの高さは、長期的にポートフォリオのパフォーマンスを高めるのに役立つかもしれません。最後に、トレード・ファイナンスの多様性も魅力であり、短期の債券やプライベートデットに代わる選択肢として、あるいは戦略的なキャッシュポジションとしての役割を果たします。

トレード・ファイナンスとは何か?その仕組みは?

トレード・ファイナンスは、経済を支える商取引に資金を供給するものです。いわば、企業による商品の売買代金の調達を円滑にするために第三者の金融業者が提供する短期的な与信枠のようなものと考えることができます。トレード・ファイナンスを利用することで、サプライヤーは、買い手の支払期日より前に代金を受け取ることができます。それ以外にも、トレード・ファイナンスは幅広い取引に資金を供給しており、主に次の4つの形態に分けることができます。

- 買掛金ファイナンス―サプライヤーが請求書を発行した時点でバイヤーが支払いをできるよう資金を肩代わり。

- 売掛金ファイナンス ―サプライヤーに、複数の顧客から請求書の支払いを受ける前に資金を提供。

- 運転資金ファイナンス―サプライヤーに融資を提供。返済は複数の顧客からの売掛金によって行われる。

- 信用状―企業が商業上の契約に基づいて行う個別の取引とその支払いに必要な資金を調達する際に使う一般的な手段。信用状や為替手形、貿易融資などが含まれる。

モノの移動への資金供給にとどまらないトレード・ファイナンスの役割とは?

トレード・ファイナンスは、世界を行き来するモノの大半に資金を供給しています。実際、貿易の80~90%はトレード・ファイナンスを利用していると推定されます。しかし、この資産クラスは、マイクロチップからメロンまでありとあらゆるモノの国際的な移動に資金を供給するだけではありません。国内の商取引も、トレード・ファイナンスを利用しています。これには、モノの取引だけでなくサービスの取引も含まれます。その恩恵を受けるのは、大規模な複合企業体から新興企業に至るまで、実にさまざまです。従来とは異なるトレード・ファイナンスの分野の例として、以下が挙げられます。

- メディアファイナンス—メディア制作会社への有担保融資。担保(融資を受けるために差し入れる有価物)として、政府や映画配給会社からの未払金が使われることもある。

- 中小企業への貸付—成長を遂げている中小企業への融資。貸付から得られる高い利益により、予想される債務不履行による損失を補う。

- サッカーファイナンス—サッカークラブ間の選手の売買資金やクラブの運転資金ファシリティを提供。

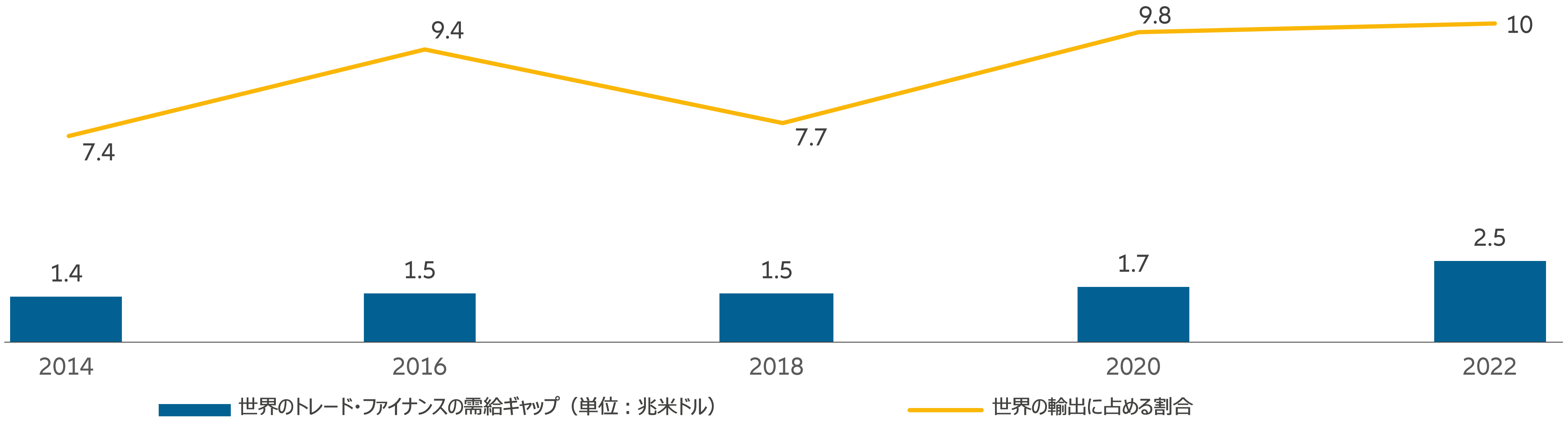

図表1:世界のトレード・ファイナンスの需給ギャップが拡大

出所:Asian Development Bank. 2023 Trade Finance Gaps, Growth, and Jobs Survey—Banks; and World Trade Organization. WTO Data. https://data.wto.org/ (accessed 19 July 2023).

トレード・ファイナンスに今日投資すべき理由とは?

投資家は今日、高金利と経済成長の減速が組み合わさった困難な環境に直面しています。資産クラスとしてのトレード・ファイナンスは、この両方のリスクに対処するのに役立つと弊社は考えています。

- 高金利環境において

金利上昇により、この資産クラスの投資家は、金利が過去最低水準に近かった時代よりも高い利回りを期待できます。また、逆イールドカーブもこの資産クラスに有利に働きます。というのも、短期のクレジットは、信用リスク特性が同じ長期の金融商品よりも多くのインカムをもたらすからです。さらに、期間が長めのクレジットの保有がもたらす追加的なリスクの緩和も期待できます。満期までの期間が非常に短い(一般に取引のライフサイクルは60~120日)ことは、金利変動に対するプロテクションになります。 - 景気の減速局面において

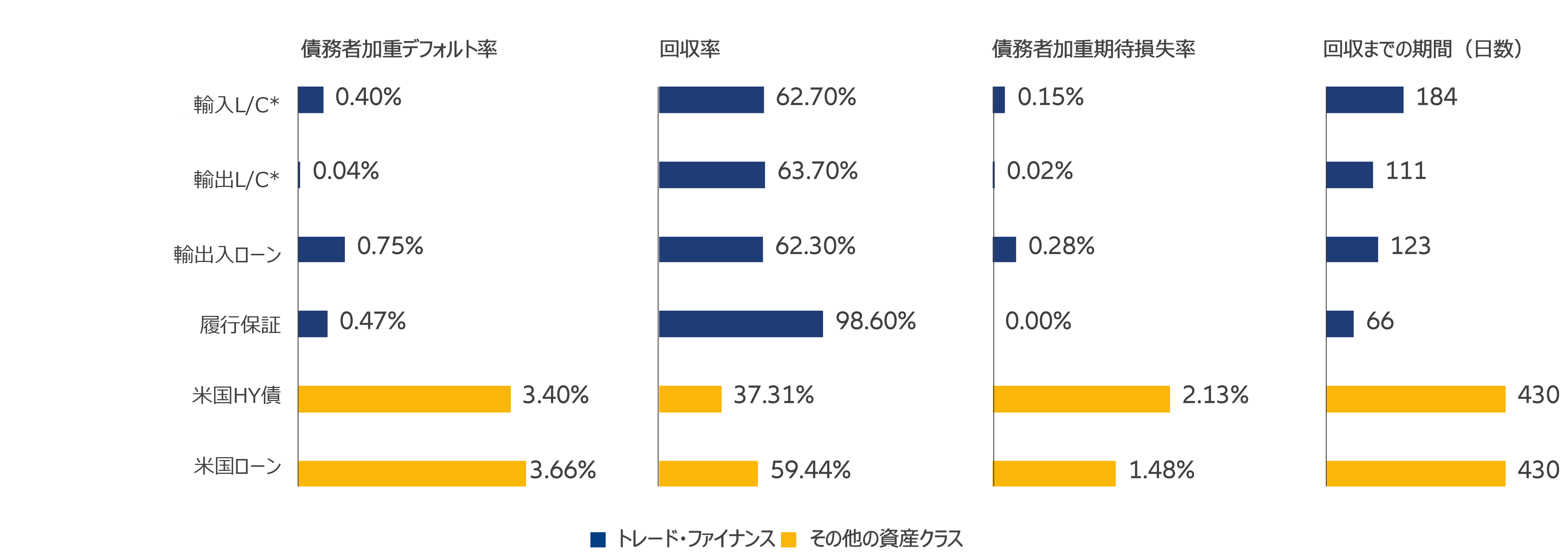

トレード・ファイナンスの短期的な性質は、景気の減速時に有利であり、状況の変化に応じた柔軟な投資決定を可能にします。また、トレード・ファイナンスのスプレッド・デュレーション3は、クレジットスプレッドが拡大した場合の含み損を低く抑えます。貿易は経済のパフォーマンスと密接に結び付いているため、成長の低迷は必然的に、クレジット需要に影響を与えます。しかし、トレード・ファイナンスの需給ギャップはいまだにかなりの規模に上っており、アジア開発銀行は、2022年の融資の申請額と承認額の差を2.5兆米ドルと推定しています(図表1参照)4。商取引が少し減速しても、多額の資金需要がある状況は変わりません。景気が低迷すると、信用保険会社や銀行といった他のプレーヤーが市場から撤退する可能性があるため、投資家の参入チャンスが広がります。低迷局面では債務不履行リスクが上昇しますが、トレード・ファイナンスは、同種の格付けの公開市場商品よりもデフォルト率が低い一方、回収率(債務不履行が生じた場合に借手から回収できる金額の割合)が高いことが少なくありません(図表2参照)。

図表2:トレード・ファイナンスは、公開市場のクレジット商品よりもデフォルト率が低い一方、回収率が高い傾向にある

トレード・ファイナンスと他の資産クラスとの比較、2008~2021年

出所:トレード・ファイナンスのデータは、国際商業会議所のレポート「Trade Register Report: Global risks in trade finance」の2021年版によります(2021 ICC Trade Register report: Global risks in trade finance (iccwbo.org))。2008~2021年の損失データは、大手トレード・ファイナンス銀行25行のデータに基づいています。米国の債券・ローンに関するデータは、ムーディーズ・インベスターズ・サービスとJ.P.モルガンのデータに基づいています。注:回収率は、発行体に応じて加重され、債務不履行日から30日後の価格をベースにしています。2009年の調整後回収率は、年末の価格に基づいています。

過去の債務不履行や損失は、必ずしも将来の損失を示唆するものではありません。上記の分析に含まれる記述には、投資戦略に直接当てはまらない記述や仮定が含まれていることがあります。

* L/C=信用状HY=ハイイールド

長期的な投資のメリットは?

トレード・ファイナンスは、長期のクレジット市場のリセットを待つ間、投資機会を探すための資産クラスとして利用できます。しかし、リセットが生じた後も、魅力的な選択肢となります。

- 低いボラティリティ―トレード・ファイナンスのポートフォリオを構成する短期の営業債権は、債券・株式市場の変動に大きく影響されることはありません。したがって、トレード・ファイナンス戦略は、公開市場戦略よりもボラティリティが低い傾向があります。

- 複雑性プレミアム—投資対象を見つけ出し、選定し、ポートフォリオとして組成するには 専門的なスキルが必要です。この複雑性ゆえに、トレード・ファイナンス戦略 を提供する機関は、数が限られており、需要が供給を上回っています。これらの要因は、イールドプレミアムに反映されており、場合によっては公開市場で取引される同じ発行体のクレジット・デフォルト・スワップや債券スプレッドを上回ることがあります。

- 他の資産クラスとの相関性の低さ—トレード・ファイナンス商品は公開市場で取引されず、短期的な性質を持つことから、株式や債券などの公開市場との相関性が低い資産クラスです(図表2参照)。低い相関性は、ポートフォリオの分散や効率性向上に役立ちます。

- トレーディング損失がない—トレード・ファイナンスは満期までの期間が非常に短いため、パフォーマンスが予想を下回った場合でも、満期時に額面価格でポジションを解消することが可能です。債券市場とは異なり、これらの資産は、市場価格が下落している時点で売却する必要はないため、トレーディング損失を回避することができます。

- 安定したリターン—この資産クラスのメリットとして、シャープレシオが比較的高いことが挙げられます。これは、投資の潜在的リターンがリスクを上回ることを意味します。また、不払いや金利の変動による損失のリスクが限られているというメリットもあります。

- セミリキッドな性質—投資期間が非常に短い(ポートフォリオは通常、3カ月以内に満期を迎える)ため、投資家は比較的容易に資金にアクセスできます。これは、景気の先行きが不透明な中で機敏性を保ちたい投資家にとっては魅力的な特性です。

現在のポートフォリオに、トレード・ファイナンスをどのように組み入れることができるか?

資産クラスとしてのトレード・ファイナンスは、さまざまな用途に対応することができます。その多様性から、公的・私的な年金基金、ファミリーオフィス、保険会社など、幅広い機関投資家にとって魅力的な選択肢となっています。収益源を多様化するために主要な資産クラス以外の投資先を探している投資家にとって、トレード・ファイナンスは、以下に示すように、多様化を図るための魅力あるオプションとなります。

- 利益率が高いことから、資産担保証券(ABS)や短期社債といった従来型のクレジット資産に代わる選択肢となる。

- 安定したリターンをもたらす可能性があり、金利の変動に対する感応度が低いことから、国債の保有に代わる選択肢となる。

- マネー・マーケット・ファンドよりも有利なリターンをもたらす戦略的なキャッシュポジションとなる。投資家は、トレード・ファイナンスのセミリキッドな構造を利用して、柔軟にポートフォリオの移管や再配分を行うことができます。そのため、プライベート・マーケットのキャピタルコールに備えた資金源にもなります。保険会社にとっては、デュレーションの短さと魅力的なスプレッドプレミアムにより、資本効率の高い資産クラスとなります。

トレード・ファイナンス:商取引と投資ポートフォリオを後押しする

ポートフォリオのリターンを高める目的で、この資産クラスを利用する投資家が増えています。地政学的緊張が高まり、債券の利回りが激しく変動し、インフレが根強く継続する環境において、トレード・ファイナンスがもたらす柔軟性とリターンのポテンシャルは、投資家が不透明な世界情勢に対処するのに役立ちます。

構造的変化を背景に、機関投資家がこの市場に参入する下地が整いつつあります。これまでトレード・ファイナンスの主要な供給者であった銀行の融資の縮小により、新規参入者に門戸が開かれました。フィンテック企業が現場業務にイノベーションをもたらしたことにより、単価が下がり、少額融資でも採算が合うようになっています。

こうした要因が相まって、この資産クラスの魅力はますます高まっています。端的に言えば、弊社はトレード・ファイナンスが商取引とポートフォリオにおいて次第に重要な役割を果たすようになると考えています。

1 出所:Global Trade Finance Gap Expands to $2.5 Trillion in 2022, Asian Development Bank

2 出所:Global Trade Finance Market Size, 2023, Mordor Intelligence

3 スプレッド・デュレーションは、資産クラスのクレジットスプレッドの変動に対する価格感応度を表す指標です。

4 出所:Global Trade Finance Gap Expands to $2.5 Trillion in 2022, Asian Development Bank