Navigating Rates

投資家はソフトランディングの可能性を信じるべきか?

景気後退を回避する「ソフトランディング」シナリオが、現在の米国経済に対するコンセンサスとなっています。景気後退に陥らなかった過去の金利サイクルから、今回のケースが望ましい結末となる可能性について何を学べるのでしょう。

結末を先に言ってしまうと、ソフトランディングの実現は難しそうです。

要点

- 堅調な経済指標、インフレの低下、今年上期のリスク資産の好調なパフォーマンスによって、米国経済がソフトランディングする期待は高まっています。

- これまでのソフトランディングはいずれも、米連邦準備制度理事会(FRB)による金融政策の迅速な緩和に加え、生産性や労働供給といった供給サイドの要因に改善が見られました。

- こうした過去のケースと比較して、今日の経済環境ははるかに厳しいように思われます。

- 歴史的に米国の景気後退の引き金となってきた労働市場の大幅な軟化なしに、FRBがインフレを抑制できることに、弊社は引き続き懐疑的です。

大幅な金融引き締めにもかかわらず景気後退を回避する、いわゆるソフトランディングは、中央銀行にとって達成が難しいことで知られています。米国において、金利が300ベーシスポイント(bp)以上引き上げられ、少なくともその後3年間に景気後退が起きなかったケースは、1960年代以降でわずか3例(1966年、1984年、1995年)しか確認できません。

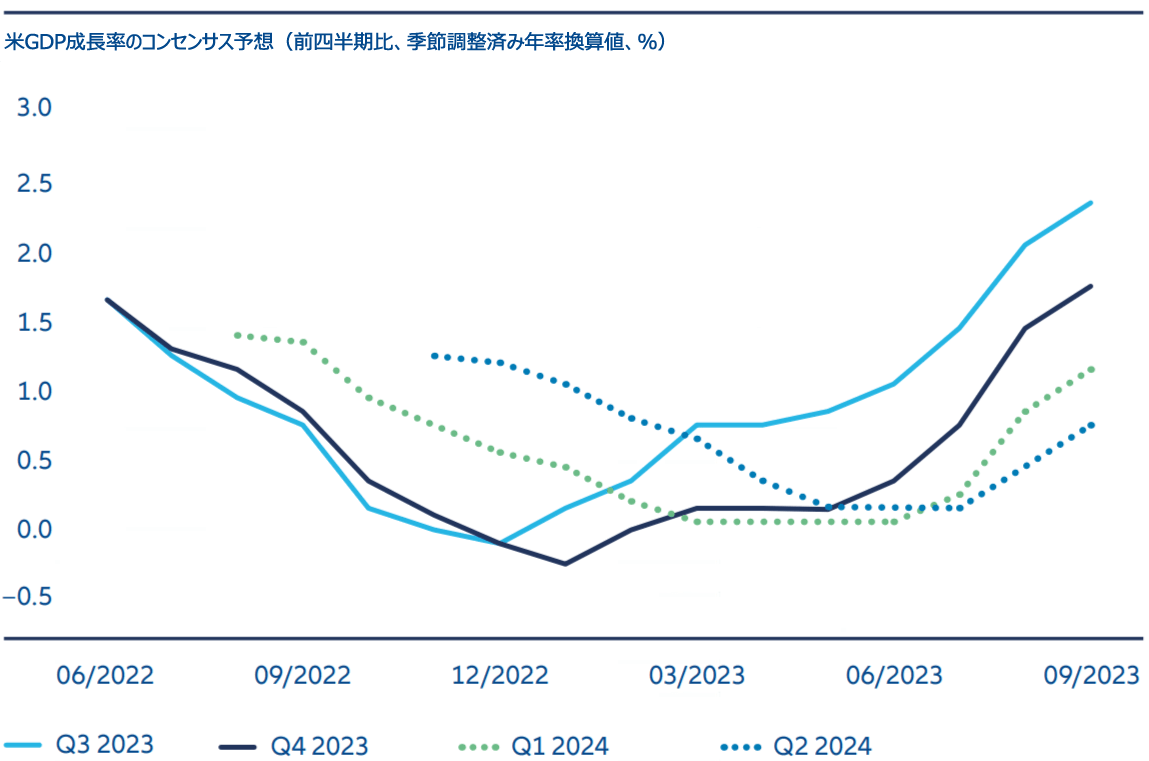

ところが、このような前例があり、そして過去40年間で最も積極的なFRBの利上げサイクルであるにもかかわらず、投資家やエコノミスト、さらにFRB当局者自身は、2023年も同様に景気後退を回避できるとの楽観的な見方を強めています(図表1を参照)。

図表1:米GDP成長率のコンセンサス予想は力強く回復

出所:Allianz GI Global Economics & Strategy, Bloomberg, 2023年9月30日現在。

このため、過去のケースを検証し、それらを過去の景気後退や現在の経済環境と比較することには価値があります。

経済のソフトランディングとはどのようなものか?

もちろん、前述の各ケース(1966年、1984年、1995年)には、さまざまな理由で独自性がありました。そのため、ベトナム戦争とインフレ急騰(1966年)を、ボルカー・ショック後のレーガノミクス(1984年)や、アラン・グリーンスパンFRB議長による先制的な利上げ(1994年~1995年)と完全に比較はできません。

しかし、それらのケースには、米国経済が今回も望ましい結末を迎えられるか否かに関して、洞察を示してくれる共通のパターンが存在しています。

金融・財政政策:緩和は早期に実施されている

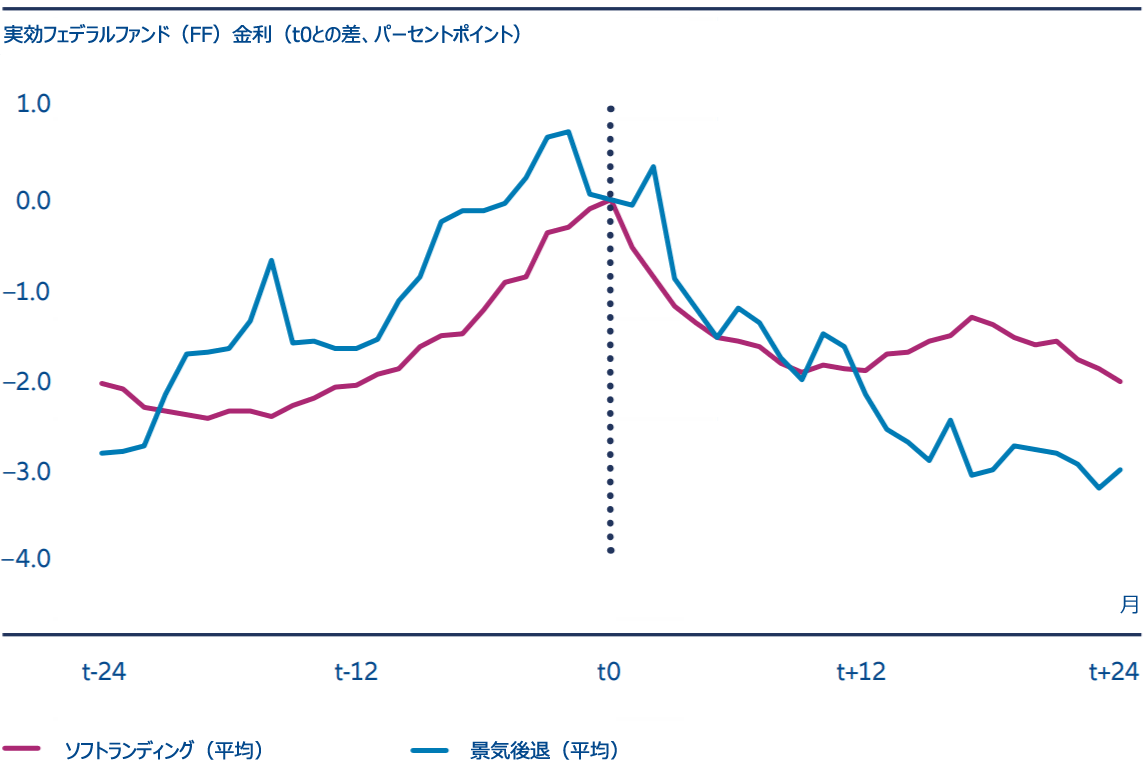

ソフトランディングした3つのケースすべてで、金融政策は早い段階で支援的な姿勢をとり、FRBは「最後の利上げ」から6カ月以内に利下げを行いました(図表2を参照)。この緩和は、実質短期金利の低下とマネーサプライの伸びの加速によって強化されました。一方、財政赤字がほぼ横ばいの動きとなる中で、財政政策はどちらかと言えば中立を保ちました。

図表2:過去のソフトランディングでは、FRBは最後の利上げ後早期に利下げを実施

出所:Allianz GI Global Economics & Strategy, Bloomberg, 2023年9月30日現在。景気後退の平均は、1953年から2009年までに発生した景気後退に基づきます。t0は、景気後退の開始時点またはソフトランディングする前のFRBの引き締めサイクルにおける最後の利上げ時点です。現在起きているケースは、FRBの最後の利上げが2023年第4四半期に実施されるという前提に基づきます。

供給サイド:生産性と労働市場に関する前向きな傾向

供給サイドでは、生産性の改善傾向と良好な労働市場のダイナミクスに支えられ、潜在GDP成長率は緩やかに上昇しました。労働力人口の健全な増加が続き労働供給が押し上げられました。その背景として、労働参加率が安定または上昇したことが挙げられます。これらのケースを通して、堅調な雇用の伸び、安定または減少する失業、賃金の伸びの緩やかな上昇が、実質可処分所得の堅調な増加に寄与しました。

需要サイド:堅調を維持する個人消費

需要サイドから見ると、こうした良好な所得動向と貯蓄率の低下があいまって、個人消費は堅調を維持しています。住宅投資の低迷と企業在庫の減少が経済生産の足かせでしたが、堅調な非住宅投資により部分的に相殺されました。さらに、政府支出からのプラスの寄与が全体的な経済情勢を下支えしました。

歴史を振り返ると、困難なソフトランディングに成功したケースでは、さまざまな政策や需給要因の組み合わせが同時並行で機能していました。

今回は違うように見える理由

それに比べて、現在の状況は過去のケースよりもはるかに困難に見えます。

政策面では、金融政策および厳しさを増す財政状況により、2024年に向けて経済成長にとっての逆風が一層強まることが予想されます。また、財政スタンスが緩やかな引き締めに転じることが予想されており、一層拍車がかかります。2022年3月以降のFRBによる525bpの利上げは、スタート地点の水準がかなり低かったとはいえ、1966年および1995年(300bp)、1984年(325bp)の利上げ幅をすでに大きく上回るものとなっています。これらの課題は、欧州が景気後退の瀬戸際にあり、中国の成長が鈍化するなど、ぜい弱な世界経済の環境によってさらに高まっています。

供給サイドの最近の傾向はより明るさを増していますが、弊社はその持続可能性に疑問を抱いています。労働力人口は、労働参加率の上昇の後押しを受けて、新型コロナウイルス関連のショックから回復を続けています。しかし、働き盛り世代の労働者(25~54歳)の参加率はすでに高く、これ以上の改善には高齢労働者の(再)雇用に頼る必要があります。ところが、「ベビーブーマー世代」が引退に近づいており、早期リタイアのトレンドもあって、その可能性は低いように思えます。プラス面としては、最低水準からではありますが、労働生産性がこの1年間で上昇しています。一部の経済学者は、これを人工知能(AI)などの新しいテクノロジーが引き起こす長期にわたる生産性の急速な伸びの始まりと見ていますが、弊社は、主に通常の循環的変動により引き続き説明できると考えています。今後1年間にソフトランディングする大きなきっかけとして、力強い生産性の伸びを挙げることに対して、弊社は慎重スタンスです。

需要サイドを見ると、労働市場には弾力性があるものの徐々に軟化しており、個人消費の動向が引き続き鍵を握ります。消費者マインドの低迷とともに、パンデミックに伴う余剰貯蓄の残存額とその影響には不確実性が残ります。国内でも世界でも経済の不透明感が高まっており、縮小を続ける利益幅、金利の上昇、地政学的リスクの持続などとともに、企業投資を圧迫すると予想されます。金利上昇は住宅投資にも重石となります。また、これまで増大していた政府支出は正常水準に向け減少する可能性があります。

過去と比較して得られた重要な教訓は、米国経済においてFRBが目標としている所要の調整(労働市場の軟化、賃金の伸びの鈍化、コアインフレの低下)が、過去にソフトランディングしたケースにおけるダイナミクス(安定または減少する失業、賃金の伸びの安定または上昇、コアインフレの安定)とは異なっているということです。

事前警告:労働市場について

ただし、弊社がソフトランディングよりも景気後退の可能性が高いと考える理由は、過去との比較だけではありません。景気後退の正確な時期と程度の予測は本質的に困難ですが、米国経済が景気サイクルの不安定な後期段階に入ったことを多くの指標が示唆しています。最も顕著なのは、非常にタイトな労働市場、企業の利益幅の縮小、マネーサプライの伸びの低下、そして逆イールドカーブです。

FRBにとってインフレファイターとしての信頼回復が急務なのは言うまでもなく、構造的な高インフレのリスクが長引けば、たとえGDP成長率が鈍化したとしても、FRBが先制的に利下げを実施する可能性は低い(またはおそらく不可能)でしょう。景気が十分に減速しなかった場合や、ディスインフレ傾向が早期に失速した場合、政策当局者はさらなる利上げを余儀なくされる可能性さえあります。FRBの「より高くより長く」のスタンスが「十分に長く十分に引き締める」結果になる時点を、FRBは後でしか知り得ないという重大なリスクを弊社は認識しています。このように、金融情勢全般の過度の引き締めは、不用意に景気後退を引き起こしかねません。

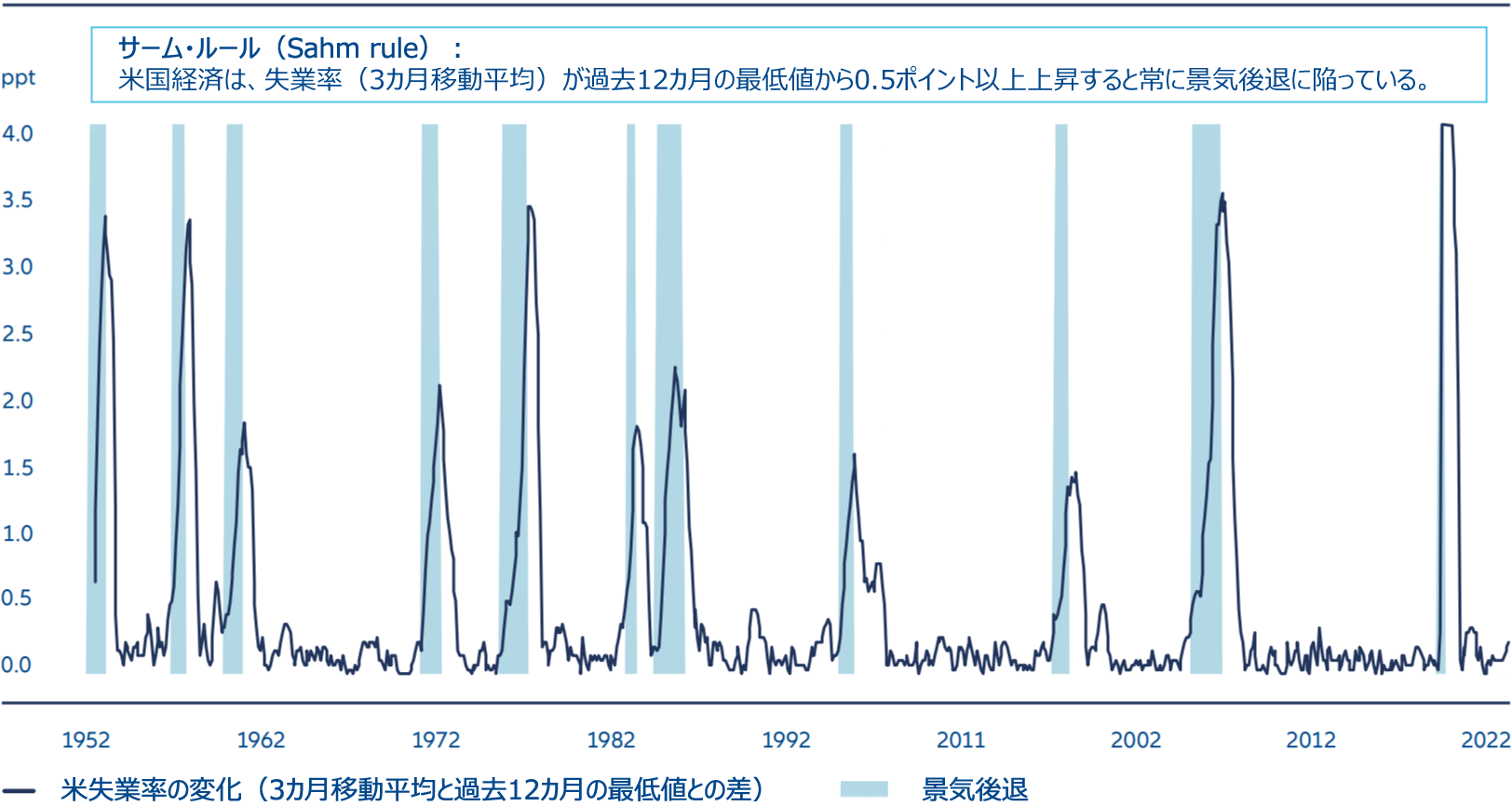

投資家にとって労働市場は、FRBがソフトランディングへの狭い道を順調に進んでいるかどうかを示す貴重な指標となり得ます。FRBは、循環的なインフレ圧力の緩和に向け、潜在成長率を下回るペースまで当面は経済成長を減速させ、過熱する労働市場を沈静化しようとしています。連邦公開市場委員会(FOMC)参加者による9月の最新予想の中央値によると、失業率は最近の最低値である2023年の3.4%から、2024年には4.1%に緩やかに上昇するにとどまると予想されます。しかし、過去に遡れば、そのような緩やかな悪化でさえ景気後退の引き金となっています(図表3を参照)。

いずれにせよ、FRBがより大きな労働市場の軟化なしにインフレを抑制できることに弊社は引き続き懐疑的です。この場合の軟化とは、これまでに見られたような、高止まった求人件数の減少や、失業率のわずかな上昇といったレベルを超えたものです。「完璧な」ディスインフレなしに、米国経済がソフトランディングする可能性はまだかなり低いと思われます。

図表3:労働市場の悪化は常に米国の景気後退を招く

出所:Allianz GI Global Economics & Strategy, Bloomberg, 2023年9月29日現在。サーム・ルールは、エコノミストでFRBの元リサーチャーのクラウディア・サーム氏にちなみ名付けられています。

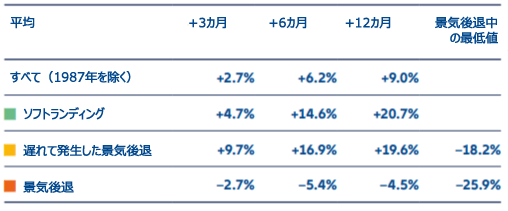

金融政策より重要な景気サイクル

歴史的に見て、リスク資産のパフォーマンスに主に影響を与えてきたのは、金融政策よりも景気サイクルでした。過去12回のFRBの利上げサイクルを分析すると、米国経済が最後の利上げ後12か月以内に景気後退に陥ったときは常に、米国株のパフォーマンスはマイナスでした(図表4を参照)。対照的に、ソフトランディングした場合は常に、あるいは最後の利上げから12カ月以上経過後に景気後退が発生した場合(遅れて発生した景気後退)にも、米国株は最後の利上げ後3カ月、6カ月、12カ月において力強いパフォーマンスを見せました。

図表4:最終利上げ後のS&P 500種株価指数のパフォーマンス

出所:Allianz GI Global Economics & Strategy, Bloomberg, 2023年10月時点。1963年から2018年における計12回のFRBによる利上げサイクルの分析に基づき、景気後退、遅れて発生した景気後退、ソフトランディングに分類されています。過去のパフォーマンスは、将来の結果を示すものではありません。

足元の構造的なインフレ上振れリスク、世界経済の下振れリスク、深刻な地政学的緊張の存在に加え、不透明な見通し、各国中央銀行のより日和見主義的なアプローチを考慮すると、投資環境は引き続き極めて厳しい状況にあります。