Navigating Rates

債券見通し:2023年10月

債券の利回りは、ようやく再び魅力的な水準になったように思われます。しかし、債券の価格は、金利とクレジットのボラティリティ増大の影響を受けやすい状態が続いています。

利回りの上昇は魅力的だが、デュレーションとスプレッドリスクを注視すべき

金利と信用サイクルの転換点、すなわち中央銀行が利上げに終止符を打ち、クレジット指標が悪化し始める時点が直線的に訪れることは稀です。この不確実な時期をさらに複雑にしているのが、ポストコロナ経済に見られる、膨らんだ家計貯蓄と企業のバランスシートといった変則的な要因です。債券の利回りは、ようやく再び魅力的な水準になったように思われます。しかし、債券の価格は、金利とクレジットのボラティリティ増大の影響を受けやすい状態が続いています。こうした高い利回りでインカムを長期的に積み上げていきたい場合、短期的にデュレーションとスプレッドリスクを厳密に管理するのにも役立つ戦略を検討するのがよいと思われます。

9月は、中央銀行が政策金利をさらに引き上げて長期にわたり高めに維持する必要性を示唆したことから、ほとんどの債券市場が低迷しました。10月に入っても債券利回りの上昇は続いています。AAA~AA格付けの国債は、伝統的に「安全な避難先」とされてきたにもかかわらず、デュレーションリスクの上昇により、このまま行けば3年連続でマイナスのリターンを記録することになりそうです。固定金利と変動金利のクレジット資産は、主に利回り上昇と安定したスプレッドのおかげで、年初来のアウトパフォーマンスを維持しました。

クレジットの開始時利回り(新興市場含む)は、歴史的に見て魅力的なエントリーポイントと高いキャリーをもたらしています。この高いキャリーによるクッションは、特定の発行体の格下げの連鎖やデフォルトが生じない限り、長期的に魅力的なトータルリターンを実現するのに役立ちます。とはいえ、スプレッドは現在の水準からタイト化するより拡大する公算が高いと思われます。投資適格(IG)債もハイイールド(HY)債も、より深刻な景気減速に伴い債務返済や借り換えの点で不利になるシナリオを想定していません。

デュレーションが短い特性を有するHY債は、より確実に信用力を評価できる企業信用カーブのフロントエンドで投資を維持することが可能です。弊社は現在、今後12カ月の世界の額面加重デフォルト率1.8%と予想しており、これに基づくとスプレッドは比較的タイトに見えます。なお、市場のコンセンサス予想ではデフォルト率はもっと高く3%前後1と見られており、現在の水準から100 bpほどスプレッドが拡大することを示唆しています。HY債市場では、特にセクター内のスプレッドのばらつきが大きくなっており、同じような格付けで底堅さが劣る銘柄よりも大きなスプレッドで取引されているクオリティの高いクレジットが相対的なバリューをもたらしています。

IGにとっての良いニュースは、今後のトータルリターンが金利デュレーションよりもスプレッドデュレーション(クレジットスプレッドの変化に対する債券価格の感応度)に左右されると考えられることです。ポートフォリオのスプレッドデュレーションを固定しておけば、ボラティリティを下げるのに役立ち、投げ売りが起こった場合にリスクを追加する余地を残します。同時に、直近の決算シーズンから浮かび上がっている強弱まちまちの状況は、セクター選び(たとえば、金融や公益事業)と発行体選びの両方で、アウトパフォーマンスのポテンシャルがあることを意味します。

債券市場のパフォーマンス

|

参考市場指数 |

23年初来 トータルリターン(%) |

23年9月 トータルリターン(%) |

最低利回り(%) | 実効 デュレーション(年) |

| ユーロ建てハイイールド債 | 6.11 | 0.31 | 7.6 | 3.0 |

| 米国ハイイールド債 | 5.96 | -1.18 | 8.9 | 3.6 |

| グローバル転換社債 | 5.43 | -2.10 | 2.2 | 2.2 |

| 米国変動利付債 | 5.05 | 0.51 | 6.1 | 0.2 |

| ユーロ建て投資適格債 | 2.34 | -0.86 | 4.5 | 4.5 |

| グローバル新興市場ソブリン債 | 1.76 | -2.60 | 9.0 | 6.4 |

| アジア投資適格債 | 1.72 | -1.24 | 6.1 | 4.5 |

| 米国債(1~3年物) | 1.61 | -0.03 | 5.1 | 1.7 |

| グローバル総合指数 | 1.09 | -1.72 | 4.2 | 6.6 |

| ユーロ建て国債(1~3年物) | 1.08 | -0.27 | 3.5 | 2.0 |

| ユーロ総合指数 | 0.59 | -2.08 | 3.8 | 6.4 |

| 米国投資適格債 | 0.02 | -2.67 | 6.0 | 7.0 |

| グローバル国債AAA-AA | -0.17 | -2.09 | 3.7 | 7.4 |

| 米国総合指数 | -1.21 | -2.54 | 5.4 | 6.2 |

| アジアハイイールド債 | -1.43 | 0.79 | 16.5 | 2.5 |

出所:ブルームバーグ、ICE BofAおよびJPモルガン各種指数。アリアンツ・グローバル・インベスターズ。2023年9月20日現在のデータ。指数のリターンは、ユーロ建ての指数(ユーロ換算)を除き、米ドルヘッジ換算したもの。最低利回りは、「コール償還」(満期より前に予め決められた時点で任意に償還される)が可能な社債の最終利回りを下方調整して算出。実効デュレーションは、これらの「コールオプション」の影響も考慮しています。上記の情報は、あくまでも参考用であり、特定の証券や戦略の売買の推奨あるいは投資助言とみなされないものとします。過去のパフォーマンス、または予想や予測は、将来のパフォーマンスを示すものではありません。

金利については、目先の動向と、もっと先の動向の両方を考慮する必要があります。満期が1年以下の主要国の国債はすでに、キャッシュリターンに代わる、高い流動性と競争力のある選択肢になっていると弊社は見ています。やがて信用サイクルが悪化に転じれば、安全への逃避と金利引き下げによって、最高格付けの短期国債は価格が上昇し、現在のマネーマーケット金利をはるかに上回るトータルリターンをもたらす可能性があります。

カントリーリスクを考慮に入れた場合、弊社が選好するのは、米国、英国、カナダなどの実質利回り(インフレ調整後の債券利回り)の高い国々の債券です。一方、ドイツや日本、中国などは、実質利回りが高くありません。弊社は、徐々にポートフォリオの主要なデュレーションを増やすのが妥当と見ています。ただし、組み入れるのは満期までの期間が長めの債券ではなく、2~5年の債券にすべきと考えます。短期利回りと長期利回りの差は著しく縮小しているものの、ほとんどの場合で逆イールドが続いているため、長期の債券の保有による(ターム)プレミアムはまだありません。

さらに、期間が短めの債券の利回りは安定し始めており、株式とのマイナスの相関関係を徐々に取り戻しつつあります。対照的に、期間が長めの債券の利回りは、持続不可能な財政政策に注目が集まる中、ボラティリティが大きくなっています(「今月のチャート」参照)。この動きを考えると、イタリアなどユーロ圏周縁の脆弱な国へのエクスポージャーにも注意が必要です。中央銀行による買い入れがなければ、供給されるソブリン債を市場だけでどの程度吸収できるかは不透明です。

イールドカーブの変化に関しては、10年債と30年債のイールドカーブが最初にスティープ化することが予想されます。2年債と10年債のイールドカーブのスティープ化は、短期的な不透明感から抑制される可能性があります。インフレ率と金利がピークを打ったかどうかはまだ確定していません。同様に、2024年にリセッション(景気後退)入りし、利下げに転じるかどうかも定かではありません。雇用市場の逼迫が持続して賃金インフレが進み、原油価格の上昇がコアインフレに波及すれば、逆イールドが続く可能性があります。したがって、投資にあたっては、予期せぬ世界的な経済ショックが生じた場合に反発する可能性もある、期間が長めの債券へのエクスポージャーを適度に維持するのが望ましいと考えられます。

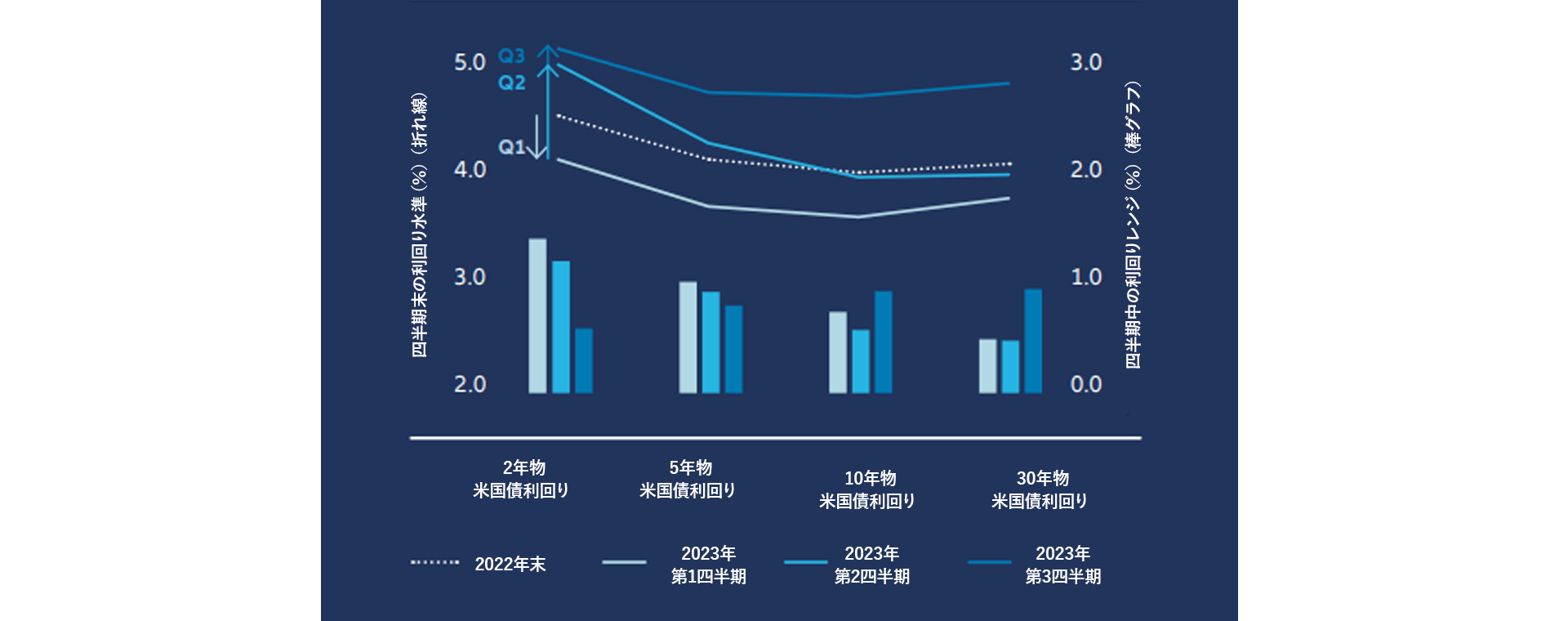

今月のチャート

出所:2023年1月29日現在のデータ。過去のパフォーマンス、または予想や予測は、将来のパフォーマンスを示すものではありません。

注目すべきポイント

- 信用の質のばらつき 第3四半期の決算シーズンが進む中で弊社が注目するのは、利益率とインタレスト・カバレッジ・レシオが底堅さを示しているか、それとも低下の兆候を示しているかということです。これは、より質の高い発行体と、債券の不利な「満期の壁」によってさらに圧迫される可能性がある脆弱な発行体を区別する指標となります。

- 財政懸念の再浮上 期間が長めの主要債券の利回りのボラティリティは、単に景気循環的なものではない、構造的な財政赤字拡大をめぐる懸念を示唆しています。特に、中央銀行がこれまでバックストップとして行ってきた、満期を迎える保有債券への再投資を取りやめる意向である場合、この財政状況はイールドカーブをさらにスティープ化させる可能性があります。

- 物価と雇用の方向性 第4四半期に入り、ここ最近改善していた欧州のインフレ見通しは、原油価格の高騰によって複雑な様相を見せています。米国では、求人数の予想外の急増が独自の課題をもたらしています。これらの要因の動向が、今回の利上げサイクルがついに転換する時期を左右するでしょう。

米国債のイールドカーブは、2023年に入ってから大きく変化しています。第1四半期に低下した利回りは一転、第2四半期と第3四半期にわたって上昇し、イールドカーブ全般で第1四半期から100 bp上昇しました。これは、長期にわたり金利を高めに据え置くという米連邦準備制度理事会(FRB)のメッセージに市場がようやく反応したためです。

より重要と思われる変化は、長期債のボラティリティが増大していることです。チャートの棒グラフが示すように、期間が短めの米国債(特に2年物)は、四半期の取引レンジが過去2四半期で縮小しています。これは、短期債の金利の安定化を示唆しており、投資家はより安心して、イールドカーブのこの部分のデュレーションを増やすことができると思われます。

1 出所:AllianzGI、ブルームバーグ、2023年9月23日現在のデータ。市場コンセンサスのデータは、S&P、ムーディーズ、バンク・オブ・アメリカ、JPモルガン、モルガン・スタンレーによる予想デフォルト率に基づきます。