Global Multi Asset team

市場のノイズをシャットアウト

8月はグローバル株式が上昇しました。延期されていたトランプ大統領の「解放の日」関税が8月1日に発動され、株価が反発しました。これに対し、グローバル・ソブリン債はまちまちの状況でした。米連邦準備制度理事会(FRB)による9月の利下げ期待が高まったことで米国債は上昇しましたが、FRBの独立性を脅かすトランプ大統領の言動がエスカレートしたため、上昇は限定的でした。欧州の国債は英国とフランスを中心に売られ、強弱入り混じった内容でした。米ドルは、トランプ大統領の新たなFRB批判が政治介入への懸念に火をつけ、8月のほぼ全期間にわたり下落基調に戻りました。

弊社は株式に対し、慎重ながらも楽観姿勢を維持しています。米国株はバリュエーションにストレッチがみられるものの、貿易戦争の解消、AI投資の継続、FRBの利下げ期待の増大、ドル安などに下支えされています。地域別では、弊社は引き続き新興国市場を選好しています。ドル安や企業収益の改善、テクニカル面の動向などから良好な状況にあるためです。

ソブリン債については、質の高いデュレーションとスティープナーを選好しつつ、概ねニュートラルにみています。米国債を若干オーバーウェイトし、ユーロ圏国債に対してはややニュートラルな姿勢をとっています。ただし、フランスの政治動向は注視が必要です。新興国債券は引き続き堅調な経済や政策指標が支えになるとみられますが、目下のところ投資先としてさほど注目を集めていないようです。 弊社は依然、金を選好しています。新興国中銀による構造的需要を背景に、インフレに対するリスクヘッジとしても逃避先資産としても魅力的なためです。原油は引き続きネガティブにみています。供給過剰がその理由ですが、ロシアとウクライナの交渉も不確定要素になります。ドルは下落基調が続くとみています。FRBの独立性に対する脅威や財政従属、まちまちのインフレ指標、関税の影響波及の遅延によるリスク長期化など、リスクが継続していることによります。

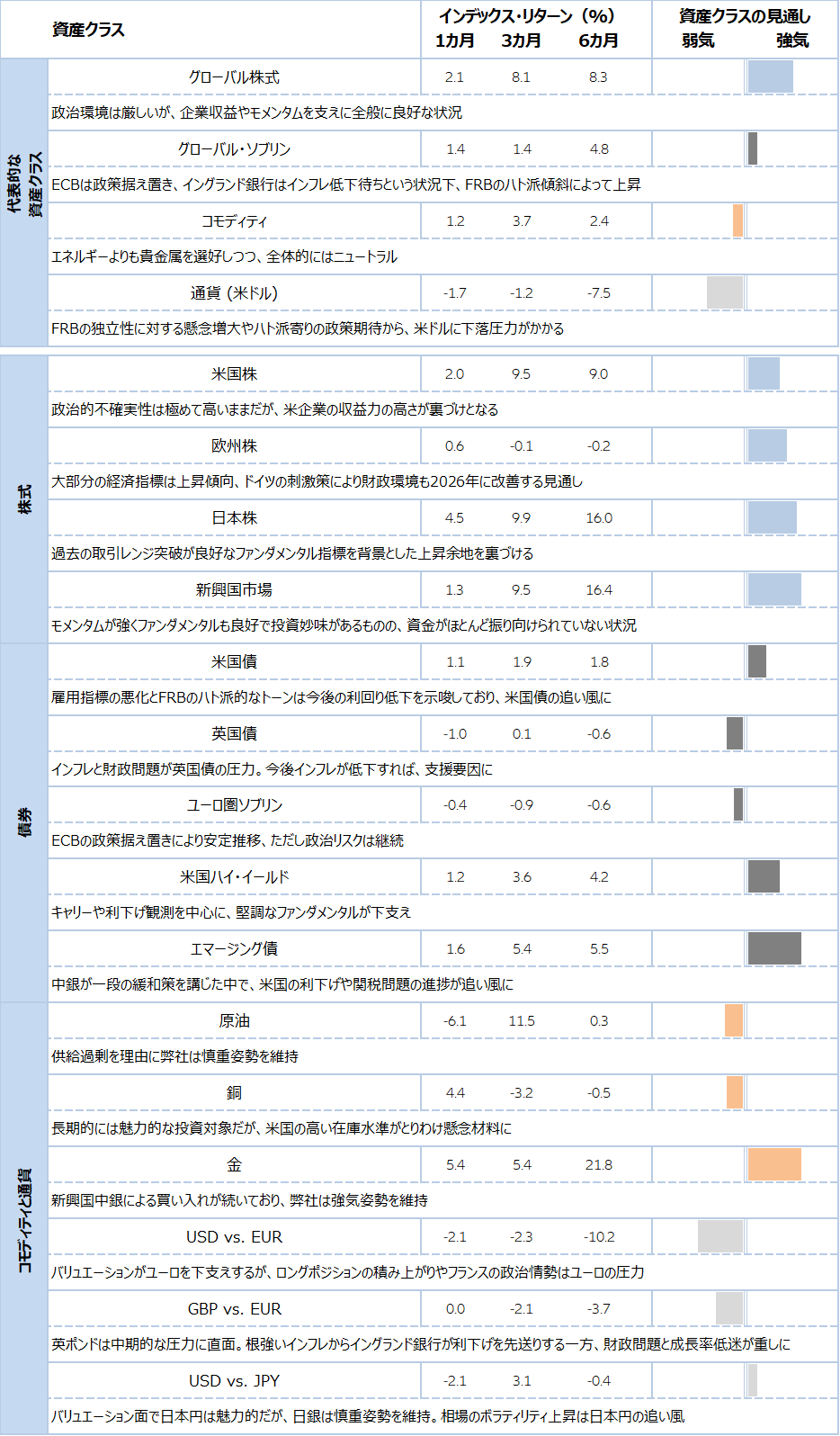

戦術的な資産配分見解の要約

これらの戦術的見通しは、短期的な状況、ならびにチームの分析の方向性および確信をファンダメンタルおよびシステマティックな指標に基づき反映しています。見解は、ポートフォリオ構築の検討からは独立したものです。

出典:Bloomberg Finance L.P.、データは2025年8月31日時点。過去の実績は将来のリターンを保証するものではありません。

グローバル株式:MSCI World Net Total Return Local Index (USD), グローバル国債:FTSE World Government Bond Index - Developed Markets in USD terms (USD), コモディティ:Bloomberg ex-Agriculture & Livestock Capped 6 Month Forward Index (USD), 為替(米ドル):Bloomberg Dollar Spot, 米国株式:S&P 500 Net Total Return Index, ユーロ圏株式:EURO STOXX 50 Net Return Index (EUR), 日本株式:TOPIX Net Total Return Index (JPY), 新興国株式:MSCI Emerging Net Total Return USD Index (USD), 米国国債:Bloomberg US Govt Total Return Value Unhedged USD Index (USD), 英国債:J.P. Morgan GBI UK Unhedged LOC Index (GBP), ユーロ圏国債:J.P. Morgan EMU Investment Grade - Unhedged EURO Index (EUR), 米国ハイ・イールド債:Bloomberg US Corporate High Yield Total Return Index (USD), 新興国債券:J.P. Morgan EMBI Global Diversified Composite Index (USD), 原油:Bloomberg WTI Crude Oil Subindex Total Return (USD), 銅:Bloomberg Copper Subindex Total Return (USD), 金:Bloomberg Gold Subindex Total Return (USD), 米ドル(USD)と英ポンド(GBP)は、それぞれの通貨対ユーロ(EUR)、米ドル対日本円(JPY)で表示されています。