Global Multi Asset team

金利はより長期にわたって、より高く:一体どれくらい長い?

月次レポート | 2023年9月30日現在

第3四半期のグローバル株式は変動が激しく、リターンはマイナスとなりましたが、地域やセクターレベルで大きな乖離が生じる結果となりました。主要な中央銀行から金利がより長期にわたって一段と高い水準にとどまる可能性があるというシグナルが発せられ、大幅利下げが間近に迫っているとの期待がくじかれたため、センチメント全般が悪化しました。株式のパフォーマンスが全般に期待外れに終わった第3四半期において、弊社が選好している日本株とエネルギーセクターは数少ない明るい材料でした。また、グローバル債券市場も悪化しました。インフレ率は落ち着きをみせたものの、コア・インフレ率が目標を上回る水準にとどまったことで中央銀行のタカ派的発言を招きました。こうした状況の中、社債やハイイールド債などのクレジット市場は、ソブリン債 よりも好調でした。

弊社は株式市場にやや前向きなポジションをとっています。これは主としてモメンタム要因がなお明るいことによるものですが、鉱工業生産や世界貿易などファンダメンタルズ面の先行指標は世界的に一段と悪化することが予想されます。OPECプラスの供給削減により原油価格は高止まりする見通しで、これも経済成長と企業収益のハードルになると思われます。株式市場では引き続き日本株の好調ぶりが突出していますが、これはモメンタムや支援的な金融政策、国内経済指標などの複数の要因に支えられています。また債券においては、どのセグメントでも資産クラスに慎重な見方を取ることが好ましいと考えています。弊社は基本的に社債よりも国債を選好しています。これは後者がほぼ「完璧」なスプレッドを示していることによりますが、加えて、景気が後退局面に向かう中で今後数四半期はデフォルト率が上昇すると考えています。通貨では、資金の逃避先として引き続き米ドル(USD)をやや選好しています。バリュエーションは割高ですが、米経済の堅調ぶりを反映したものです。最後に、実質金利が歴史的な高水準にある金も、ポートフォリオ分散のための資金の振り向け先となります。

2023年第3四半期における主要な市場のドライバー

グローバル株式は第3四半期に下落しました。英国株と日本株は若干上昇しましたが、その他はリターンがマイナスになり、米国とユーロ圏の株式は今年最も低調な四半期となりました。インフレ率を目標値まで下げるには当面の間金利を高水準に保たざるを得ないとの意識が強まり、センチメントが悪化しました。中国経済のモメンタム悪化を示す兆候が増えたことも、市場の足を引っ張りました。セクター別では、原油価格の急騰によりエネルギー銘柄のパフォーマンスが際立っていた一方、公益関連は最も低迷しました。

中央銀行のタカ派的発言によって金利がより長く、より高い状態が続くとの見方が強まったのを受け、国債は世界的に大きく売られました。10年物米国債の利回りが4.65%と、2007年7月以来の高水準に達したのをはじめ、10年物ドイツ国債利回りも一時、12年来最高の3.0%をつけました。社債は国債よりも好調でした。クーポン上昇が利回り上昇に対する緩衝材の役割を果たし、ハイイールド債のリターンがプラスになりました。

米連邦準備制度理事会(FRB)が利下げに転じる可能性が低下したとの見方が投資家の間で広がり、米ドルが上昇してドル指数は10カ月ぶりの水準に達しました。対照的に、ユーロ圏の景気見通しに対する懸念からユーロが下落したほか、英国ではインフレが鈍化してイングランド銀行による大幅利上げの可能性が後退したのを受け、英ポンドが下落しました。さらに日本円も、日銀が金融緩和策を維持したため円安が進みました。

原油価格は、サウジアラビアとロシアの減産による供給逼迫の懸念を背景に、急騰しました。ブレント原油価格は1バレル75米ドル近辺から上昇して同95米ドルを超え、ここ10カ月で最も高い水準に達しています。

株式と債券の間で再び相関が強まる

ノーベル賞を受賞した偉大な故ハリー・マックス・マーコウィッツ 氏は、資本市場への投資において「分散投資は唯一のタダ飯(うまい話)だ」という有名な言葉を遺しています。これは、投資ポートフォリオを分散させることで、必ずしもリスクを増やさなくてもリターンを高められるということ、あるいは逆に、リターンの水準を変えずにリスクを減らせるということを意味しています。とはいえ、この理論が現実的に有効であるためには、相関関係が鍵になります。各投資リターンの相関が低いほど、分散投資のメリットは大きくなり、結果として先に述べた投資家にとっての「うまい話」も大きくなります。この原則はマルチアセット投資の中核をなすものであり、アクティブなマルチアセット運用の説得力のある事例となっています。

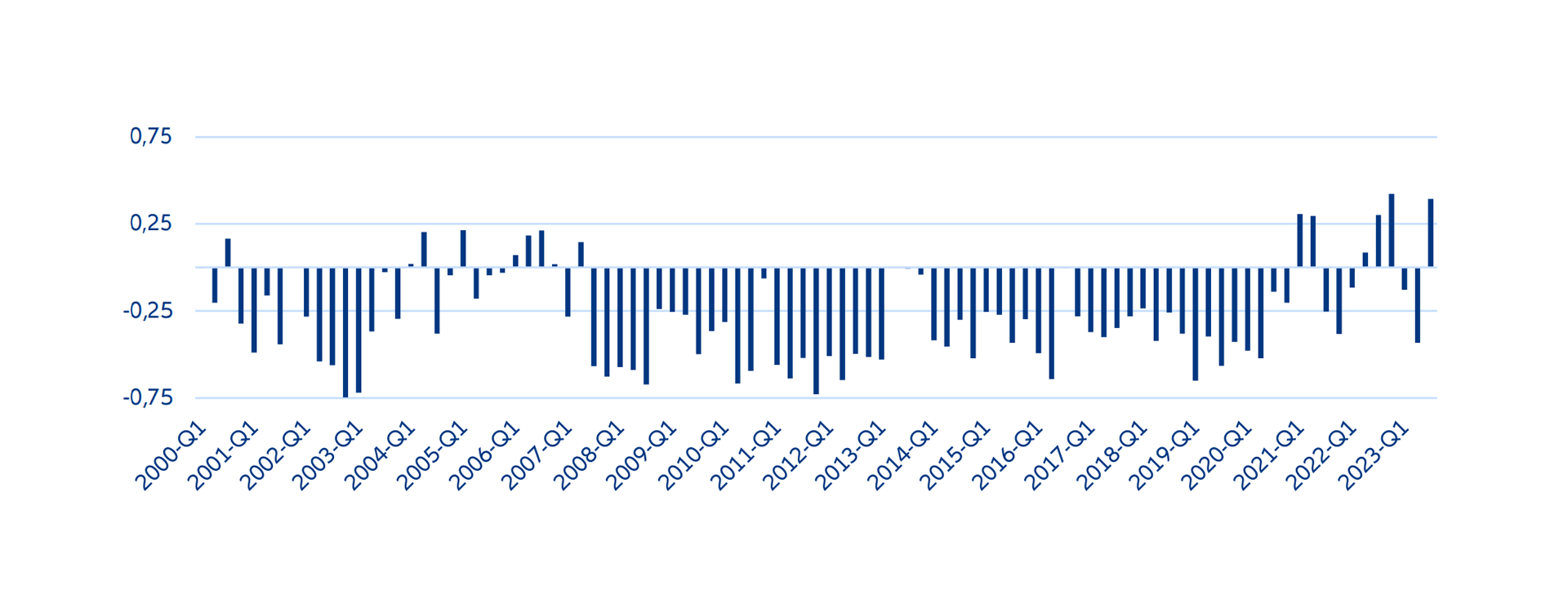

2000年代に入って以降、大部分の四半期において米国債と米株式のリターンの間には負の相関が確認されており、これがマルチアセットポートフォリオの分散投資に大きなメリットをもたらしてきました。このポートフォリオは大部分を債券と株式という2つの資産クラスに投資します(下図参照)。ところが最近、つまり、中銀の緩和策に先導された2021年の上昇相場と2022年の市場の調整の間には、この2つの資産クラスの間に強い正の相関がみられました。このことは、典型的なマルチアセットポートフォリオにおいて、ほかの条件が同じである場合に分散投資がどのようなメリットをもたらすのか、という疑問を投げかけました。

特に2022年は、非常にアクティブで柔軟なマルチアセット投資家であっても、絶対リターンの機会を探すことが極めて難しい年でした。とはいえ、マルチアセット戦略の2番目に重要な価値提案である統合的なリスクマネジメントが効果を発揮するのも、まさにそうした環境なのです。市場環境が悪化しているときには、現金または流動性の高いオルタナティブ投資に資産を配分し、高度なリスク管理手法とデリバティブ戦略によって投資の度合いを減らすという選択が、相対的パフォーマンスに大きく寄与する可能性があるからです。

2023年には株式と債券の間に負の相関が再出現しましたが、マルチアセット投資家がこれを歓迎したのも当然といえます。ところが、第3四半期は再び正の相関が特徴的になりました。同時に、第3四半期始めの市場ボラティリティの低さや金融商品のコストの低さを考えると、オプション戦略によって下方リスクを防御できる可能性には非常に訴求力がありました。この先、マルチアセット投資家に一層大きな「うまい話」をもたらしてくれるのがマルチアセットポートフォリオの分散投資のメリットなのか、あるいはビルトインされたリスクマネジメントなのか、という点については、今後を待たなくてはなりません。

中央銀行の政策-目標は同じでも異なる軌道

金融引き締めサイクルが終わりに近づく中で、各中銀の戦略や最新指標への対応方法に違いがあることが徐々に明らかになっています。

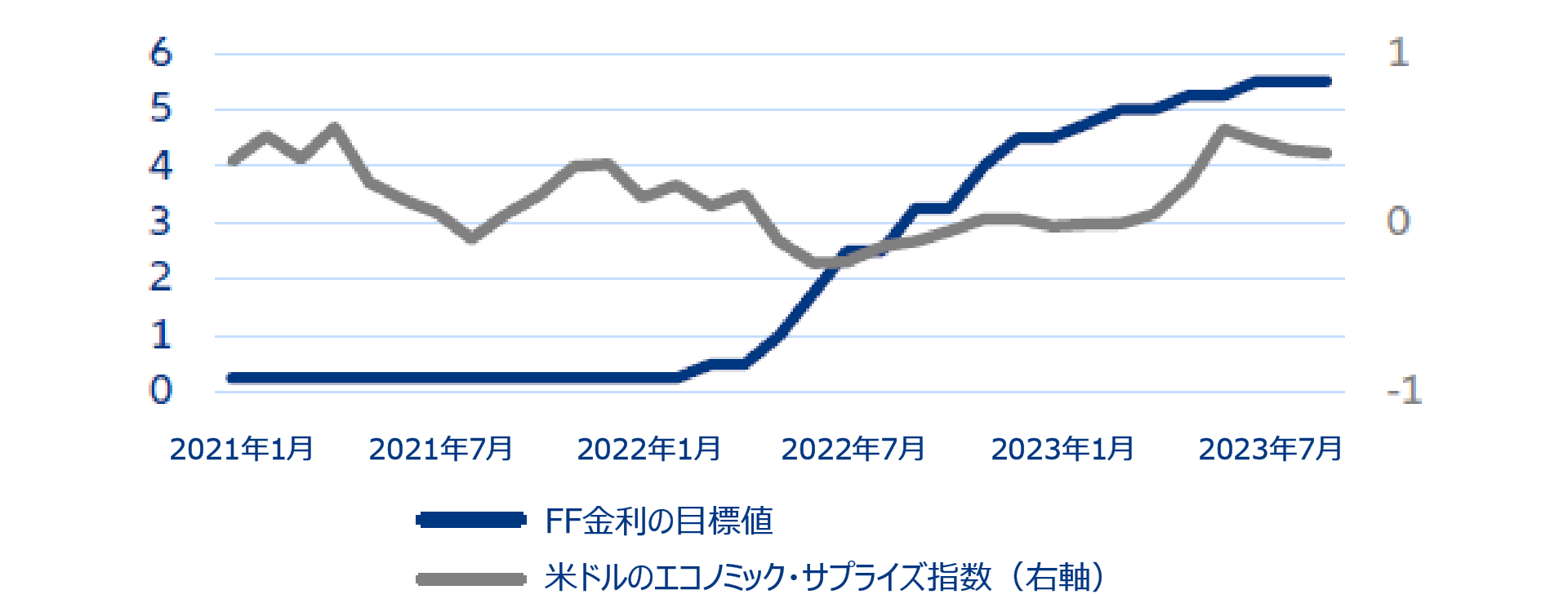

米国の政策金利と経済のモメンタム

戦略の相違が最も顕著なのは、おそらく米国とユーロ圏でしょう。欧州中央銀行(ECB)よりも積極的な引き締め策を講じてきたFRBは、今夏に引き締めペースを緩めましたが、同国経済は年明けには低迷からの持ち直しの兆候を示していました。一方ECBは、根強いコア・インフレ率の上昇を前に、引き締めサイクルをより長く保っています。FRBは経済が目標インフレ率に向かってゆっくり調整することを望んでいるようですが、一方のECBはインフレの持続するリスクを避けるために調整を加速させたいと考えているようです。

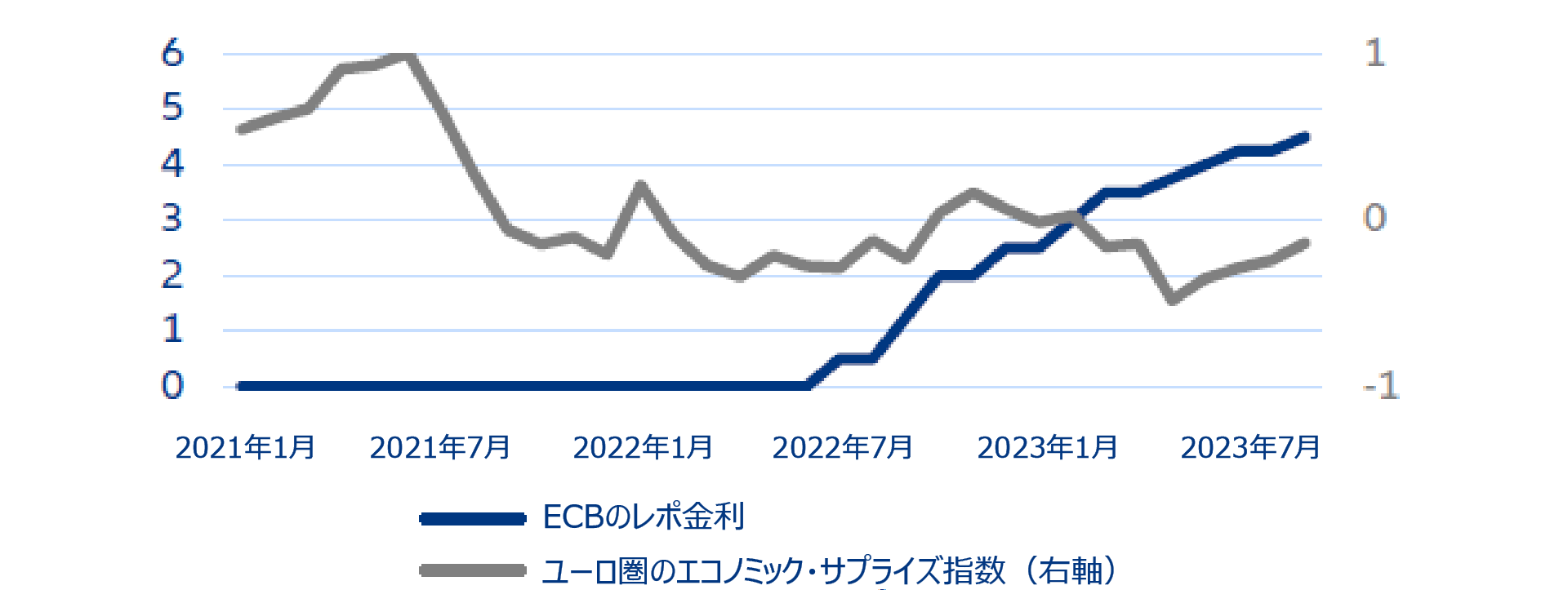

ユーロ圏の政策金利と経済のモメンタム

戦略の相違が最も顕著なのは、おそらく米国とユーロ圏でしょう。欧州中央銀行(ECB)よりも積極的な引き締め策を講じてきたFRBは、今夏に引き締めペースを緩めましたが、同国経済は年明けには低迷からの持ち直しの兆候を示していました。一方ECBは、根強いコア・インフレ率の上昇を前に、引き締めサイクルをより長く保っています。FRBは経済が目標インフレ率に向かってゆっくり調整することを望んでいるようですが、一方のECBはインフレの持続するリスクを避けるために調整を加速させたいと考えているようです。

米株式と米債券の四半期ごとの相関*

過去の運用実績やシミュレーション結果は、将来の運用成果等を保証するものではありません。

*株式はS&P 500、債券は10年物米国債先物。相関は各四半期の日次リターンを使って算出。

戦略的な資産配分見解の要約

これらの戦術的 見通しは、短期的な状況、ならびにチームの分析の方向性および確信を反映しています。 見解は、ポートフォリオ構築の検討からは独立したものです。