アジアは米国の利下げにどう反応するか?

米連邦準備制度理事会(FRB)が9月17~18日の米連邦公開市場委員会(FOMC)で利下げサイクルを開始し、政策金利であるフェデラルファンド(FF)金利の誘導目標を50ベーシスポイント(bp)引き下げて4.75~5%としました。米金利の低下は、アジアにとってはプラスとなります。米国とアジアの金利差縮小はアジア通貨を下支えし、アジア各国の中央銀行が国内の金融情勢を緩和する余地を生むためです。

米金利が低下する中、アジア各国の中央銀行の反応関数は、次の4つの主要条件によって異なります。(1) 中立金利の水準、(2) 通貨安定リスク、(3) 国内需要の状況、(4) 金融安定をめぐる懸念。

アジアで最も金融緩和が必要なのは中国と考えます。国内需要は低迷し、トレンド成長の鈍化と弱いインフレ圧力が原因で、政策金利はまだ中立金利を上回る水準にあります。通貨安定は閉鎖的な資本勘定によって強化されており、不動産セクターと政府債セクターにおける金融安定の懸念は、利下げによって和らげることが可能です。中国人民銀行は、FRBの利下げに先駆けて7月に政策金利を引き下げ、先週も追加利下げを実施しました。今後もさらなる利下げが予想されます。

続いてフィリピンとインドネシアも金融緩和を必要としています。通貨安定を維持するため、政策金利は中立金利を上回る水準に引き上げられていたものの、最近の米ドル安と緩やかなインフレにより、緩和の道が開けています。国内需要は高い実質金利に圧迫されている一方、家計債務は低い水準にとどまっています。両国の中央銀行は、FRBより先に利下げを実施しており、2025年末までに100 bpを超える緩和が予想されます。

次に、金融安定をめぐる懸念や底堅い国内需要、インフレ圧力などの理由から迅速な緩和に踏み切れない国がいくつかあります。これには、韓国、タイ、インド、台湾、オーストラリアが含まれます。韓国、タイ、インドは実質政策金利を下げるために金融緩和措置を取ると思われますが、台湾とオーストラリアは、デマンドプルインフレの圧力を抑えるために現状を維持するでしょう。

マレーシアとベトナムについては、政策金利が中立金利の近辺か、それを下回っている一方、国内需要はまだ好調なことから、現状維持が予想されます。日本については、FRBの緩和を受けて円売り圧力が大幅に緩和され、日銀が独自のペースで政策金利を正常化することが可能になっています。

アジア市場、特に利下げの可能性が高い国は、同地域における金融緩和と国内需要改善の期待から、当面は好調に推移すると考えます。

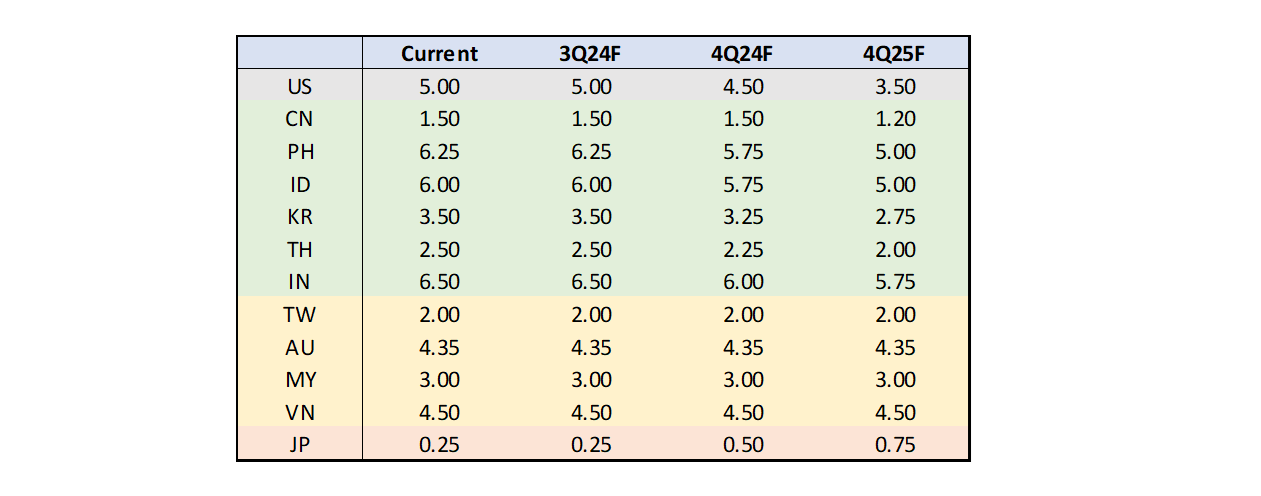

今週のチャート

注:US=フェデラルファンド(FF)金利の誘導目標、CN=7日物リバースレポ金利、PH=翌日物借入金利、ID=7日物リバースレポ金利、KR=基準金利、TH=政策金利、IN=レポ金利、台湾=再割引金利、AU=キャッシュレート、VN=リファイナンス金利、JP=無担保翌日物コールレート

出所:Bloomberg, AllianzGI Global Economics & Strategy推定値, 2024年9月30日現在。

来週を考える

来週は、日本の短観、ユーロ圏の購買担当者景気指数(PMI)、米国の雇用統計などが控えています。

月曜日には、日本の8月の小売売上高と住宅着工件数が発表されます。中国からは、国家統計局と財新の9月の製造業・非製造業PMIが発表されます。

火曜日は、日本銀行の第3四半期の短観結果が発表されます。市場予想では、日本の大手製造企業の業況は横ばいとなる見込みです。また、日本の8月の失業率と有効求人倍率も発表されます。米国からは、9月のMNIシカゴ購買部協会景気指数(PMI)、米供給管理協会(ISM)製造業景況指数、8月の建設支出が発表されます。ユーロ圏の9月の製造業PMIも控えています。

水曜日は、ユーロ圏の8月の失業率データと、米国の8月の雇用動態調査(JOLTS)の結果が発表されます。

木曜日は、ユーロ圏の8月の生産者物価指数(PPI)、9月のサービス業PMIと総合PMIが発表されます。米国からは、9月のオートマチック・データ・プロセッシング(ADP)の雇用統計のほか、サービス業PMIと総合PMIが発表されます。

金曜日には、米国の9月の非農業部門雇用者数と失業率が控えています。これらの数字は、市場が米労働市場の底堅さを図る指標となるでしょう。また、米国の9月のISM非製造業PMI、平均時給、8月の製造業受注指数も発表されます。

幸運と高いリターンに恵まれますように。