9月相場の行方

8月の初めは大荒れに見舞われましたが、最終的には良い方向に進みました。米国の成長をめぐる懸念だけでなく、投機筋が円高と(基準)金利上昇のダブルパンチを受けたことがきっかけとなり、「市場のメルトダウン」を予期させる不吉な兆候で幕を開けましたが、それからわずか数日後には、株式市場は下落から反転し、回復に向かいました。日本の代表的な株価指数である日経平均株価は、最も激しい下落となりましたが、その日経平均株価でさえ大混乱から抜け出し、9月にはほぼ以前の好調さを取り戻しました。

興味深いことに、ドイツ経済は第2四半期に縮小し、投資と個人消費は低下したものの、ドイツの株価指数であるDAXは過去最高を更新しました。これは、(哲学者カール・ポパーの言葉を借りれば)「開放経済」が企業にとっていかに好都合であるかを証明するものであり、DAX構成銘柄の企業利益のかなりの部分がドイツ国外で創出されていることから、「脱グローバル化」がこれから何をもたらすかを垣間見せています。本稿の執筆時点では、いくつかの他の主要株価指数も最高値の更新を目前にしているものもあれば、すでに更新しているものもあります。米国のS&P500均等加重指数も目前としているものの一つです。

今年も残すところ3分の1を切り、市場は近々行われる米連邦準備制度理事会(FRB)の金利決定だけでなく、早くも来年に目を向けています。なかでも11月5日に控えている米大統領選挙の結果は、2025年の展開を左右する極めて重要なものとなりそうです。

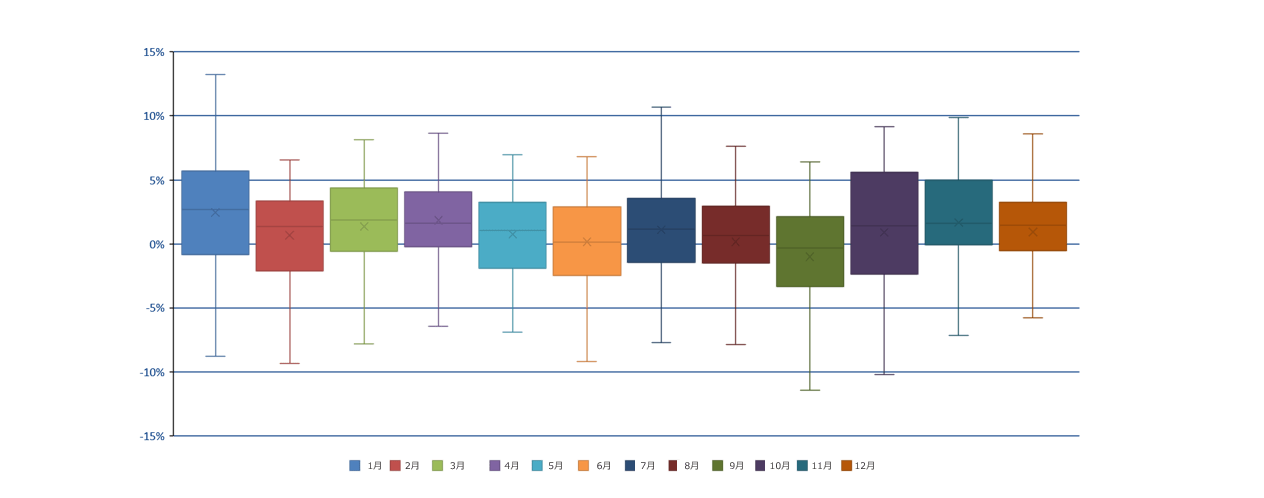

民主党がカマラ・ハリス氏を大統領候補に指名したことで、選挙戦に新たな勢いが生まれ、世論調査の結果にも変化が生じています。しかし、誰が第47代合衆国大統領(略称「POTUS」)になるのかは全く見通せない状況が続いています。また、上院の3分の1と下院の全議席も改選を控えていることから、両院の多数派がどうなるかも不透明です。その結果、不確実性の余地が多く残っています。 そして不確実性は、カレンダー効果につながります。これは、合理的期待と効率的資本市場の理論によれば、起こりえない現象です。しかし、ここ数十年のMSCIワールド・インデックスやDAXといった指数の平均パフォーマンスに基づくと、9月のリターンはマイナスでした。では、市場はこれから「不調な9月相場」に入るのでしょうか。

パターン的な考え方には、注意が必要です。ここ数十年のMSCIワールド・インデックスとDAXの中央値と平均値は確かにマイナスになっている(グラフ参照)ものの、これらの数値からの乖離も極めて大きくなっています。したがって、ファンダメンタルズを無視することはできません。ファンダメンタルズは引き続き、「ソフトランディング」シナリオを支えると考えられます。

世界経済は、2024年第2四半期に潜在成長率をやや下回ったのに続いて、今年後半に入りいっそう鈍化しました。主要先進国の間で最も減速が目立ったのは、米国でした。しかし、ユーロ圏と英国の景気も、数カ月回復が続いた後で悪化の兆しを見せました。下降トレンドに逆らったのは日本で、このまま行けば今年後半の国内総生産(GDP)成長率は上昇が予想されます。経済全体の景況感は低調が続きましたが、世界的な企業の景況感の悪化は、消費者の信頼感が若干改善したことで一部相殺されました。

こうした状況は、現在のインフレ環境と相まって、主要中央銀行による金融緩和の開始(FRB)または継続(欧州中央銀行(ECB)、イングランド銀行(BoE)、スイス国立銀行など)を妨げるものは何もないことを示唆しています。

全体的に、上述した状況を踏まえると、次のような株式と債券への戦術的な配分が考えられます。

- 利下げが間近に迫っていることから、現金を資産として保有する魅力はますます薄れています。

- イールドカーブのスティープ化が予想されるため、期間が長めの債券の魅力が増すことになります。

- 景気減速を考慮すると、インフレ圧力が低下するにつれ、期間が長めの債券は安定した動きになるものと思われます。

- 株式などの高リスク・高利回りのタイプの投資が前面に出てきています。

- 弊社の幅広いバリュエーション基準に基づくと、地域によって株式市場のプライシングの魅力に差があります。

- 弊社社内のユーロ圏、英国、新興市場のバリュエーションは、「黄信号」あるいは「青信号」ですが、米国株についてはプライシング環境がより厳しくなっています。

- しかし、「マグニフィセント・セブン」銘柄のバリュエーションの高さは、別に考えることが重要です。これらの銘柄を除外すると、ハイテクセクターと市場全体のバリュエーションは割高には見えません。

- さらに、バリュエーションは業績との関係で評価すべきです。4~6月(第2四半期)の決算発表が示しているように、米企業は依然として大きな価格決定力を持っています。

- 注目すべきは、8月の「メルトダウン」後、マグニフィセント・セブン銘柄に対する投資家の関心が薄れているように見受けられることです。これは歓迎すべき動きであり、株式市場の裾野を広げるのに役立つでしょう。

- S&P500種構成銘柄は、均等加重型と時価総額加重型のどちらも力強く回復しています。しかし、両方の指数の相対的パフォーマンスを見ると、均等加重型のS&P500種の方が高いパフォーマンスを示しています。たとえば、後者は直近では月の変わり目に、NASDAQとFANG+インデックスもアウトパフォームしました。

- 均等加重指数が相対的に良いパフォーマンスを示していることは、これまでS&P500種をけん引してきた銘柄の優位性が薄れていることを示唆しています。それゆえに、この動きを注意深く見守る必要があります。

9月相場の季節性を取り上げたついでに、「11月効果」とでも呼ぶべき現象もあります。歴史的に、1年の最後の2カ月は、株式市場にとって有利な時期です。今年は、米国の選挙と同時期に11月効果が生じるかもしれません。選挙後の方が好パフォーマンスを示す傾向があり、これは選挙日までに生じた不確実性の織り込みが後退することによるものです。

好調なリターンが得られますように。

今週のチャート

出所:Datastream, Allianz GI Capital Markets & Thematic Research, 2024年1月現在。

過去の実績や将来の予測は、将来の実績を保証するものではありません。

投資テーマ:配当―ディスラプションの時代における安定

- 脱グローバル化からデジタル化、人口動態、脱炭素化まで、ディスラプションは、いまや私たちの身の回りにあふれています。ここで重要な役割を果たすのが、配当です。株式ポートフォリオの全体的なパフォーマンスを安定させる配当の効果を過小評価すべきではありません。

- 弊社の計算が示すように、配当はこれまで株式のトータルリターンに大きく貢献しています。過去40年間、欧州株式のトータルリターンに占める割合は、3分の1を超えていました。

- それに加えて、企業は配当方針を堅持することが多く、たとえ利益の伸びが緩やかになっても、配当を削減するのではなく増やす傾向にあります。

- 実際、配当支払企業の株価は一般に、無配企業の株価に比べ変動が小さい傾向にあります。

- このことはまた、投資収入の重要性も際立たせています。仕事や年金から得る現在の所得に加えて「追加の収入」を得る見込みに投資するのも一つの手です。