センチメントを測定する

個別銘柄のアナリストのセンチメントから判断すると、明確なトレンドが出現しつつあります。米国経済は、ハードランディングであれソフトランディングであれ、着地しそうにありません。アナリストは、中国経済が安定成長を維持できるとの確信を持てずにいます。2023年第2四半期から今年の第1四半期までは、センチメントが改善する局面が続きましたが、最近になって楽観的な見方は一転しました。それにもかかわらず、全体的な見通しはまだ明るさを保っています。ただし、これはドイツには当てはまらず、同国の将来の見通しはこのところ悪化しています。アナリストの予想からも好転の兆しはうかがえません。少なくとも、ここ数カ月にわたり世界の主要なビジネスメディアから収集した5万4,000件以上のアナリストのコメントを分析したメディア調査機関「メディア・テナー」の評価は、上記のように示唆しています。

一方、バンク・オブ・アメリカの直近の月次グローバルファンドマネジャー調査(2024年6月半ば時点)は全く異なる見通しを示しており、「ソフト」ランディングを予想しているファンドマネジャーは全体の64%と、5月の調査から大幅に増加しました。若干の成長鈍化を伴う「ノーランディング」シナリオを予想する割合は、26%にも上りました。

ここで、現在のセンチメントは将来のトレンドの先行指標でないことに留意する必要があります。特に重要なのは、センチメントは、企業アナリストが取っているボトムアップのアプローチとトップダウンのマクロ経済的な見方との間にどのような乖離があるかを示しているということです。戦略を実行するファンドマネジャーは、この2つの見方の狭間に立たされます。支配的なセンチメントの測定は、どのように進むかを決定するための数多くの手段の一つとなるはずです。

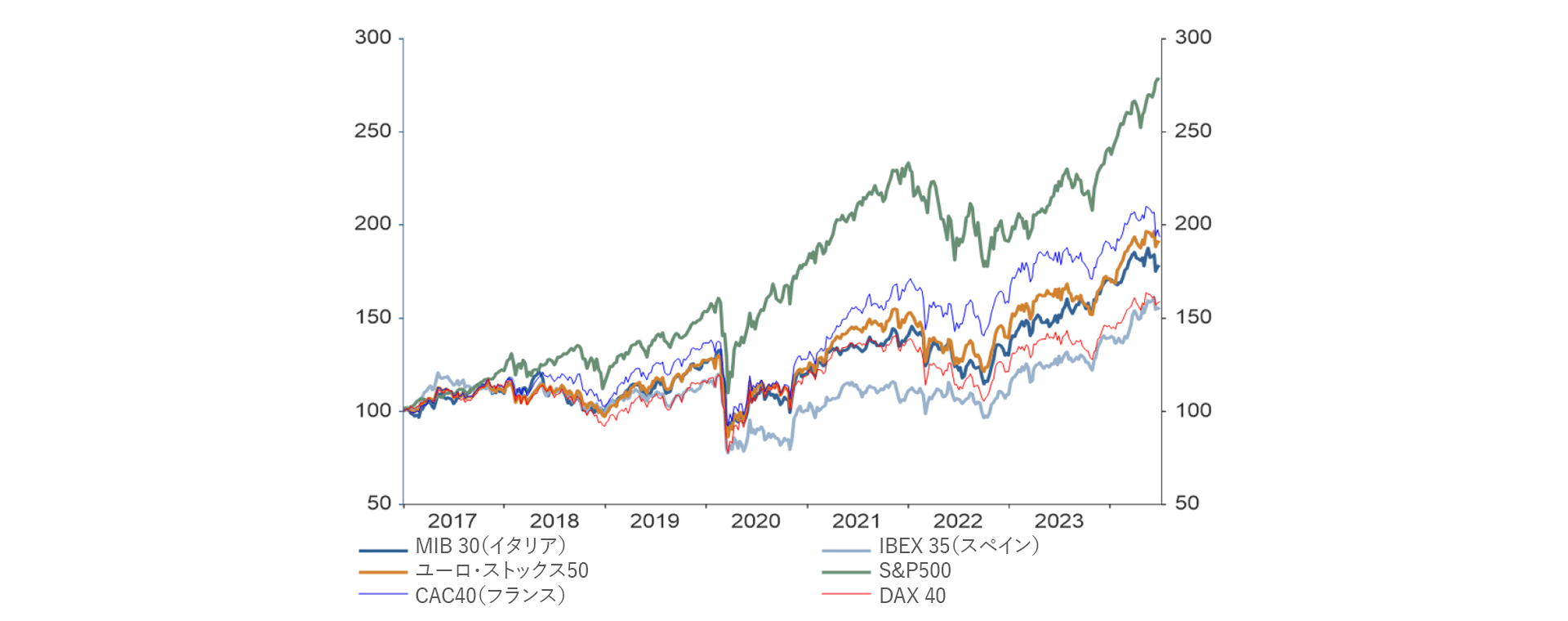

今週のチャート

株式市場(2017年1月1日を100とした推移、トータルリターン)

出所: LSEG Datastream, AllianzGI Global Capital Markets & Thematic Research 01.07.2024

来週を考える

センチメント指標その1:マクロ経済的な見通し

アナリストのセンチメントはある程度、マクロ経済的なトレンドに反しています。注目されるのは、米国に関するアナリストのセンチメントが、同国の景気循環的な動きを先取りするかどうかということです。実際、アリアンツ・グローバル・インベスターズによる幅広いマクロ経済データの分析結果は、「ソフトランディング」シナリオを示しています。このシナリオは、経済が過熱することも冷え込むこともなく、その成長ポテンシャルに沿った道筋に落ち着き、インフレ圧力を生じさせないというゴルディロックスの原理と関連付けられて語られることが少なくありません。その間にも、市場は米国の中央銀行である米連邦準備制度理事会(FRB)による年内の 利下げは1回のみという見通しに慣れてきています。しかし、インフレ率が落ち着かなければ、すぐに失望が広がるかもしれません。これは、メディアで「ノーランディング」シナリオと関連付けて語られているセンチメントと符合することになります。このシナリオの場合、利下げがない事態、あるいは利上げされる事態に陥ることすら考えられます。

ドイツでは、経済的な「世論の動向」(ノエル=ノイマン)が急激かつ顕著に悪化しており、それが現在の経済環境に反映されています。たとえば、Ifo景況感指数の回復はつかの間に終わりました。

中国に目を向けると、最近の外国資本の流入が一時的なものなのか(アナリストの間に漂うムードはそう示唆している)、それとも不動産市場を安定させるために中国政府が講じた措置により、国内のネガティブなセンチメントが反転しているのかどうかは、まだ不透明です。

センチメント指標その2:公的債務が再び政策議題に

全体的に見ると、米国の共和党と民主党のどちらの選挙マニフェストにも、相当な規模の追加の支出公約が含まれています。特に、ドナルド・トランプ氏の大統領選挙活動では、減税の財源を確保するための具体策を示すことにあまり注意を払っていないように見えます。

フランスでは、国民議会の第2回投票後に政権樹立のプロセスが始まります。政治的な勢力図が変化するとの予想は、第1回投票に向けた期間中にすでに債券、株式(チャート参照)、ユーロに影響を及ぼしました。財政悪化に苦しむフランスでも、財政支出の拡大傾向が見られます。

財政支出拡大と免税を打ち出す国民連合がその計画を全面的に実行することに成功した場合、フランスの年間財政赤字は、国内総生産(GDP)比で3.5%増大するとモンテーニュ研究所は予測しています。ドイツ国債に対するフランス国債の上乗せ利回り(スプレッド)の拡大による借入コストの上昇は、規律効果を及ぼすかもしれません。リスクプレミアムは危険信号であり、高止まりが続くほど、高くつくことになります。欧州中央銀行(ECB)が大規模資産購入プログラムの結果としてフランス国債残高の21%を保有しているものの、フランス以外の国債保有者の割合はここ数年減少しておらず、むしろ50%前後で横ばいになっていることは注目に値します。

センチメント指標その3:市場のリスク負担能力。

さまざまな市場リスク指標が示すように、市場には過度な楽観ムードが漂っています。フランス国債のスプレッド上昇は、イタリア国債やスペイン国債にも間接的に波及していますが、例外的な事象であるように思われます。デフォルトプレミアムは安定しており、金融危機の兆候は見られません。それどころか、ECBが算出しているシステミックストレス指標(Composite Systemic Stress Index:CISS)は、ユーロ圏諸国については低下し続けており、フランスの選挙をほぼ無視しているように見えます。米国市場に関する弊社の「ウェイトレスネス指標 」は、リスク指標としてのVIXボラティリティ指数と比較してS&P 500種株価指数の株価収益率(PER)を判断するものですが、現在とてつもない水準に上昇しています。地政学的要因にも目を向けると、センチメント指標を無視することはできません。現在のような状況では、特にそうです。

こうした分析を踏まえると、次のような株式と債券への戦術的な配分が考えられます。

- 経済成長がプラスを維持する中で中央銀行の金利が低下するという市場の予想は、株価に追い風となると思われます。

- 米国株は「ソフトランディング」予想を反映して、指数レベルではバリュエーションが割高になっています。全体的に、ユーロ圏の株式のバリュエーションはニュートラルな水準にあるように見受けられます。一方、英国と新興市場の株式のバリュエーションは魅力的に映るでしょう。

- フランスと欧州における政治的不確実性を考えると、国際投資においては米ドルを選好するのが賢明となります。米ドルは「安全な避難先」とみなされており、ユーロに対するプラスの金利差の恩恵を引き続き受けると思われます。

- 利下げサイクルが始まっている可能性があり、ECBをはじめ、数多くの中央銀行はすでに利下げに(慎重に)着手しています。世界全体で見ると、この7カ月間、政策金利は利上げより利下げの方が多く行われています。

- 利下げサイクルは、ユーロ圏のイールドカーブが正常化(スティープ化)することを示唆しています。

- その過程で、過去10年間を上回るブレークイーブン利回りが徐々に定着すると思われます。

投資テーマ:「卵は一つのカゴに盛るな」

- 株式市場は好調に推移しています。経済成長は底堅いことが明らかになりつつあります。FRBとECBの金融政策はどちらも、混乱を引き起こす要素がほとんどありません。実際、(さらなる)利下げの見通しは、株式市場に有利に働くでしょう。

- とはいえ、「この状況は変わるのか」という当然の疑問は残ります。 少なくとも、地政学的要因は常に、サプライズをもたらす可能性があります。

- 株式は今後も、個人の富の蓄積において不可欠の役割を果たすと思われますが、「卵は一つのカゴに盛るな」という古い格言が新たな意味を帯びつつあります。さまざまな投資機会に資産を分散させること(「マルチアセット」)は、分散効果を高め、ポートフォリオを安定させます。

- ここで興味深いのは、株式と債券の両方を押し上げた中央銀行の緩和的金融政策が反転した後、この2つの主要アセットクラスの相関関係が再び正常化しているということです。両者の動きが足並みを揃えていた以前の局面は終わったと見られます。

- その結果、マルチアセットの復活を阻む要素はなくなったはずです。投資家が自身のリスクアペタイトとリターン期待に基づいて長期的な投資構成を見直すのに好都合な時期に入っています。

- いったん戦略を確立すれば、それにコミットし、資本市場に嵐が吹き荒れてもオデュッセウスのごとく回避できることを考えれば、その手間をかけるだけの価値はあります。