様々な乖離

景気循環、企業利益の動向、各国中央銀行の金融政策に、明らかな乖離の兆候が現れつつあります。

経済成長:世界の経済指標は、緩やかな成長を示しており、米国では景気拡大のペースが加速しています。この好調な状況を支えている要因はさまざまであり、主要な先行指標であるマクロ経済の利益成長がプラスを維持していること、ここ数四半期はやや弱含みとはいえ雇用市場が底堅いこと、企業が設備投資のブレーキとなりかねない過剰債務に圧迫されていないこと、直近の利下げにより米企業の資金調達環境が緩和されたことなどが挙げられます。対照的に、ユーロ圏の成長率は、精彩を欠いたままです。ユーロ諸国の中では、ドイツとフランスで、構造的、景気循環的、政治的な要因が、予想される成長の勢いを抑えつけています。ユーロ圏最大の経済大国であるドイツは、今年もリセッションに直面する可能性が高く、コンセンサス予想では、成長率はよくても小幅にとどまり、急なマイナス修正の可能性もあります。鉱工業生産は、長期トレンドを大幅に下回る水準で推移しています。米欧間の経済成長の乖離が解消する気配は見えません。

ロシアのウクライナ侵攻を受けて生じた急激な物価上昇後、景気はディスインフレ局面に入ったものの、構造的なインフレ圧力は根強く残っています。これにはさまざまな理由があり、特に先進国における人口動向、高水準のマネーサプライの余波、カーボンニュートラル経済への移行、トランプ大統領の貿易政策などが挙げられます。

物価の循環的トレンドはこのところ良好な状態を維持していますが、構造的な予測との乖離が広がりつつあります。トランプ米大統領が経済政策の手段として好んで用いる関税は、インフレ効果をもたらすでしょう。最近発表されたカナダ、メキシコ、中国に対する関税以外に、政権の次の目標は何か、あるいは実際に何を実現できるかが今後数週間で明らかになります。輸入関税の引き上げに加え、連邦財政赤字が拡大しつつある一方、不法移民の大量送還により潜在労働力が縮小し、ひいては賃金が上昇する可能性があります。

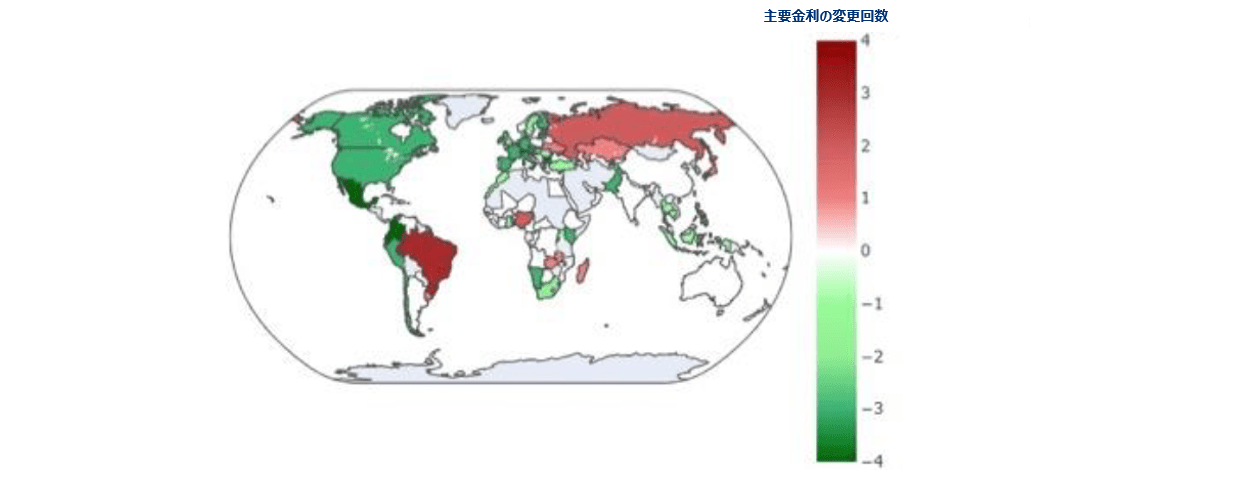

金融政策:各国中央銀行の大半は金融緩和路線を維持していますが、ここでも若干の乖離が目につきます(グラフ参照)。欧州中央銀行(ECB)は最近、主要金利をさらに一段階引き下げました。一方、米国の中央銀行にあたる米連邦準備制度理事会(FRB)は今のところ、様子見姿勢を取っています。ECBは、追加利下げのペースと範囲を決定するにあたり、今後発表される経済データ、インフレ見通し、物価基調、金融政策の伝達効果に基づいて判断する意向です。マクロ経済環境に照らすと、ユーロ圏の金融政策当局者は、預金金利を継続的に引き下げて、2025年第3四半期までに2%近辺あるいはそれを若干下回る水準に持っていく可能性が高いように思われます。米国のマネーマーケットでも利下げが予想されますがユーロ圏よりも緩やかになるでしょう。

企業利益:企業利益の動向に関する報道は例によって、米国の方が欧州より先行しています。とはいえ、ここでもすでに若干の乖離が目につきます。すでに決算発表を終えた企業に限ると、S&P500構成企業の75%は、ポジティブサプライズとなりました。これは、程度の差こそあれ、すべてのセクターで見られました。一方、ストックス600を構成する欧州企業のうち、業績見通しを上回った企業の割合は、アナリストが予想していたよりはるかに低い水準にとどまりました。本稿の執筆時点で決算発表を終えた欧州企業は比較的少ないとはいえ、特にコモディティ銘柄とエネルギー銘柄がふるわない結果となりました。

今後数四半期の展望としては、米国企業に対する期待は特に強気であるように見受けられます。そのため、FRBの利下げサイクルが予想より早く終了する可能性が無視できない中、米国企業はその影響を受けやすい状況にあります。また、米国株の間でも当然ながら乖離が見られ、ハイテク銘柄が今後3~5年間の利益予想に関する期待を押し上げる格好になっています。

しかし、まさにこの分野において、米国と中国との乖離が縮小する可能性があります。最近まで、米国企業は人工知能(AI)技術の覇権争いの先頭に立っていました。より高次のレベルでは、米国政府はAIにおけるリーダーシップを重要な地政学的優位性とみなし、中国による最先端プロセッサーへのアクセスを制限しようとしています。

そして今、この世界的な覇権争いのゲームチェンジャーになりそうなのが、中国企業ディープシークです。ハイテク競争の次のラウンドが始まっています。ディープシークが公にデビューするわずか1週間前、トランプ米大統領は、「スターゲート・プロジェクト」を発表し、今後4年間で最大5,000億米ドルの投資を約束しました。

ディープシークの登場により、株価の格差は一時的に収束を見せ、市場に混乱をもたらしました。これは特に、「マグニフィセントセブン」で顕著でした。既存のあらゆる乖離を考慮すると、このことはボラティリティが再び高まる前兆かもしれません。

投資パフォーマンスが上向きに収束していきますように。

今週のチャート

過去6カ月の主要金利の変更回数

赤:利上げ 緑:利下げ(分析対象:76カ国)

出所:AllianzGI Global Capital Markets & Thematic Research, LSEG Datastream。

2024年12月および2025年1月時点

過去の実績や予測、予想、見込みは将来の実績を示すものではなく、また、将来のパフォーマンスを示唆するものではありません。

株式と債券への戦術的な配分

こうした全体的な環境を踏まえると、次のような株式と債券への戦術的な配分が考えられます。

- 株式は現在、好調な成長見通しの恩恵を受けています。またFRBが今後それほどハト派的でないスタンスを取るにしても、追加利下げが予想されることも追い風になっています。

- さまざまな方面で乖離が見られることと、金利政策などに関して予想外の展開が起こりうることを踏まえると、投資家はボラティリティの再上昇を見込んでおく必要があります。特にインフレ率が再び急激に上昇した場合には注意が必要です。

- しかし、良好な成長環境であっても、米国株はバリュエーションが割高になっているため、調整局面のリスクを免れません。中国のAI企業ディープシークをめぐる騒動は、米国株式市場で長らく「マグニフィセントセブン」銘柄への集中が続いてきたことを考えれば、市場が神経質になっている兆候と解釈できます。

- 債券については、イールドカーブがスティープ化し、リターンが比較的良好になるというのが、最も有力なシナリオです。とはいえ、トランプ大統領の経済政策が成長率の上昇やインフレ率の上昇をもたらした場合、債券利回りが一時的にさらに上昇する可能性も排除できません。

- ユーロ圏では、フランス国債の価格がさらに上昇する可能性が高いため、ドイツ国債に対するフランス国債のスプレッド拡大に備える必要があります。

- 米国の名目トレンド成長率を4%前後と仮定すると、10年物米国債の均衡金利もほぼ同じ範囲になります。ユーロ圏やドイツについても同じように考えてみると、10年物ドイツ国債の長期均衡利回りは2.5~3%になると推定されます。

- 投資適格社債とハイイールド社債に対するスプレッドは、比較的タイトな状態です。しかし、リセッションの兆候が現れない限り、社債もポートフォリオに組み入れる価値があります。この場合、ハイイールド債よりも投資適格債を選ぶ必要があります。ただし、スプレッドがこれ以上縮小することはないと予想されます。

- FRBが利下げペースを緩めているとはいえ、米国の相対的な成長優位性は、すでに高値圏にあるものの米ドルが引き続き強含みで推移することを示唆しています。

投資テーマ:配当からの投資収入

- 2025年は、MSCIヨーロッパ・インデックス構成銘柄からの配当が過去最高を更新しそうです。弊社の試算では、欧州全体の株式指数であるMSCIヨーロッパ構成銘柄からの配当は、2024年は約4,400億ユーロに上りました。2025年は、約4,590億ユーロに増加すると予想されます。

- 配当は、株式投資のトータルリターンへの貢献が過小評価されがちですが、株価が下落した年のトータルパフォーマンスを安定させるのに役立ちます。

- 過去40年にわたり、MSCIヨーロッパ構成銘柄への株式投資において、年率換算トータルリターンに占める配当の割合は約39%でした。北米については、トータルリターンに占める配当の割合はほぼ22%、アジア太平洋については41%強でした。

- この点に関して興味深いのは、企業自身が非常に一貫した配当方針にこだわる傾向があり、多くの場合、配当金引き上げ重視の方針を取っているということです。

- 過去数十年を振り返ると、たとえばストックス欧州600指数構成銘柄の大部分は、毎年、配当金を引き上げていることが明らかです。

- 2009年(世界金融危機勃発後の年)と新型コロナのパンデミックに見舞われた2020年などの例外を除き、配当金を減額した企業はかなり少数となっています。

- 配当は、安定した成長とトータルリターンへの大きな貢献により、資本から追加収入を得る理想的な手段となります。