トランプ2.0:中国とアジアにとっての逆風

トランプ氏の大統領2期目は、中国とアジアのマクロ環境にとって厳しいものになる可能性があると考えます。

トランプ氏の選挙公約に基づくと、米国は中国に対して厳しい保護貿易主義的な政策を取り、アジアの他の国々にもマイナスの影響が波及することが予想されます。中国からの輸入品に一律60%の関税をかけ、その他の国・地域からの輸入品にも一律10%の関税をかけるというトランプ氏の脅しが貿易交渉の駆け引きに過ぎないとしても、こうした脅しが引き起こす不確実性は、既存の世界的な貿易の流れに悪影響を及ぼすのに十分でしょう。関税引き上げが実現した場合、中国の米国向け輸出とアジアの対外貿易は今後数年間、深刻な打撃を受けると思われます。

トランプ氏の保護主義はまた、アジア内外の世界的なサプライチェーンの再編を妨げることにもなります。中国からの輸入品に対する懲罰的な関税により、中国企業の国外移転が増える一方、中国に直接投資する外国企業が減少し、ひいては中国からの外国直接投資の純流出が加速すると思われます。「メイド・イン・チャイナ」製品以外にも保護主義的措置を拡大し、中国企業がメキシコなどの第三国で生産した製品(電気自動車など)にも重い関税をかけるというトランプ氏の計画は、中国から他の新興国への直接投資の流れを妨げ、現在進行中の世界的なサプライチェーンの再編を揺るがすことが予想されます。

最後に、トランプ氏の関税引き上げと減税という政策ミックスは、米国にインフレを生じさせると考えます。これは、米連邦準備制度理事会(FRB)の金融緩和を妨げ、米金利の上昇と米ドル高につながるでしょう。その結果、アジアの多くの国々、特に内需の低迷と対外貿易の逆風の強まりに苦しんでいる国々が影響を受けることになります。通貨の安定性の低下により、アジアの中央銀行が自国の内需を支えるために緩和できる余地が狭まることが予想されます。

要するに、中国とアジアは第2次トランプ政権の間、成長への逆風が強まる一方、金融緩和を実施しにくい外部環境に直面する可能性があります。2025年から先も通貨の安定性が圧迫される中、成長は難しくなるでしょう。アジアにおけるリスク資産は、ボラティリティが高まる可能性が高いものの、FRBの利下げ継続の恩恵をある程度受けることが予想されます。

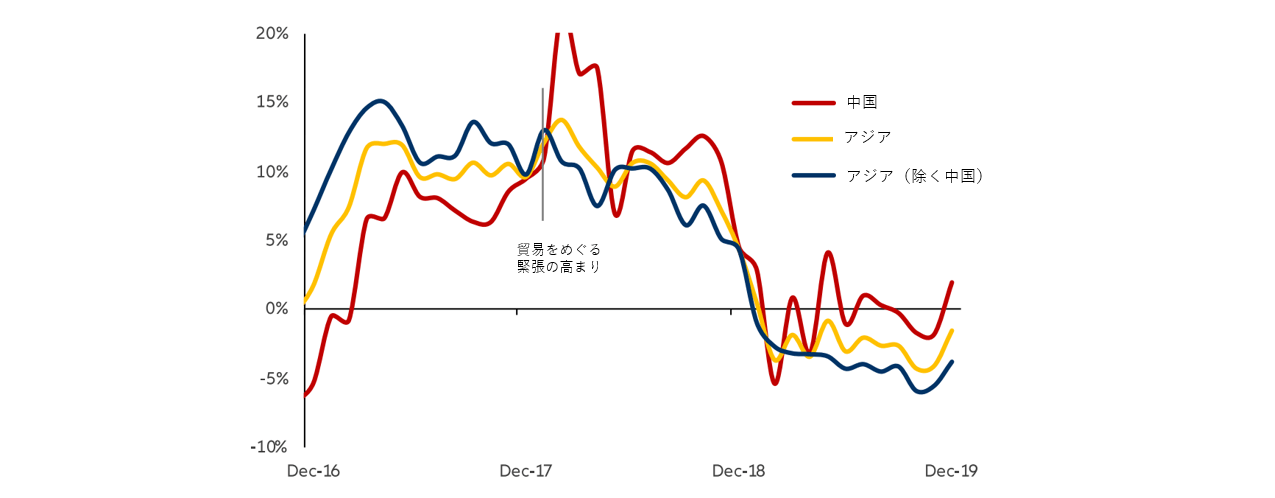

今週のチャート

出所: CEIC, Morgan Stanley, AllianzGI Global Economics & Strategy, as of November 2024.

過去の実績や予想は、将来を保証するものではありません。

来週を考える

来週は、日本とユーロ圏の消費者物価指数(CPI)、そして日本、米国、ユーロ圏の購買担当者景気指数(PMI)速報値に注目が集まりそうです。

月曜日は、日本の9月の機械受注が発表され、直近の設備投資の動向が明らかになります。米国でも、11月の全米住宅建設業者協会(NAHB)住宅市場指数が発表されます。

火曜日には、ユーロ圏の10月のCPIとコアCPIが発表されます。これを材料に、市場は欧州中央銀行(ECB)の金融政策決定を判断することになります。また、米国の10月の建設許可件数と住宅着工件数も発表されます。

水曜日は、日本の10月の貿易収支が発表されます。中国では、11月のローンプライムレート(1年物、5年物)が公表されます。

木曜日は、米国で11月のフィラデルフィア連銀景況指数が発表されます。さらに、10月の中古住宅販売戸数、そして直近の失業保険の新規申請件数と継続受給者数も発表されます。

金曜日は、日本の10月の全国消費者物価指数(総合、コア)が発表されます。その結果は、日本銀行の今後の金融政策決定に影響を与える可能性があると考えます。米国の11月のミシガン大学消費者信頼感指数も公表されます。また、日本、ユーロ圏、米国の11月のPMIも公表されます。 トランプ2.0の下でも、幸運と大きなリターンに恵まれますように。