注視される中央銀行

米国のトランプ大統領の1期目・2期目に共通する特徴の一つに、金利が高すぎる、あるいは米国の中央銀行にあたる米連邦準備制度理事会(FRB)の政策決定が遅いと感じると、FRB議長を厳しく非難する傾向が強いことがあります。トランプ氏は、自らが金融政策決定に関与すべきと主張し、米国の中央銀行の権限を弱めようとしてきました。実際、ベッセント米財務長官は就任前、米政権は次期FRB議長を事前発表することで、現議長の実質的な権限の大半を弱めることができるとの見解を示していました。

来週は、FRBだけでなくイングランド銀行と日本銀行も政策会合を控えています。中央銀行の動向に対する市場の視点は米政権とは全く異なりますが、来週の会合は金融政策の方向性を、その直接的な影響と、実体経済の状態やインフレの道筋について示される見解の両面から検討する良い機会となります。

これら3つの中央銀行はこのところ、欧州中央銀行(ECB)ほど積極的に動いていません。ECBは昨年9月以来、会合ごとに25bpの利下げを行ってきました。2.0%への利下げを行った直近の会合では、米国との貿易摩擦の進展を見極め、利下げの必要が明確になった場合にのみ追加的な行動を取る態勢が整ったとの判断から、今回の利下げで打ち止めにする可能性を示唆しました。ECBが成長率とインフレ率に関する予想を引き下げたことを考えると、その可能性の方が高いものの、ECBの追加利下げがより緩やかなペースで行われる公算も大きいと思われます。

一方FRBは、2024年の9月から12月にかけて目標金利を5.25%から4.25%へと急ピッチで引き下げて以来、金融政策を据え置いており、米政権の関税引き上げによるインフレ上昇の度合いが明らかになる前に追加の緩和を行うことには消極的な姿勢です。雇用の創出が続いており、関税政策も決着には程遠いことから、来週の会合では現状維持路線がさらに延長されると予想されます。2025年後半の利下げ再開の可能性は高いものの、労働市場が大幅に減速しない限り、インフレ率がFRBの目標に収束しなければ、米大統領の非難にかかわらず、早期に利下げが実施されることはないと考えます。

イングランド銀行(BOE)の金融政策は、FRBとECBの中間といったところです。金利は四半期ごとに25bpのペースで引き下げられてきましたが、英国内に残存するインフレ圧力(公共料金値上げや雇用税の引き上げによってさらに強まっている)をめぐる懸念が根強いことが、BOEの政策当局者の間で見方が分かれる中で金融緩和のペースアップの足かせとなっています。雇用と求人数の減少、賃金上昇の鈍化の兆候を考えると、より積極的な利下げの時期が近づいているように思われるものの、6月の利下げは市場にとって大きなサプライズとなるでしょう。

最後に、主要4中銀の一つである日本銀行(日銀)は異色の金融政策を維持しています。一部の中央銀行は、根強いインフレに直面する中で金利を引き下げてより緩和的なスタンスに移行することに消極的であるのに対し、日銀はここ数カ月、インフレ率が目標を超えて上昇しているにもかかわらず、緩和的なスタンスを転換して金利を引き上げることに消極的です。日銀は引き続き、国内のインフレ期待をゼロから脱却させることを自らの役割と考えており、成長への脅威を、その目標達成を阻みかねない要因と捉えています。しばらくの間は、様子見が日銀の既定路線となりそうです。

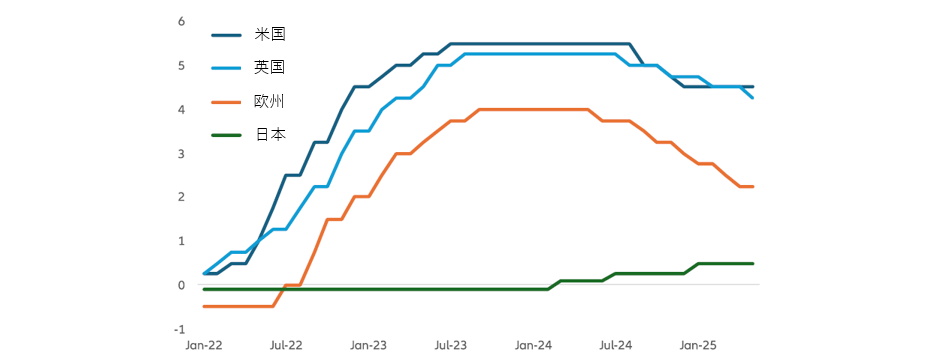

今週のチャート

主要中央銀行の政策金利動向

出所:Bloomberg, 2025年6月10日現在。

過去の実績や予測、予想、見込みは将来の実績を示すものではなく、また、将来のパフォーマンスを示唆するものではありません。

来週を考える

来週はどの主要中央銀行も金利を据え置く見込みですが、政策会合が主な焦点であることに変わりはありません。

米国では、小売売上高と鉱工業生産のデータが、関税引き上げ見通しによるショックに経済がどう対応しているかを判断する材料となります。どちらも緩やかな伸びが予想されています。失業保険新規申請件数は最近増加傾向にあり、労働市場が悪化する可能性をいち早く示唆しています。最後に、フィラデルフィア連銀景況指数は、景況感を測る重要な指標です。

ユーロ圏では、主要統計の発表はありません。しかし、消費者信頼感指数とZEW景況感指数が景況感をうかがう手がかりとなるでしょう。

英国では、5月の消費者物価指数(CPI)がBOEにとってインフレの勢いを判断する重要な指標となります。英国の統計局は、4月のCPIの算定に誤りがあったとしています。この誤りは修正されませんが、その影響により、5月のインフレ率は実際よりも低い数値になる見込みです。

日本では、インフレ率が引き続き日銀の目標を大幅に上回ると予想されます。

最後に、中国の鉱工業生産と小売売上高のデータは、政府の景気刺激策の決定にどう影響するかという観点から慎重に分析されると思われます。

中央銀行の動向、経済データ、市場の動きを慎重に見極めていきましょう。